Lehetnek még csontvázak a kisebb amerikai bankokban

Harmadik hete mantrázzák az elemzők, hogy nem érdemes túlaggódni az amerikai regionális bankcsődöket, mert ezúttal jól körülhatárolható és könnyen számszerűsíthető kockázatról van szó. Előbb arról szólt a magyarázat, hogy a Fed agresszív kamatemelései leértékelték azokat a régi, hosszú lejáratú államkötvényeket, melyekből a pandémiás betétek felduzzadása miatt a fölös pénzükkel mit kezdeni nem tudó regionális és ágazati finanszírozók meggondolatlanul túl sokat vásároltak.

Időközben azért kiderült, hogy nem csak kincstárjegyekről van szó, a majdnem olyan biztonságos, ügynökségi jelzálog-fedezetű kötvényeket is nagyban vették. Ami azért érdekes, mert 2008-ban ez utóbbiak, vagyis a jelzálogpiaci papírok döntötték romba a pénzügyi világot. Egyre nagyobb fényt kap, hogy a 2008-as bankmentés, mely a nagyokat konszolidálta, kvázi kétszintűvé alakította az amerikai bankrendszert, az alsó szintre betonozva minden kockázatot. A jelek szerint ezen az alsóbb szinten elképesztően bennfentes banki kultúra uralkodik, miközben az amerikai hitelezés gerincét adja a pénzügyi alagsor. Mindezek után már nem is annyira meglepő, ha a The Wall Street Journal kockázatok egész csokrát azonosította.

Komoly kockázatot jelentenek a bizonytalanná vált bankbetétesek. A pandémia idején a bankok szünet nélkül a betétek beáramlását tapasztalták, hiszen az amerikai háztartások 2300 milliárd dollár többletmegtakarítást halmoztak fel két év alatt, ráadásul a vállalkozások is készpénzt tartottak a bankokban. A zéróközeli kamatok korában ez biztonságosan hozott tisztes hozamot. A gond az, hogy a tavaly év végi adatok szerint,

8 ezermilliárd dollárnyi bankbetét nyúlik túl a 250 ezer dolláros betétbiztosítási plafonon.

Ez 41 százalékos növekedés 2019 végéhez képest. Nem véletlenül zárkózott el Janet Yellen pénzügyminiszter attól, hogy a csődvédelembe menekült SVB betéteseinek megmentéséhez hasonlóan a teljes bankbetétesi kört biztosítsák. A Stanford és a Columbia közös tanulmánya szerint

200 bankot fenyegetne csődveszély, ha a biztosítatlan betéteket kivonnák.

Egy másik nagy kockázati kör abból adódik, hogy a bankok 2800 milliárd dollárt fektettek jelzálog-fedezetű értékpapírokba, ami az értékpapírosított befektetések 53 százaléka. Ám a használt lakásértékesítés februárban 22,6 százalékkal visszaesett, s 11 év után először csökkent a lakások átlagára.

A bankok jelzálog-fedezetű értékpapírjain 368 milliárd nem realizált veszteséget számoltak el tavaly év végén. A piac arra számít, hogy újabb regionális bankok lesznek kénytelenek lejárat előtt értékesíteni kötvényeket, s ezzel veszteséget realizálni.

Az amerikai bankok a kereskedelmi ingatlanhitel-fedezetű értékpapírokon is elkönyveltek 43 milliárd dollár nem realizált veszteséget. Ez az állomány 444 milliárd dollár. A pandémia utáni hibrid munkavégzés miatt

az irodák üresedési rátája 2024-ig várhatóan emelkedik.

Külön kockázati kör, hogy az ingatlanok bérbeadói részben hitelből vásároltak ingatlanokat.

A kisebb amerikai bankok 2300 milliárd dollár ingatlanhitelt tartanak nyilván,

ami a kereskedelmi jelzáloghitelek 80 százaléka. A szövetségi betétbiztosítási alap (FDIC) elnöke szerint a probléma folyamatos felügyeleti figyelmet igényel. Ezen túlmenően a teljes banki hitelállomány nem realizált vesztesége 1700 milliárd dollár lehet.

Végül arról sem szabad elfeledkezni, hogy

a magántőke-társaságok egy része árnyékbanki tevékenységet is folytatott.

A McKinsey szerint a magánpiacok teljes kezelt vagyona tavaly júniusban elérte a 11 700 milliárd dollárt.

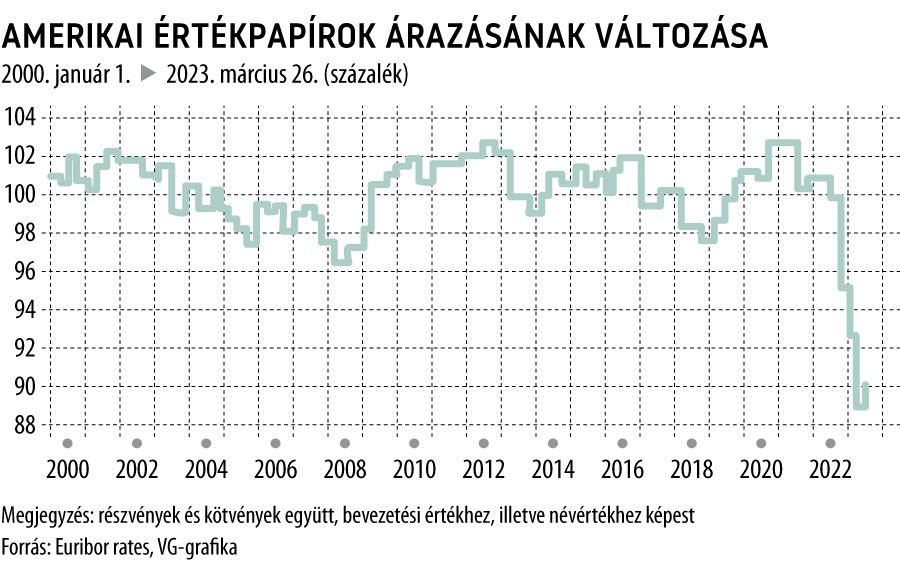

Az is elgondolkoztató, hogy amikor minden eszközosztály egyszerre leértékelődik, együtt esnek a részvények és a kötvények, nagyon nehéz piaci kapaszkodókat találni. Márpedig a dotcomválság óta eltelt két évtizedben nem volt ennyire baljós együttállás a piacokon.