Rohamosan közeleg az amerikai kamatdöntés, kivételesen nehéz helyzetben van a Fed

Ritka nehéz helyzetben találta magát a Fed a májusi kamatdöntő ülés körülményeit tekintve. Az amerikai jegybanknak ugyanis nemcsak az infláció és az árstabilitás számára legjobb döntéseket kell meghoznia, hanem csírájában kellene elfojtania a következő bankpánikot, illetve kezelnie kellene az adósságplafon elérésének lehetséges hatásait is.

Fotó: Al Drago / Bloomberg via Getty Images

A Fed a piaci várakozások szerint 25 bázisponttal emeli majd az irányadó kamatot, ezzel pedig végéhez érkezhet az elmúlt 109 év legdinamikusabb monetáris szigorítási kampánya is. A jelenlegi piaci forgatókönyvek szerint a Fed a nyár végéig még az új szinten, azaz az 5–5,25 százalékos sávon tartja a kamatot, amit szeptember közepén követhet az első kamatcsökkentés.

A piac ugyanakkor szokatlanul bizonytalan a kamatvárakozások árazásával kapcsolatban, nem is alaptalanul.

A Fed jegybankárainak ugyanis szokatlanul sok külső tényezőt kell mérlegelniük, és a megszokottnál nagyobb horderejű döntést kell meghozniuk a mai nap folyamán.

Infláció és bankpánik

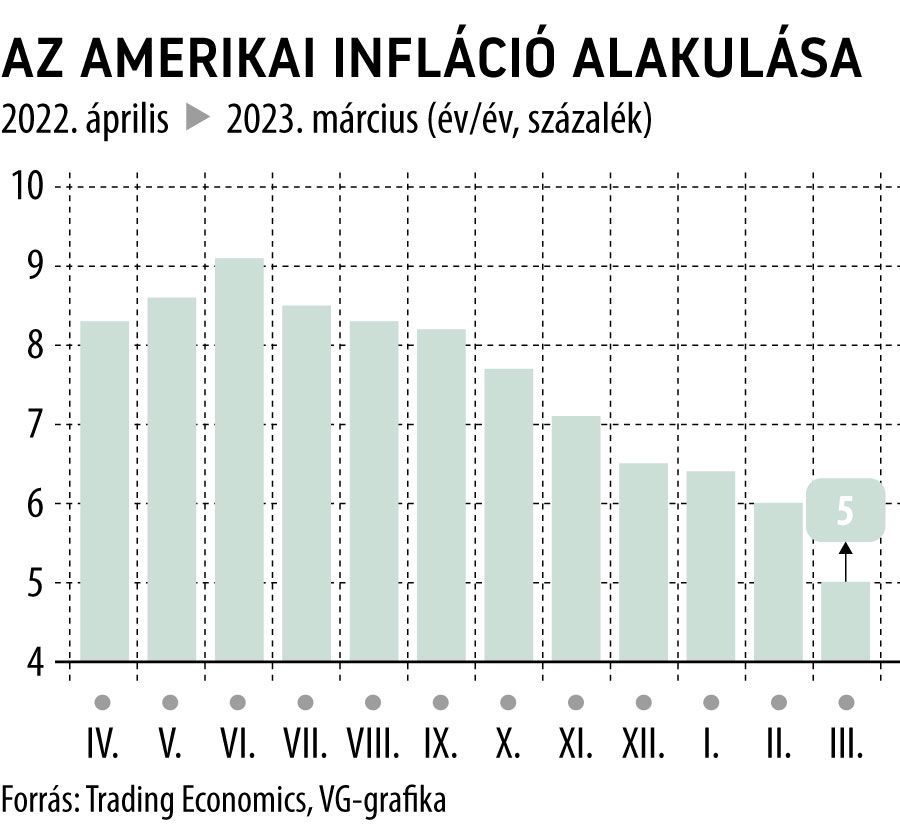

A Federal Reserve egyik elsődleges feladata az inflációs célok elérése és az árstabilitás fenntartása. A Fed jelenlegi inflációs célja 2 százalék, míg a pénzromlás mértéke Amerikában márciusban 5 százalék körül alakult.

Az elmúlt másfél év kamatpolitikája sikeresen szorította le az inflációt 9,1 százalékról a jelenlegi szintre,

az azonban a közgazdászok számára kérdéses, hogy a piac által árazott 5–5,25 százalékos kamatplató elégséges lehet-e ahhoz, hogy a kívánt szintig csökkentse a pénzromlás mértékét. A kérdésben a Feden belül sincs teljes egyetértés: egyes jegybankárok szerint szükség van további emelésekre is, míg mások a túlzott szigorítás lehetséges katasztrofális következményeire hívják fel a figyelmet.

Az amerikai gazdaság ugyanis egyre látványosabban gyengélkedik, a pénzügyi rendszer a First Republic Bank bedőlésével ismét a spekulációk célkeresztjébe került, illetve a kormányzat adósságplafonjának elérése is roppantul fájdalmas következményekkel járhat, és nem csak az amerikai gazdaságra.

A Fednek az ismételt bankpánik annyiban kapóra jöhet, hogy a kiújult félelmek nyomán a bankok visszafogják a hitelezést, csökkentve ezzel a piacokon található likviditást, ezen keresztül járulva hozzá az infláció letöréséhez – így a jegybank minden bizonnyal elégségesnek találja majd egy utolsó 25 bázispontos emelés meglépését, amit a kamatplató követhet, kérdéses ugyan, hogy milyen időtávban.

Adósságplafon

A Fednek az infláció és az árstabilitás mellett azonban az amerikai adósságplafon elérésének következményeivel is foglalkoznia kell. Ha a törvényhozók nem tudnak megállapodni az adósságplafon megemeléséről a jelenlegi kalkulációk szerint június elejéig, akkor az Egyesült Államok fizetésképtelenné válhat, ez pedig az egekbe szökő munkanélküliséget, recessziót és ismételten erőre kapó inflációt hozhat az ország számára.

A jegybank azonban az ilyesfajta piaci stressz kezelésére a 2011-es adósságplafon-pánik óta többféle eszközzel is rendelkezik.

Ezek közül a legegészségesebb és a Fed által rendszeresen használt eszköz a repo, azaz az értékpapír-visszavásárlási megállapodás (repurchase agreement) intézménye. A repo gyakorlatilag egy rövid távú hitelként fogható fel: két fél egyezséget köt, hogy egy adott értékpapírt a jelenben a vevő megvásárol, az eladó pedig ígéretet tesz arra, hogy a jövőben visszavásárolja, valamivel magasabb áron. A repo intézményét a Fed rendszeresen használja a piaci likviditás kezelésére.

A repón túl a jegybank a mennyiségi szigorítás (quantitative tightening) átmeneti szüneteltetését is megfontolhatja: ez esetben a Fed nem görgeti le a lejáró kötvényállományát, hanem újravásárolja, likviditással árasztva el a piacot.

A fizetésképtelenség azonban nemfizetővé tenné az államkötvényeket is, értéktelenné téve őket.

Erre a jelenségre megoldást nyújtana a Fed idén márciusban, a bankpánik nyomán létrejött intézménye, mely az értékükből vesztett államkötvények névértéke ellenében biztosít egyéves finanszírozást a bankok számára. A kötvények átmeneti leértékelődése így nem hatna ki a piaci valóságra, hanem kvázi átmenetileg elodázná azt a helyzet megoldásáig.

A Fed utolsó mentsvára azonban egy olyan eszköz lenne, amelyet korábban maga Jerome Powell Fed-elnök, aki akkoriban még csak junior bankár volt a jegybanknál, „utálatosnak, undorítónak, gyűlöletesnek” nevezett, és a piaci dinamikák teljes felrúgásával járna. Ebben a forgatókönyvben a Fed az összes elértéktelenedő államkötvényt eltávolítaná a piacról: vagy felvásárolná őket, vagy pedig kicserélné olyan saját kötvényeire, amelyek várhatóan lejáratukkor már fizetőképesek lesznek – az értéktelen eszközöket kvázi értékesekre cserélve.

Kötvényhozamok és az EKB

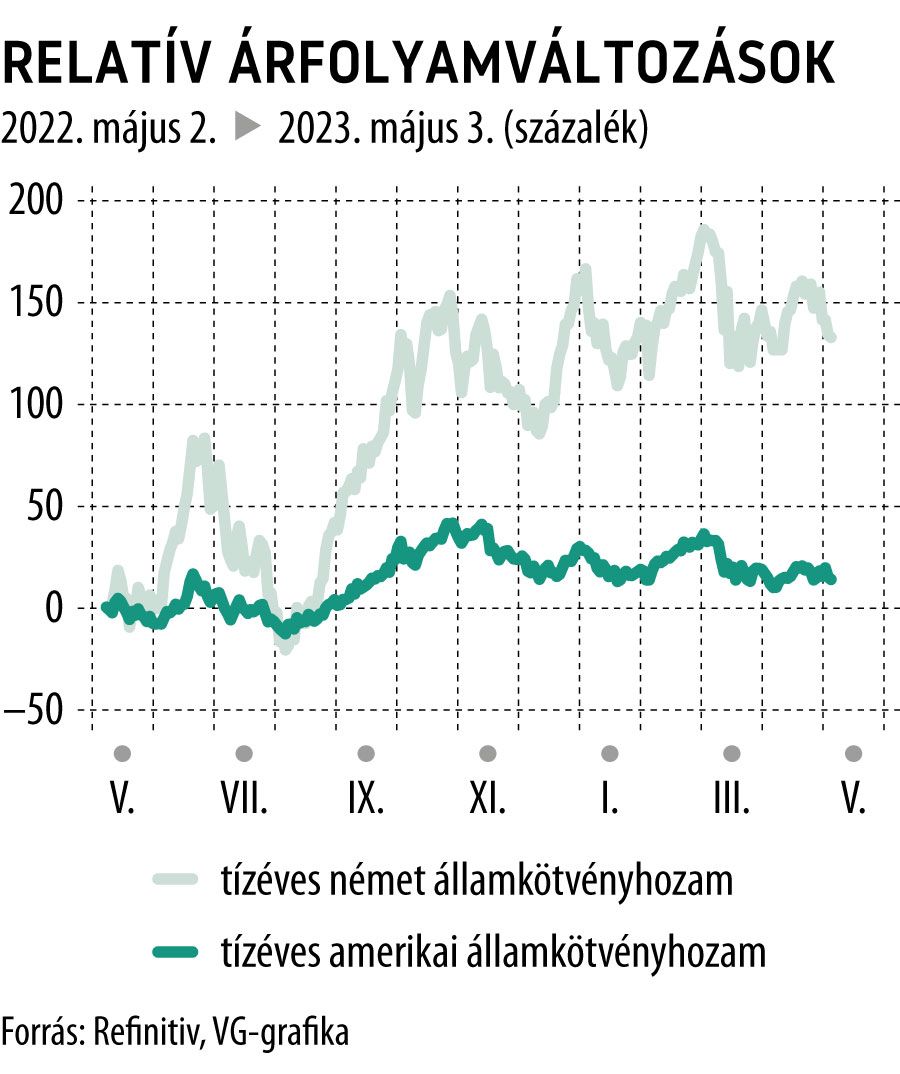

A Feden túl az Európai Központi Bank is a héten dönt az irányadó kamatokról, így az amerikai piacokon túl az eurózóna országainak befektetői is fontos adatokkal szembesülnek majd a hét során. A német, illetve az amerikai tízéves államkötvények hozamának alakulásából leolvasható, hogy mindkét piac viszonylag hosszan fennmaradó és lassan csökkenő, ragadós inflációval számol a következő időszakot tekintve. Az amerikai tízéves államkötvények hozama 3,418 százalék, míg a német papíroké 2,256 százalékon áll.

Az EKB holnapi kamatdöntésével kapcsolatos előrejelzések egy 25 bázispontos emelést valószínűsítenek, ami látványos lassítás lenne az elmúlt hat ülést követő 50 bázispontos emeléshez képest. Az eurózóna inflációja később és magasabban tetőzött, mint az amerikai pénzromlás mértéke: az előbbi októberben érte el csúcsát 10,6 százalékon, míg az utóbbi már júniusban lefelé fordult, 9,1 százalékról.