Degeszre keresték magukat a norvégok a részvénypiaci ralin

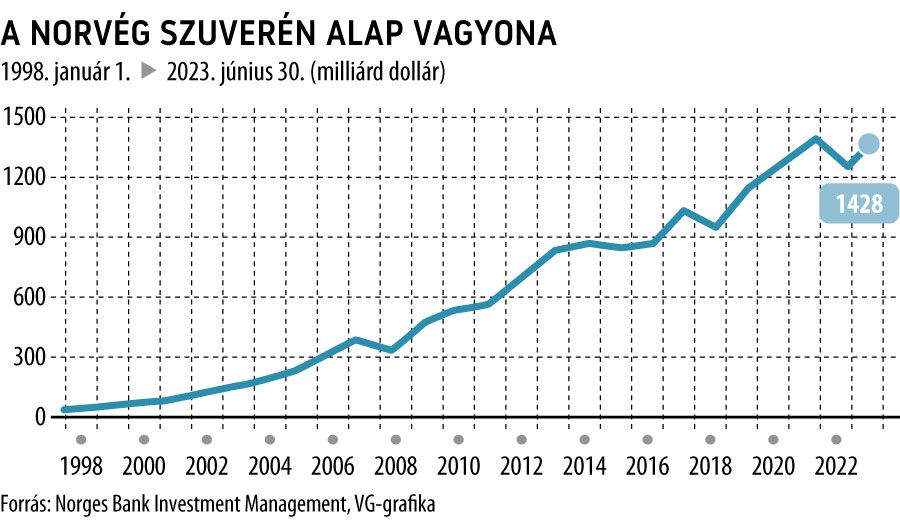

Tízszázalékos, azaz 143 milliárd dolláros hozamot produkált az idei első fél évben a világ legnagyobb szuverén vagyonalapja: a norvég jegybank, a Norges Bank által az ország olaj- és gázértékesítéséből származó állami bevételeit gondosan befektető alap tehát egymaga a tavalyi 345 milliárd dolláros teljes éves magyar GDP közel felét termelte meg, és ehhez még különösképpen megizzadnia sem kellett.

Fotó: Anna Jedynak

Az idén alapításának negyedszázados évfordulóját ünneplő alap ezúttal az eddigi 5,99 százalékos történelmi átlagot meghaladó hozamot mutatott ki jelentésében, s immár a múlt ködébe vész a tavalyi év, amikor is az oroszok Ukrajna ellen indított háborúja miatt az alapnak likvidálnia kellett valamennyi oroszországi befektetését, s az ideges tőzsdei hangulat sem játszott a kezére, így a kimutatott 138 milliárd dolláros veszteséggel fennállása leggyatrább évét zárhatta le.

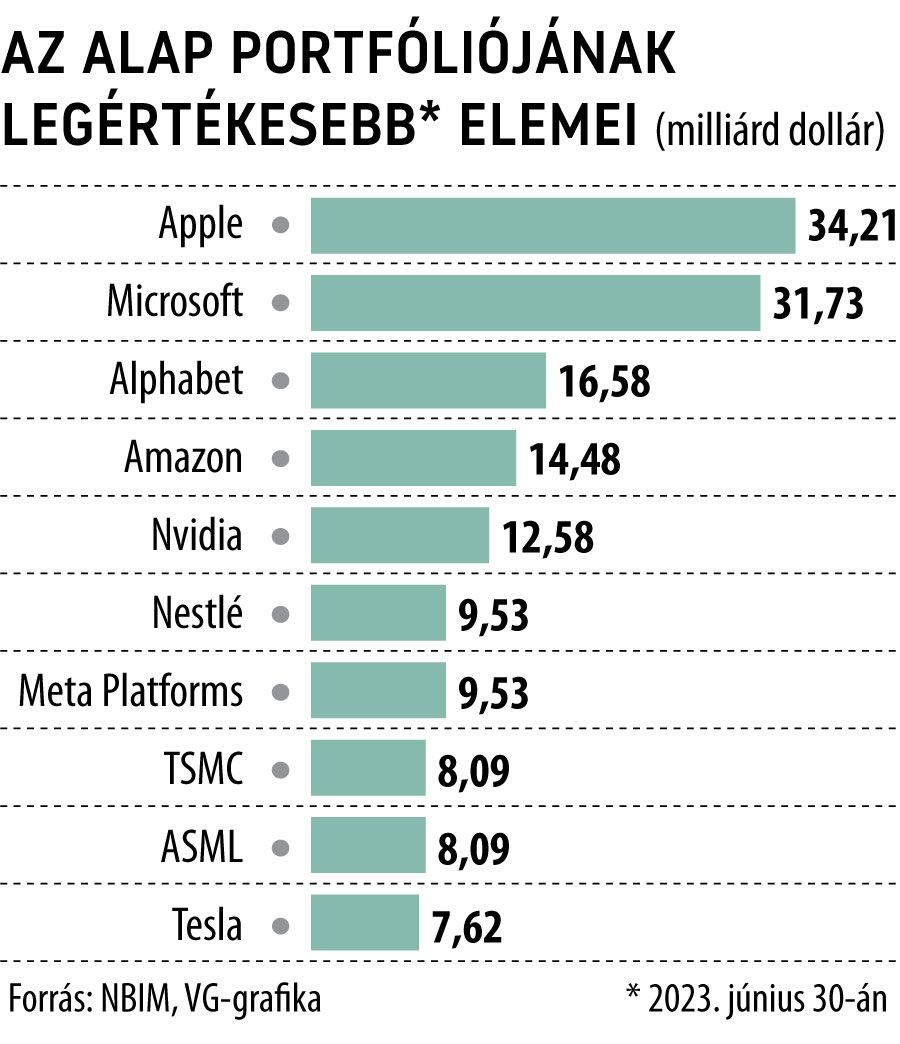

A világ tőzsdén jegyzett vállalataiban átlagosan 1,5 százalékos részesedéssel rendelkező alap ezúttal elsősorban a részvénypiaci ralinak köszönheti kiváló teljesítményét. Gigantikus portfóliójában az első fél év lezárásakor 9228 vállalat részvényei szerepeltek, ezek a részesedések 14 százalékos hozamot termeltek a norvégoknak.

A kötvényeken jóval szerényebb eredményt, 2,3 százalékos pluszt izzadtak ki az alap kezelői, akik a norvég parlament felügyelete mellett, kőkemény szabályok szerint fektetik be a gáláns szociális rendszert működtető skandináv ország friss anyagi erőforrásait.

Az alapban a legkisebb hányadot képviselő ingatlanportfólión viszont 4,6 százalékot buktak, ebben a kereskedelmi ingatlanok piacának összezuhanása, a magas kamatkörnyezet és a bedőlő projektek nagy szerepet játszottak.

Tavasszal az alap is megszenvedte az SVB Financial Grouphoz tartozó Silicon Valley Bank összeomlását, amiből viszont okultak a norvégok: Nicolai Tangen, az alapkezelő (NBIM) vezérigazgatója áprilisban már jelezte a törvényhozásnak, hogy stratégiát váltanak, s

a jövőben a kockázatkezelést előtérbe helyezve minimalizálják az úgymond rothadó almáknak való kitettségüket.

Akkor arra is figyelmeztetett, hogy a hitelfelvételi költségek és a szárnyaló infláció – ami szerinte sokáig velünk marad – belemarhat az idei hozamokba. A technológiai részvényportfólió szárnyalásának köszönhetően azonban ez a hatás most kevéssé érvényesülhetett.

A menedzsment azt is jelezte, hogy a korral haladva megkezdik a mesterséges intelligencia (MI) „beárazását”, vagyis kiértékelik az ezt kiemelten használó vagy fejlesztő társaságokba lévő befektetéseik kockázatát.

Felelősségteljesen járunk el

– hangsúlyozta szerdai sajtótájékoztatóján Nicolai Tangen. Erre szükségük is lesz, hiszen a részvényportfólió tízes topmezőnyében hemzsegnek az MI-t közvetlenül vagy közvetve használó technológiai óriások.

Ezekben egyébként a „közelmúltban” az alap csökkentette túlsúlyosnak ítélt részesedését, de hogy ez mikor és mennyivel történt, az csak a legközelebbi beszámolóból derülhet ki. Mindamellett rendkívül attraktívnak és támogatandónak tekintik a mesterséges intelligencia gazdasági hasznosításának lehetőségeit.