VIG Alapkezelő: közeleg a pozitív reálkamatok kora, de a landolás keménysége sok mindenbe beleszólhat

A VIG Alapkezelő Magyarország Zrt. Fókuszban a forint – Gazdaságpolitikai és befektetői kihívások 2024-ben című konferenciáját Varga Mihály pénzügyminiszter nyitotta meg. A konferencia előadásait a Világgazdaság élőben követte.

Németh Gábor, a VIG alapkezelő kötvénypiaci stratégája előadása elején kiemelte: az állampapírok egyre több helyen pozitív reálkamatot biztosítanak már a befektetők számára. A gazdaságok számára azonban a legfontosabb kérdés továbbra is az, puha vagy kemény landolással ér véget az elmúlt időszak inflációja. A befektetők a puha földet érés mellett teszik le a voksukat,

a monetáris politika azonban mindebben korántsem ennyire biztos, főleg nem Amerikában.

A Fed és a befektetők közt nincs egyetértés még olyan alapvető kérdésekben sem, hogy szükséges lesz-e még egy további kamatemelés a jelenlegi ciklusban az Egyesült Államokban.

A feltörekvő piaci kilátásokról Németh Gábor elmondta: érdekes módon a fejlődő jegybankok már a kamatvágásnál tartanak, míg a nagy gazdaságok monetáris hatóságai még a további szigorításokat is kilátásba helyezik.

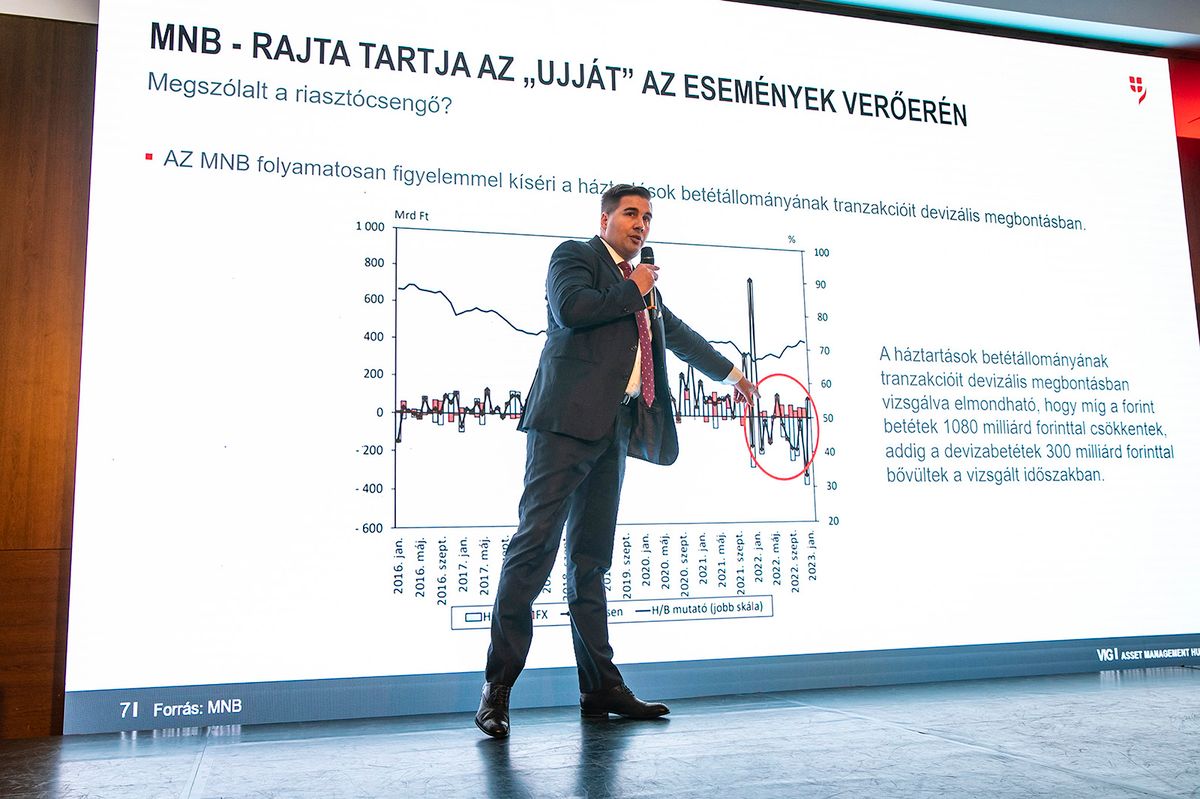

A forint számára a MNB várható kamatpályája nyomán ez azt helyezi kilátásba, hogy azok a befektetők, akik eddig carry trade-re használták a hazai devizát a dél-amerikai országok szintjét megközelítő kamatkörnyezet miatt, jó eséllyel távoznak a hazai devizapiacról, a gyengülés irányába lökve meg ezzel a forintot.

Hatalmasat gyengülhet a forint, ha Ázsiába költöznek a carry traderekA hazai deviza eddig a kamatkülönbözetekre játszó befektetők egyik nagy kedvence volt, a várható monetáris lazítás azonban könnyedén kiránthatja a carry traderek szőnyegét a forint talpa alól. |

Az árfolyamot – részben ezért is – megnövekvő volatilitás kísérheti a közeljövőben.

Fotó: Vémi Zoltán / Világgazdaság

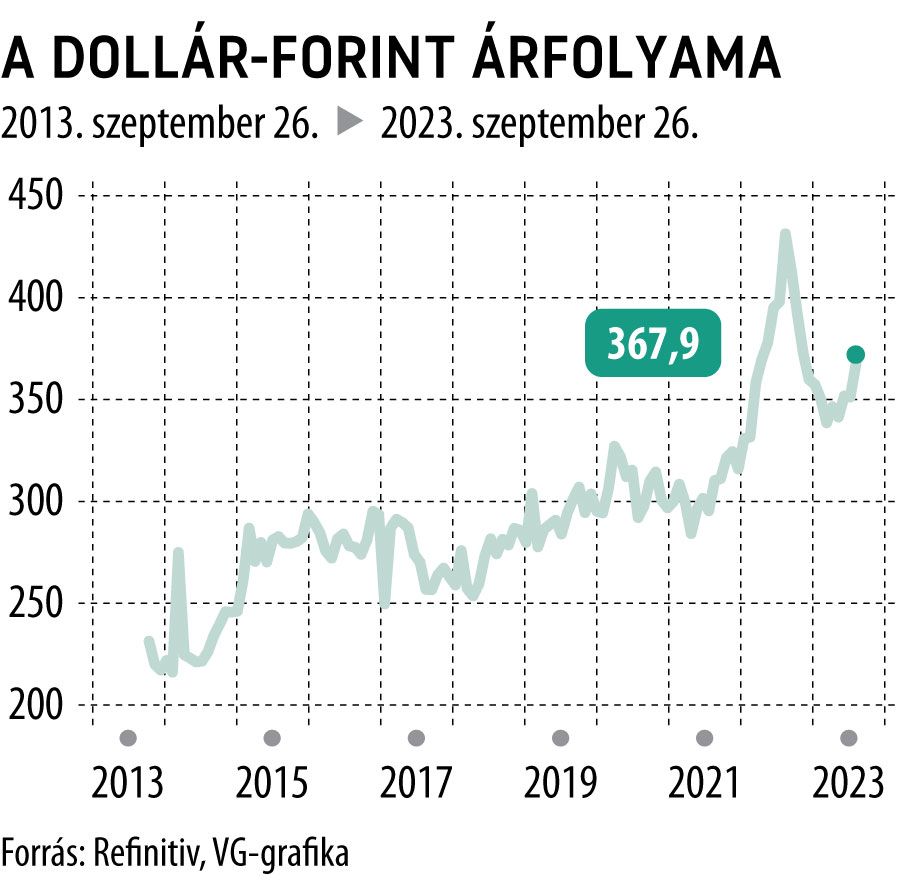

Cserháti András, a VIG értékesítési vezetője elmondta: a forint az elmúlt tíz évben sokat gyengült az euróval szemben, közel 31 százalékot vesztett értékéből, a tavaly októberi megugrással együtt pedig 40 százalék felett is járt ez a mínusz, eközben

a dollárral szemben több mint 100 százalékos leértékelődésen ment keresztül a hazai fizetőeszköz.

A szakértő kiemelte: az MNB tavaly októberben jutott el odáig, hogy minden létező eszközt bevetett, hogy a forint árfolyamát stabilizálni tudja – sikeresen, hiszen azóta közel 15 százalékot nyert a forint az euróval és 19 százalékot a dollárral szemben, 2023-ra így a forint az egyik legjobban teljesítő devizává vált.

Hamecz István, a Richter Gedeon Nyrt. vezérigazgató-helyettese, gazdasági igazgatója a devizakockázatok menedzselésének elveiről kiemelte: ezek célja nem az árfolyamok előre jelzése, hanem az esetleges volatilitásból származó veszteségek csökkentése.

Fotó: Vémi Zoltán / Világgazdaság

A vállalat számára az elmúlt öt évben az árbevétel és adózott eredmény szempontjából is a dollár vált a legfontosabb devizává, második helyen az euróval, harmadikon pedig a rubellel – a költségek terén ugyanakkor továbbra is a forintbeli kiadások az elsők.

A forint kurzusán jelen van a peso-jelenség: soha nem lehet tudni, mikor kelünk úgy, hogy 10 százalékot gyengült a hazai deviza

– monfdta Hamecz István, hozzátéve, hogy a rubel esetében ez a kockázat még inkább jelen van.

Darvas Zsolt, a Budapesti Corvinus Egyetem kutatója előadásában azt a kérdést firtatta, érdemes lehet-e Magyarországnak csatlakoznia az euróövezethez.

Az elmúlt 15 évben a kelet-közép-európai régióból belépő országok mind erősen menedzselt árfolyamrendszert képviseltek a belépés előtt, míg a térség most még nem eurót használó országai esetében szinte kivétel nélkül szabadon lebegő árfolyamrendszert használnak – Magyarországgal együtt.

Hazánk az elmúlt évtizedekben egyre közelebb került mind árszínvonal, mind gazdasági teljesítmény tekintetében a kilenc legnagyobb európai ország átlaghoz,

így a konvergencia egyre közelebb kerül – fejtette ki Darvas Zsolt, hozzátéve, hogy a dél-európai országok, főként Olaszország, szinte folyamatosan távolodnak ettől az átlagtól.

A szakértő kiemelte: a magyar növekedés az elmúlt években a kelet-közép-európai országok közül kiemelkedő teljesítményt mutatott, a dél-európai országok közül pedig szinte mindet maga mögött hagyta, de azt is láthatjuk, hogy az eurót használó országok bővülése is kedvezően alakult az elmúlt évek során –

Magyarország mindezen mutatókat figyelembe véve minden bizonnyal jól járna az euró bevezetésével.

Hancsák András, a VIG befektetési igazgatója kiemelte: jelenleg a legnagyobb befektetési kockázat az infláció, de nemrég még a Covid, az amerikai elnökválasztás vagy éppen a kínai–amerikai kereskedelmi háború is kifejezetten aggasztotta a szakértőket.

Az elemző kiemelte: az erős dollár és a magas amerikai kamatkörnyezet nyújtotta biztos hozammal nehéz versenyezni, főleg, hogy az európai és kínai gazdaság a recessziós szakadék szélén táncol.