Hatalmasat gyengülhet a forint, ha Ázsiába költöznek a carry traderek

A világszerte egyre szélesebbre nyíló jegybanki kamatkülönbözetek hatására dinamikus növekedésnek indult az ázsiai devizák vonzereje a carry traderek, azaz a kamatláb-különbözetek kihasználására specializálódó kereskedők számára.

Egyes feltörekvő ázsiai országok jegybankjai ugyanis, köztük Thaiföld, India és a Fülöp-szigetek, mind régiós, mind feltörekvő piaci versenytársaiknál tovább tarthatják fent a monetáris szigort, hogy letörjék az elhatalmasodó inflációt, ezzel azonban egyre erősebb támaszt is nyújtanak országaik devizái számára, carry traderek tömegeit csábítva devizapiacukra.

A carry traderek úgy generálnak profitot, hogy egy alacsonyabb kamatkörnyezettel rendelkező deviza ellenében vásárolnak be egy magasabb alapkamattal rendelkező ország devizájából, hogy a két kamatláb közti különbözetet később zsebre tehessék.

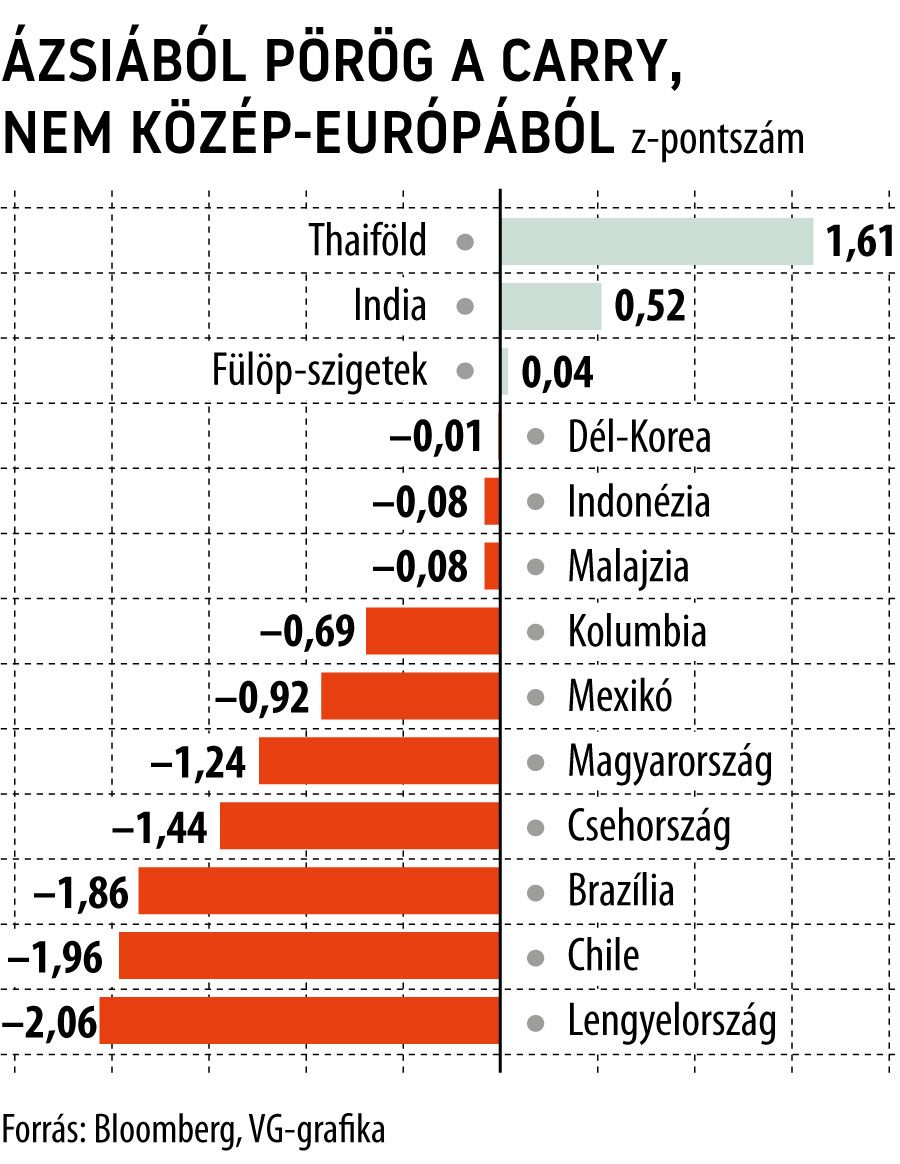

Az egyes devizák háromhavi előremutató határidős ügyleteiből számolt, az érintett devizák volatilitásával súlyozott, a várt hozamokat is figyelembe vevő, úgynevezett z-pontszámok alakulása alapján kijelenthető: a thai bát lehet a carry traderek következő kedvence, amely a fejlődő piaci devizakosárban szereplő pénzek átlagos hozamához képest tetemes extra hozamot biztosíthat a kamatláb-különbözetre játszó befektetők számára.

A háromhavi átlag feletti hozamot a báton kívül csak az indiai rúpia és a Fülöp-szigeteki pesó nyújthat a befektetőknek.

Alvin T. Tan, az RBC Capital Markets fejlődő piaci devizastratégája a Bloombergnek kiemelte: a carry traderek számára egyre vonzóbbá váló ázsiai országok kamatkörnyezete most még alacsonynak tekinthető egyes latin-amerikai és közép-európai országokhoz képest, az előretekintő várakozások mégis hosszasan magasabban maradó kamatpályát irányoznak előre számukra, mint fejlődő piaci társaik számára.

A z-pontszámok alapján összeállított lista aljára – pontosan a kamatpályával kapcsolatos várakozások megborulása nyomán – Lengyelország zuhant, melynek jegybankja a parlamenti választásokra készülve az előzetes várakozások háromszorosával vágta meg irányadó kamatát, de a Chile sincs sokkal jobb helyzetben, melynek központi bankja váratlanul 100 bázisponttal csökkentette az irányadó kamatot júliusban – ezek a változások pedig már a régiós z-pontszámokban is meglátszanak: míg a kelet-közép-európai és a latin-amerikai ügyletek hozamvárakozásai jelentős mértékben háromhavi átlaguk alá kerültek, addig a hatalmas kihívásokkal terhelt Kínát leszámító ázsiai mutató 0,3 egységgel az átlag fölé kúszott.

1,24 egységgel alulmúlva a háromhavi átlagos hozamot. A hazai fizetőeszköz értékét ugyanis eddig még kitartóan támogatták a világviszonylatban is magas kamatok, az MNB várt kamatpályája, amely – annak ellenére, hogy az MNB adatvezérelt működésre áll át – folyamatos támaszcsökkenést vetít előre, gyengítve ezzel mind a forintot, mind azt a kamatelőnyt, amely eddig a legtöbb külső körülmény ellenében biztosította számára az árfolyam-stabilitást.

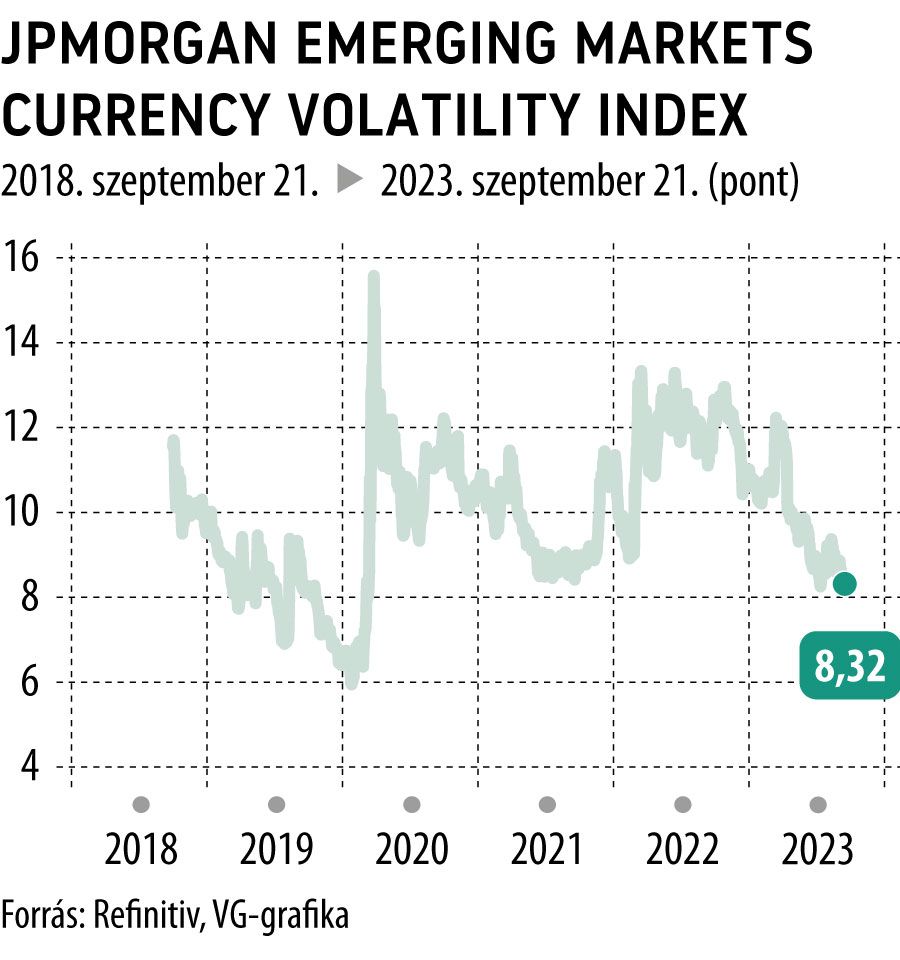

A fejlődő piaci carry tradek felfutását az is nagyban támogathatja, hogy a régiós devizák volatilitását mérő JPMorgan-index 2020 márciusa, azaz a Covid kirobbanása óta mért legalacsonyabb állását vette fel a héten, mely a befektetők számára pozitív üzeneteket hordozhat.

A fejlődő piaci pénzek vonzerejét azonban több külső körülmény mellett a Fed kamatpályája is nagyban befolyásolhatja: a kamattartásra berendezkedő, ugyanakkor egy további kamatemelésre nyitott amerikai jegybank monetáris szigora ugyanis tankönyv szerint ártalmas a feltörekvő piacok számára, az erős dollár ugyanis könnyedén elszipkázhatja gazdaságaik elől a számukra sokszor létfontosságú idegen tőkét.

Nem nyúltak a kamatokhoz az amerikai jegybankárok, de még idén várható egy emelésAz amerikai jegybank az előzetes várakozásoknak megfelelően stabilan tartotta az irányadó rátát, az 5,25–5,5 százalékos sávban, de a legtöbb illetékes egyet emelne még az idén. |