Alacsonyabb fokozatba kapcsolt a céges hitelpiac

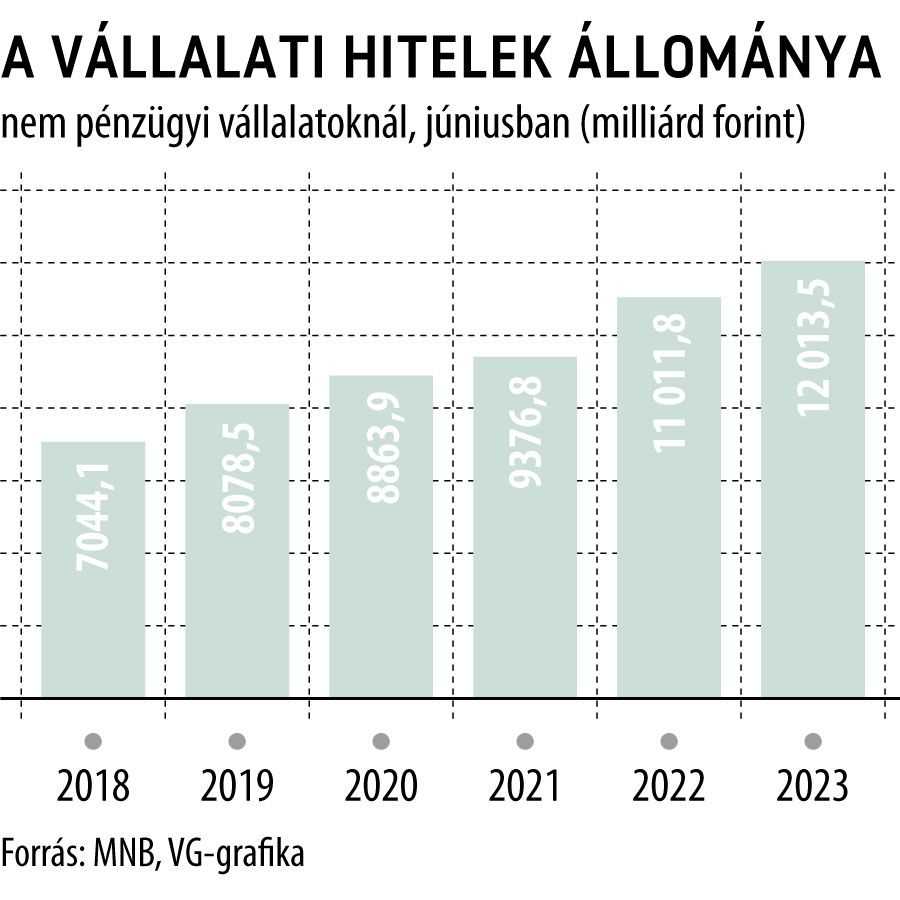

Éppen 12 ezermilliárd forint feletti hitelállománnyal zárták a vállalatok 2023 első felét, ami bő 9 százalékos növekedés az egy évvel korábbi eredményhez képest – derül ki a Magyar Nemzeti Bank (MNB) adataiból.

A jegybank statisztikáiban szereplő, majdnem két számjegyű éves állománynövekedés önmagában nem rossz eredmény, ám erősen árnyalja a képet, hogy az idén januárban kimutatott, 12 320 milliárd forintos csúcshoz képest júniusig majdnem pontosan 300 milliárd forinttal zsugorodott a céges hitelportfólió. Az MNB által közzétett tranzakciós adatok is egyértelműen arra utalnak, hogy fogy a lendület a vállalati hitelpiacon: miközben az új folyósítások és törlesztések egyenlege 2022 első felében még összességében 576,7 milliárd forintos pluszt mutatott, addig az idei év első hat hónapjában már csak 326,8 milliárdost. Figyelemre méltó emellett, hogy a tranzakcióknál kimutatott, 2023 első félévi pozitív egyenleg egyértelműen a devizahiteleknek köszönhető, hiszen a forintban nyújtott finanszírozásnál összességében negatív volt a mérleg.

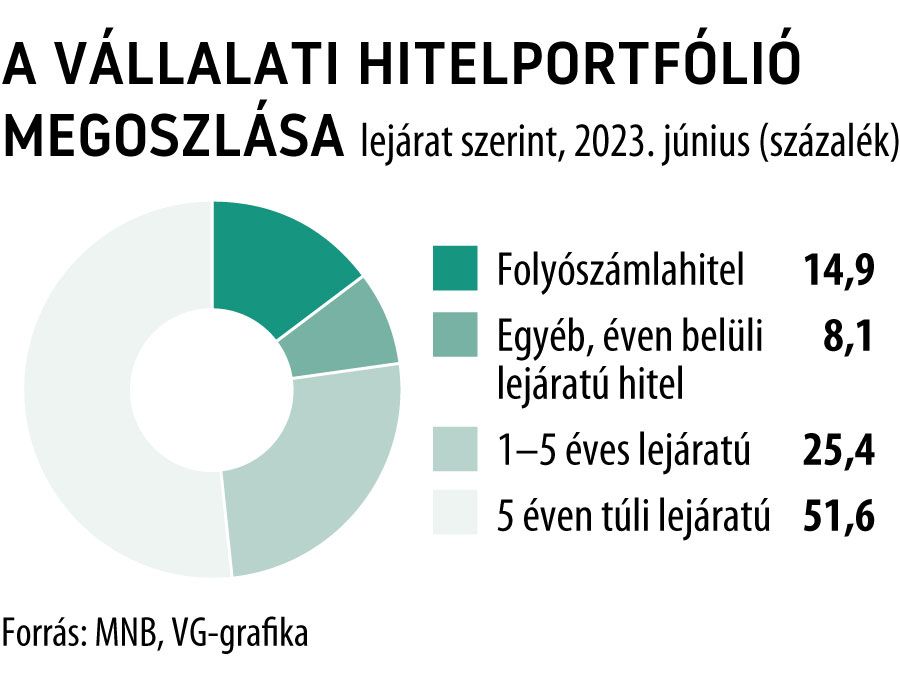

A vállalati hitelállomány összetétele több szempontból is módosult a 2023 júniusáig számított egy év alatt.

Szembetűnő például, hogy az átlagnál jóval gyorsabban nőtt a rövid lejáratú kölcsönök – ezen belül is a folyószámlahitelek – állománya:

az utóbbiak mennyisége 16,1 százalékkal, 1800 milliárd forint közelébe ugrott éves összevetésben, de az egyéb, éven belüli vállalati hiteleknél is több mint 10 százalékos bővülést mutatott ki az MNB. Ennek megfelelően a folyószámlahitelek súlya 14-ről 14,9, az egyéb, éven belüli lejáratúaké pedig 8-ról 8,1 százalékra emelkedett a céges hitelportfólióban. Minimálisan – 51,2-ről 51,6 százalékra – nőtt eközben az öt éven túli lejáratú (zömében beruházási célú) hitelek állomány szerinti részesedése is, viszont az egy és öt év közötti lejáratúaké közel másfél százalékponttal, 25,4 százalékra esett vissza.

A másik igen figyelemreméltó fejlemény, hogy

a devizahitelek teljes állományon belüli részesedése nagyot emelkedett 2022 júniusához képest: az akkori, 39,9 százalék után az idei nyár elején már 42,1 százalékot tett ki.

Más kérdés, hogy a devizahitelek valamivel 42 százalék feletti súlya nem számít kiugró értéknek, hiszen például 2018 júniusában még 44,5 százalék felett járt az arányuk.

A devizahitelek előretörése – és a hitelkereslet csökkenése – nagy részben a hitelek drágulásával magyarázható. Az MNB adatai szerint júniusban a piaci alapú, folyószámlahiteleken kívüli vállalati forintkölcsönök szerződésekben szereplő éves átlagkamata 11,6 százalék környékén mozgott, ami több mint 3 százalékpontos emelkedés az egy évvel korábbi értékhez képest, a 2021 derekán mért átlagnál pedig több mint 9 százalékponttal magasabb. (A piaci alapú vállalati hitelek átlagkamata egyébként tavaly novemberben járt a csúcsán, akkor 14,7 százalékot ért el.)

Arra pedig a jelenlegi körülmények között nem lehet számítani, hogy az év második fele gyökeres fordulatot hozna a céges hitelpiacon: vagyis folytatódhat a rövid lejáratú konstrukciók és a devizahitelek térnyerése, a forintkamatok lassú csökkenése mellett. Sok múlik persze azon is, hogy az egyébként igen keresett támogatott hitelkonstrukciók mennyire tudják majd stimulálni a piacot.