Csúnya mínuszban a nyugdíjpénztári portfóliók

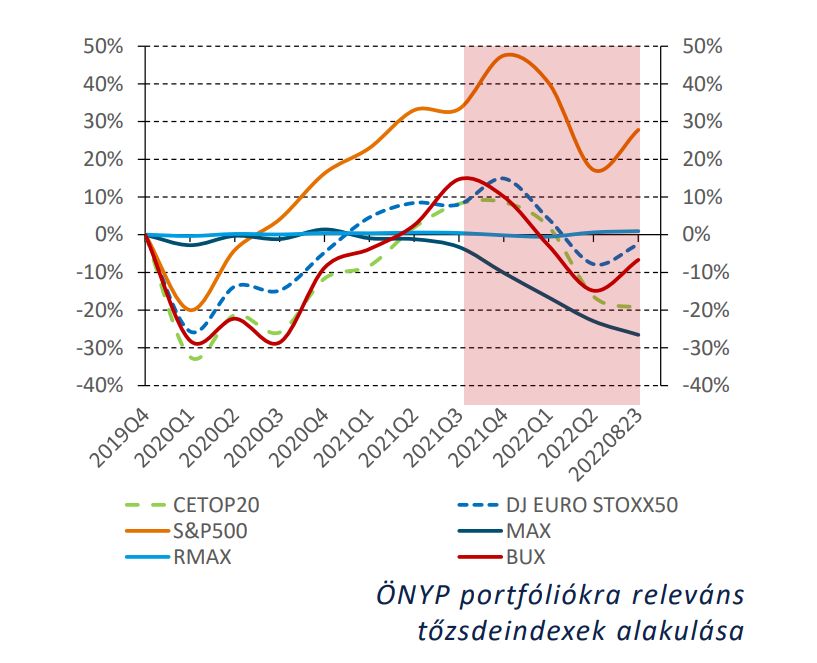

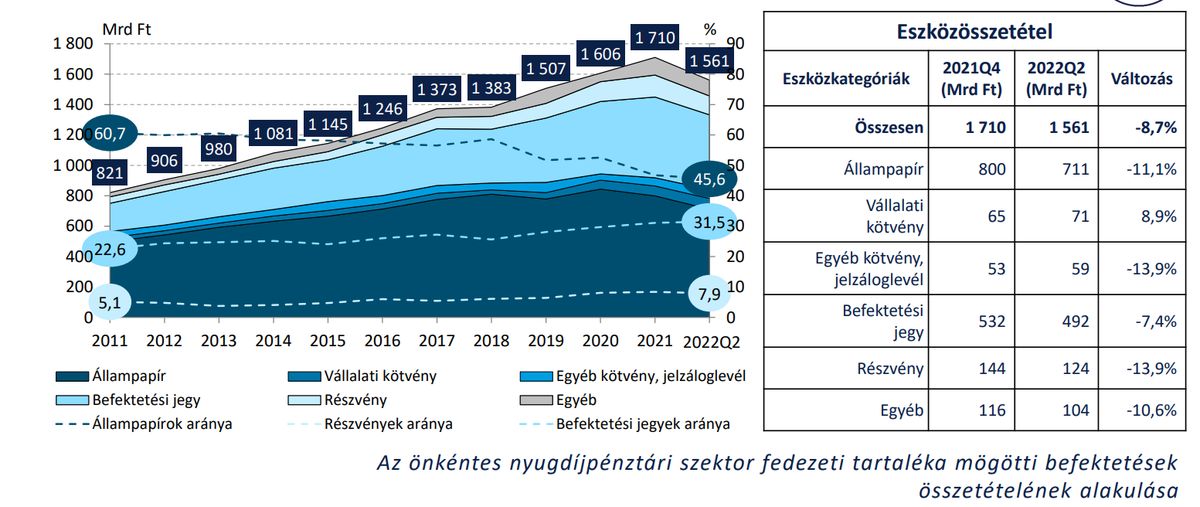

Alig két hónappal 2022 vége előtt szinte borítékolható, hogy igen gyenge évet zárnak az önkéntes nyugdíjpénztári megtakarítások. Csodák persze nincsenek, ha a részvénypiacokon két számjegyű mínuszokat produkálnak az indexek és a már meglévő kötvényportfóliók piaci értéke az emelkedő hozamkörnyezettel összefüggésben folyamatosan csökken, akkor aligha meglepő, hogy a hazai nyugdíjpénztári portfóliók sem festenek fényesen.

Néhány nap kivételével egész évben mind a négy választható portfólió árfolyama lefele tartott az Allianz Hungária Önkéntes Nyugdíjpénztárnál, a negatív hozamok (év elejétől) mínusz 9 és 12,5 százalék közt szóródnak. Csak elsőre tűnhet meglepőnek, de közülük a kockázatvállaló portfólió szerepel a legjobban. Ezt 25 évnél hosszabb megtakarítási intervallumra ajánlja a pénztár és az itt parkoló pénz 90 százalékát részvényekben, nagyrészt külföldi értékpapírokban tartják, a célportfólión belül 73-17 a külföldi-magyar részvények aránya. A nemzetközi tőzsdék jóval többet estek idén 9 százaléknál, az S&P 500 például 22 százalékot, de például a DAX sem lehet büszke a 17 százalékos lejtmenetre – azonban itt jön a képbe a devizaárfolyam-hatás: a magyar nyugdíjpénztári tagok, amit nem-realizált módon elvesztettek a részvénypiacon, azt részben visszakapták a forint gyengülésének köszönhetően (az év elejétől a dollár 27 százalékot erősödött a forinthoz képest).

Nagy szórást mutat az Erste Nyugdíjpénztárnál is az árfolyamok alakulása is. A portfóliók 6 és közel 14 százalék közti mínusz hozamúak idén (az év közben elindított Trend árfolyama 1,52 százalékkal csökkent). A legnagyobb leolvadást a Bázis nevű portfólió szenvedte el, az Erste ezt azoknak ajánlja, akik közepes kockázatvállalási hajlandósággal rendelkeznek és 40–55 év közti az életkoruk.

A mínusz 13,8 százalékos idei árfolyamcsökkenés mögött a portfólió összetétele áll: felerészben 50 százalékos magyar állampapírok tartását célozza meg (a 10 éves állampapírok aktuális éves hozama az év eleji 4,58 százalékról 10,54 százalékra ugrott), e mellett pedig 26 százalékban részvénybe fektet. Ez a korosztály, mint célcsoport kifejezetten nagy, hiszen a Magyar Nemzeti Bank statisztikái szerint

a 40–59 évesek köréből kerül ki az összes hazai önkéntes nyugdíjpénztári tag közel fele, egészen pontosan 48,2 százaléka.

Nem tehetik ki a pénztárszámla egyenleg értesítőket a falra az Aegon Nyugdíjpénztár ügyfelei sem, náluk mind az öt választható portfólió árfolyama két számjegyű mínuszban van, a legrosszabbul most a Kiegyensúlyozott fest, közel 20 százalékos lejtmenettel. A befektetési politika nagyban hasonlít az Erste féle bázishoz, az Aegon az 5-15 év múlva nyugdíjba vonulóknak ajánlja ezt a portfóliót, amely háromnegyed részt tart kötvényeket és pénzpiaci eszközöket és 23 százalékban vegyesen hazai és nemzetközi részvényeket.

Az Aranykor Önkéntes Nyugdíjpénztárban lévő megtakarítások is veszítettek értékükből idén, itt azonban van jó példa arra, hogy a tematikus befektetések akár tartósan felülteljesítők lehetnek, az ESG Dinamikus portfólió árfolyama például pluszban is járt 2022-ben, de összességében 6,7 százalék mínuszban van jelenleg.

Van példa néhány pozitív hozamra is, még ha nagyítóval kell is őket keresni,

az MKB Nyugdíjpénztár Kiszámítható portfóliója például 2,28 százalékos pluszt ért el január elsejétől. De ez is valami, gondolhatják a pénztár tagjai, cserébe le kell mondaniuk a hektikus árfolyammozgásokról: a portfólió célja, hogy 55 százalékban lekötött betétben tartsa a pénzt (referencia a 3 hónapos BUBOR), a további 45 százalékot pedig 3-12 hónapos diszkont-kincstárjegyekbe.

Az OTP Nyugdíjpénztárnál azok örülhettek, akik a Kockázatkerülő befektetést választották, ők idén 5,3 százalékos hozamot érhettek el. Ezt a pénztár közvetlenül nyugdíjba vonulás előtt álló, vagy már nyugdíjas pénztártagoknak, tehát 62 éves életkor felett ajánlja. A befektetések közt csak rövid lejáratú állampapír és bankbetét található.