SPB: vonzó szinteken a régiós állampapírok és egyes vállalati kötvények

A központi bankok kitartó küzdelmet folytatnak a 2022-ben kialakult váratlan és erőteljes infláció ellen, és bár ebben a folyamatban jó úton haladnak, az elkövetkező időszak egyik legfőbb kockázata az, hogy a pénzügyi szigorító intézkedések recesszióba sodorják-e a globális gazdaságot. A jelenlegi kilátások szerint inkább egy úgynevezett „soft-landingre”, azaz enyhébb gazdasági visszaesésre számíthatunk – vélik az SPB Befektetési Zrt. szakértői.

A privátbanki szolgáltató szerint izgalmas vételi lehetőségek kínálkoznak jelenleg az euróban és dollárban kibocsátott vállalati kötvények piacán,

főként a bankok, az autóipari cégek és a nyersanyagszektor cégeinek papírjai esetén. A vállalati kötvények mellett az állampapírpiac is tartogat kedvező lehetőségeket, ráadásul a hazaiak mellett egy szomszédos ország szuverén kötvénye is szóba jöhet.

A bankok, az autóipari cégek és a nyersanyagszektor kötvényeire érdemes figyelni

Tavaly – néhány árupiaci termék kivételével – szinte minden eszközosztályban estek az árfolyamok, ennek köszönhetően most jó beszállási lehetőségeket találhatunk egyes részpiacokon – állítják az SPB Befektetési Zrt. szakértői. Ennek jegyében izgalmas vételi lehetőségek kínálkoznak az euróban és dollárban kibocsátott vállalati kötvényekben, amelyekkel kapcsolatban a kamatok és a lejárati hozamok mellett a papírok folyamatos likviditása is fontos tényező. A SPB szakértői szerint a legjobb beszállók most a bankszektorban, az autóiparban és a nyersanyagszektorban vannak, amelyeknél a dollárban és euróban kibocsátott kötvények árfolyama 10–35 százalékkal esett tavaly.

A pénzügyi szektor várható kedvező teljesítménye miatt Európában a Rabobank, az Egyesült Államokban pedig a Citibank, illetve a Wells Fargo papírjai ajánlhatók a befektetők figyelmébe, azonban azok, akik továbbra is emelkedő inflációs környezetre számítanak, időszerű az OTP változó kamatozású eurós kötvényét figyelni. Az energiaszektorban a norvég DNO olajkitermelő vállalat dollárban denominált, 7,875 százalékos kamatozású kötvényére hívják fel a figyelmet az SPB szakértői, amely szinte komolyabb ingadozások nélkül átvészelte a tavalyi évet. Egy viszontagságos időszak után ismét biztató képet mutat az autóipar, így igen kedvező befektetői kilátásai vannak a Volkswagen és a Ford egyes kötvényeinek, de említésre méltó a Mercedes-Benz A- minősítésű, évi 8,5 százalékos kamatozású kötvénye is.

Az SPB szakértői szerint az amerikai olajtartalékok alacsony szintje miatt egy esetlegesen körülbelül 70 dollárig visszaeső olajárnál érdemes belépni vételi oldalon erre a piacra, és az olajtársaságok közül ajánlott a környezettudatosabb, ESG-konform cégek papírjaira koncentrálni. A Kelet-Európában zöldszemléletével élen járó Mol mellett említhető a nyugat-európai TotalEnergies, a BP vagy a Shell. A kedvező árfolyamkilátások mellett ezek a papírok hagyományosan jó osztalékot fizetnek, ebből adódóan ütésállók és kevésbé volatilisek.

A hazai és régiós állampapírpiacokon is találhatunk attraktív kötvényeket

A magyar állampapírok az SPB Befektetési Zrt. szerint a jelen körülmények között igen vonzó befektetési célpontok, ezért a mostani hozamszinteken erősen javallott a portfólió egy részét ezekkel a papírokkal feltölteni. A dollárban kibocsátott magyar állampapírokban jelentős árfolyam-emelkedési potenciál lehet, a hosszú távú befektetési célra a 2041-ben lejáró, 7,625 százalékos kamatozású állampapír ajánlható, amellyel egy éve 158 százalékon kereskedtek a másodpiacon, októberben viszont nagyon olcsó volt, 94 százalék alá ment az árfolyama. A szuverén kötvények esetén a román piacon mind a dolláros, mind az eurós papírokban látnak fantáziát az SPB szakértői: szomszédunknál egy 2034-ben lejáró, dollárban denominált, bőven 6 százalék hozamot biztosító kötvényt ajánlanak a befektetők figyelmébe.

Mától indulhat a roham az új szuperállampapírokértJegyezhető a Prémium Magyar Állampapír két új sorozata, mindkettő a tavalyi átlagos infláció feletti kamatot fizet. |

Az aktuális hozamszintek indokolttá tették a certifikátok kibocsátását: ezek a strukturált, többségében hozam- és/vagy tőkevédett termékek vonzó alternatívát jelentenek az állampapír-befektetésekkel szemben. Tavaly az SPB öt sikeres kibocsátást bonyolított le, ügyfelei 2,2 milliárd forint értékben jegyeztek ilyen termékeket.

A hazai részvényeknél is jöhet 20 százalékos felértékelődés idén

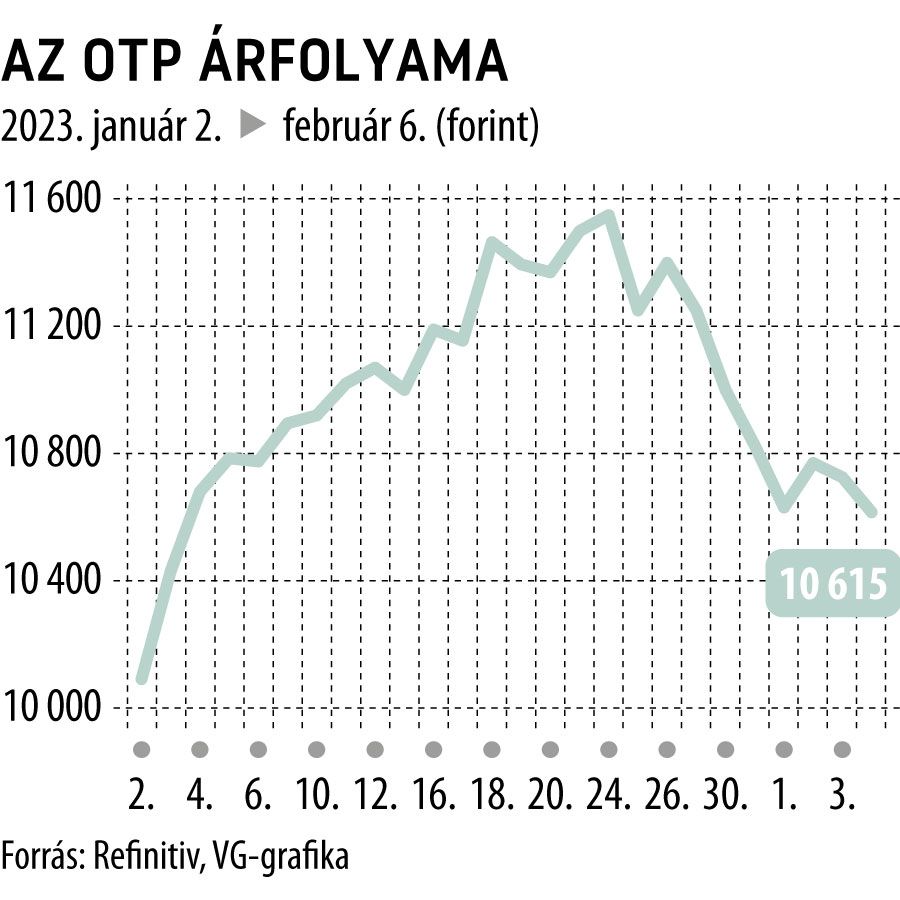

A hazai részvénypiacon az SPB szakértői elsősorban az OTP és a Richter papírjaiban látnak fantáziát. Az előbbi árfolyamának 8 ezer forint körüli mélypontja megmutatta, hol van az a támasz, ahol a befektetői érdeklődés határozottan megállítja a további esést. Mind technikai, mind fundamentális oldalról jó kilátásokat mutat

a hazai bankpapír, amelynél az idén a 13-15 ezer forintos szint elérése is reális lehet.

Ugyancsak érdemes fokozott figyelmet fordítani a Richter részvényeire, az SPB megítélése szerint körülbelül 20 százalékos árfolyam-növekedés várható a gyógyszercég papírjaitól.