Még mindig mannaként hull a profit a Wall Street nagybankjaira

Gyengébb üzletmenet, mégis magasabb profit jellemzi a Wall Street nagybankjainak második negyedéves teljesítményét a Refinitiv elemzői szerint. Ennek a hátterében az áll, hogy a tranzakciók visszaesését bőségesen kompenzálhatta az Egyesült Államok jegybankjának szerepét betöltő Federal Reserve (Fed) kamatemelésekben gondolkodó monetáris politikája.

Fotó: Celal Gunes / AFP

Kemény pluszok várhatók, a kereskedelmi és lakossági szolgáltatásokat nyújtó univerzális bankok, mint a JPMorgan és a Wells Fargo egy részvényre eső nyeresége (EPS) több mint 40 százalékkal haladhatta meg az egy évvel korábbi szintet. A szakértők a Bank of America esetében 7 százalékos profitbővülést valószínűsítenek, míg a Citigroup kilóg a sorból, nála az EPS 43 százalékos visszaeséséről szól a konszenzus.

Szenved az M&A-piac

Rosszul járnak a befektetési bankok, jeles képviselőik közül a Morgan Stanley-nél 9 százalékos, a Goldman Sachsnál viszont 59 százalékos esést várnak az elemzők, bár a vagyonkezelésből származó bevételek némileg tompítani tudják az emelkedő kamatlábak és a gazdasági bizonytalanság közepette az üzletkötések visszaeséséből származó profitveszteséget.

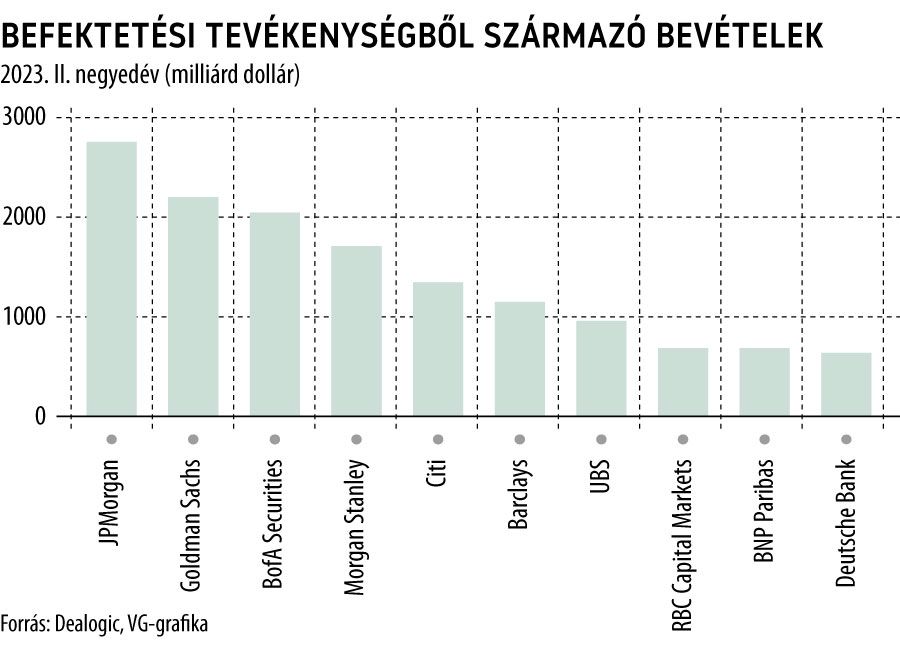

Fájó pont számukra a globális befektetési banki tevékenység beszűkülése, a Dealogic adatai szerint a második negyedévben 11 éves mélypontra, 15,7 milliárd dollárra süllyedt a vállalati fúziók és felvásárlások (M&A) piaca, ahol tanácsadási, menedzselési és finanszírozási tevékenységének köszönhetően korábban tarolt a Goldman Sachs és a JPMorgan. Kettejük versenye a piacvezető pozícióért egyébként ma is nyílt.

David Konrad, a Keefe, Bruyette & Woods elemzője szerint ebben a recesszióközeli környezetben az univerzális bankoknak állt a zászló, a lakosság ugyanis a toronymagas infláció ellenére sem vásárol sokkal kevesebbet, a hitelkártyaköltések is pörögnek. Ennek persze meglesz a böjtje.

A fogyasztói költésekre eddig sem lehetett különösebb panasz, ám a személyi kölcsönök és a hitelkártya-tartozások nem teljesítési kockázata az előrejelzések szerint még növekedésnek is indulhat

– idéz a Reuters Kenneth Leon, a CFRA Research kutatási igazgatójának jegyzetéből.

Kopogtat a hitelkrach

Leon szerint az alsó és középosztálybeli családoknál köszönthet be hamarabb a hitelkrach, a törlesztőrészletek zavartalan kiegyenlítéséhez nem lesz elegendő a munkaerőpiaci keresletnövekedés hatására végrehajtott béremelésekből származó pluszjövedelem sem, ráadásul a megélhetési költségek is öles léptekkel haladnak felfelé.

De nem csak a lakossági fronton várnak nehézségek a júniusi stressztesztet tükörsimán abszolváló amerikai bankrendszerre, amelynek szereplői ennek örömére megemelték és kiszórták a még a tarsolyukban lévő, visszatartott osztalékmilliárdokat, hogy aztán a tőkekövetelmények előírt szigorítására koncentrálhassanak.

Gondot okoz számukra a kereskedelmiingatlan-piac hanyatlása is, mivel az ingatlanárak esése miatt egyszersmind a hitelek mögött álló fedezet is jelentősen veszít az értékéből, ami újabb leírásokhoz vezethet.

A savasodó hitelek izomlázat okoznak

A befektetők a banki részvények árazásánál erre is figyelemmel lesznek, mivel nagyobb céltartalékot kell képezni a necces kihelyezéseik után, ez pedig rontja a nyereségtermelő képességüket – hangsúlyozta David Konrad a bizonytalansági faktorokra apellálva.

Visszatérve a lakossági költésekre, a GDP legalább 70 százalékáért felelős fogyasztásban nem sok jel mutat arra, hogy gyökeres változás állna be a közeljövőben, noha a recesszió szele már elérte az Egyesült Államokat.

Fotó: Shutterstock

Júniusban a vártnál kevesebb munkahely jött létre, de a bérnövekedés még mindig dinamikus, a foglalkoztatottság pedig rekordszinteken áll. A helyzetre reagálva elemzői vélekedések szerint a Federal Reserve egy hónap kihagyás után valószínűleg júliusban is feljebb srófolja az alapkamatát.

S amikor a Fed-kamatlábak emelkednek, a hitelintézetek jellemzően többet keresnek azzal, hogy a monetáris transzmisszió gyorsításával maguk is magasabb hitelkamatokat számítanak fel ügyfeleik felé.

A biztonság és a magas hozam nem jár jegyben

Ez a folyamat persze a hitelkereslet visszaszorulását eredményezi hosszabb távon, s mivel a hitel- és a betéti kamatok közötti rés nagyobbra nyílik, a lakossági ügyfelek megpróbálják aktívan fialtatni a megtakarításaikat – ha találnak rá megfelelő hozamú befektetési lehetőséget. Ez azonban nem annyira egyszerű.

Az első negyedévben a tavaszi bankbedőlési hullám láttán a kisbefektetők inkább a megfelelő tőkeerejű, megbízható nagybankokba irányították át a betéteiket, csakhogy miután világossá vált számukra, hogy a biztonság és a magas hozam nem jár jegyben, onnan is kivonták a tőkéjüket.

Nem is keveset, a KBW elemzői szerint a második negyedév végére 141 milliárd dollárnyi betét távozott a Wall Street gigászaitól. A pénznek jó helye lesz a börzén, ahol további fellendülést hozhat a második fél év, mivel a környezet a makrogazdasági bizonytalanságok ellenére is kedvez a tőzsdei kibocsátásoknak.

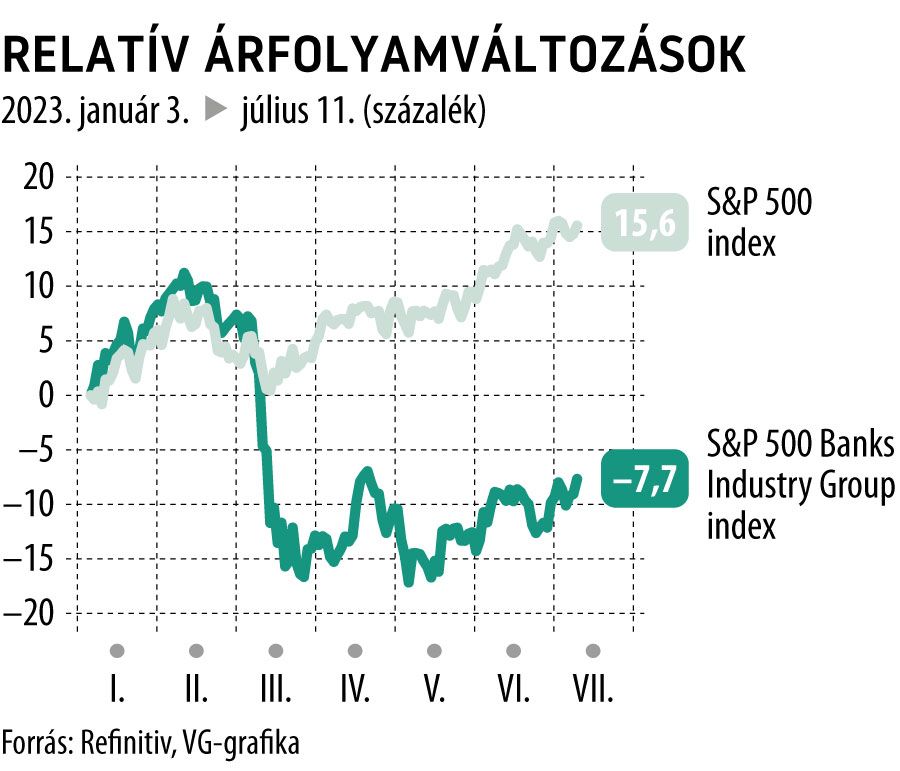

Hogy ebből a bankrendszer végül mennyit profitál, az a jövő kérdése, mindenesetre az év eddig eltelt részében az S&P 500 Banks Industry Group Index 7,7 százalékos mínuszban van, miközben maga az S&P 500 anyaindex 15,6 százalékos ralin van túl.

A JPMorgan, a Wells Fargo és a Citigroup július 14-től számol be a második negyedéves eredményeiről. A Bank of America és a Morgan Stanley július 18-án következik, majd a Goldman Sachs július 19-én zárja a sort.