Életjeleket mutat a német tőzsde, remekül sikerült a Schott Pharma IPO-ja

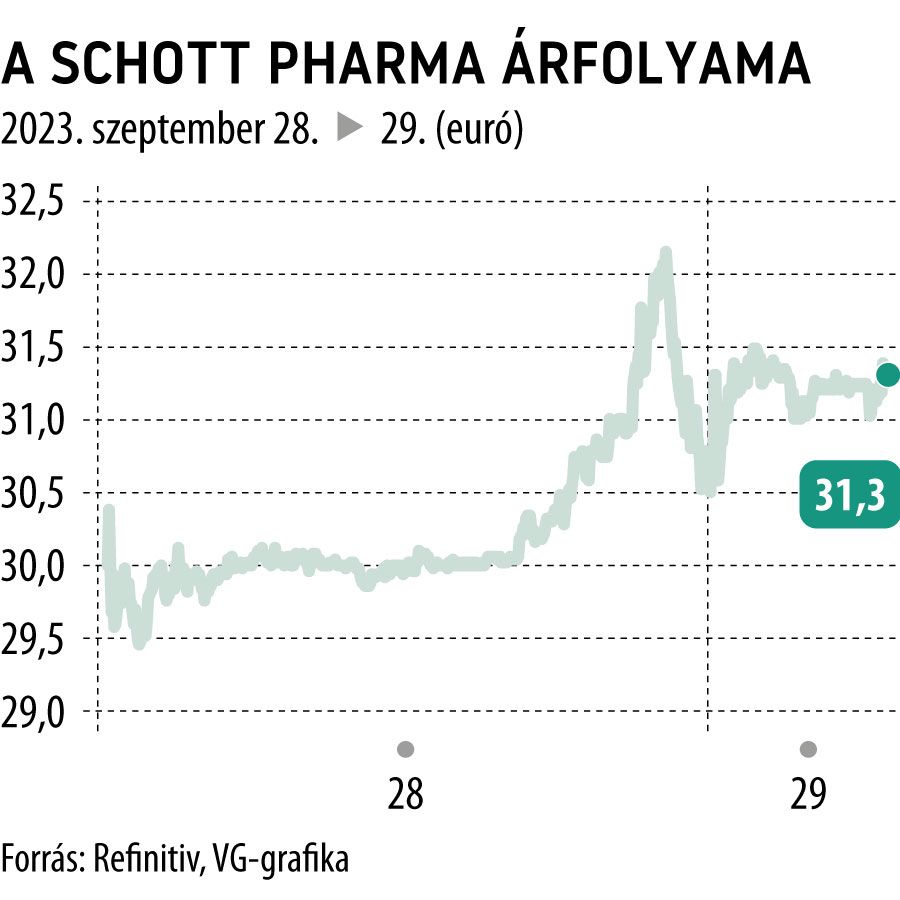

Mintegy 16 százalékos emelkedéssel debütáltak a frankfurti tőzsde parkettjén a gyógyszeripari fiolákat, ampullákat és fecskendőket gyártó mainzi Schott Pharma részvényei csütörtökön – írja a Reuters.

Az idei év eddigi legnagyobb német tőzsdei bevezetését követően a 27 eurós kibocsátási árról 31,3 euróig száguldottak a papírok, a cég piaci értékét négymilliárd euró fölé röpítve.

Ez azt igazolja, hogy a befektetők résen vannak, és lecsapnak, ha kell, a borongós piaci hangulat ellenére is. A Schott AG cégcsoportjához – közvetve pedig a Carl Zeiss Alapítványhoz – tartozó tőzsdeújonc 935 millió euró friss tőkét bevonó IPO-ja (elsődleges nyilvános részvénykibocsátás) során a legnagyobb, 4,9 százalékos részvénypakettet a katari állami tulajdonban álló Katari Befektetési Ügynökség (QIA) szerezte meg.

Szuper startot vett az IPO-piac a nyári uborkaszünet után, az elmúlt hetekben uralkodó letargikus piaci hangulat dacára is sikerült a befektetőket rábírni a kibocsátásban való részvételre

– mondta Christoph Heuer, a tranzakció körül bábáskodó BNP Paribas észak-európai tőkepiaci üzletágának vezetője.

Jöhet a Renk AG és a DKV Mobility is

Noha a globális IPO-piac valóban kezd magára találni, hiszen például fényesen sikerült szeptember derekán az Instacart és az Arm Holdings amerikai tőzsdei bevezetése is; ám később sokat veszített értékéből mindkét papír, úgyhogy kétesélyes volt a Schott Pharma parkettre lépése is.

Ráadásul a mainzi ampullagyártó előtt idén eddig csak két jelentős IPO-t hajtottak végre Németországban, és a kettőben összesen mindössze egymilliárd eurónyi forrást vontak be.

A siker viszont újabb lendületet adhat a piacnak, amit a német védelmi ipari Renk AG frankfurti belépője fokozhat a jövő héten, miközben a szintén a német börzére tartó, közúti fizetőeszközöket gyártó DKV Mobility is optimistán folytathatja felkészülését.

A Schott Pharma az idei pénzügyi év első kilenc hónapjában 670 millió eurós forgalmat bonyolított le, amiből 187 millió euró EBITDA-t termelt.

A vállalat tevékenységének hatalmas lökést adott a világjárvány, amikor a vakcinagyártók egymásra licitáltak a fecskendőiért és ampulláiért.

A cég sikerei hátterében a fokozott energiaszükséglete miatt mostanában nehéz helyzetbe került, ám rendkívül fejlett német vegyipar áll, hiszen – amint a Schott Pharma honlapján is olvasható – minden egyes termékét a vállalatot 1890-ben megalapító Otto Schott által feltalált, nagy teherbírású boroszilikát üvegből készíti.

A Stadánál nem prioritás a tőzsdére lépés

Közben egy újabb potenciális tőzsdére lépésről is egyre többet rebesgetnek német üzleti körökben, hiszen a generikus gyógyszereket gyártó Stada kivásárlására az ügyletet finanszírozó bankok már egy hatmilliárd eurós hitelcsomagot is összeállítottak, bár a jelenlegi tulajdonosok, az amerikai Bain Capital és a Cinven magánbefektető társaság hivatalosan még meg sem kezdte az árusítást – írja a Bloomberg.

A hitelezők körében egyre nő az érdeklődés a hasonló ügyletek iránt, miután sikeresen bonyolították le az utóbbi időben a Worldpay vagy az Infra Group kivásárlását is.

A még nagyon korai szakaszban lévő tranzakció kapcsán az amerikai hírügynökség szerint a tulajdonosok jelezték az érdeklődőknek, hogy a Stada teljes értékét tízmilliárd euróra vagy annál is többre tartják.

A Handelsblatt szerint pedig a cég akár 15 milliárd eurót is kóstálhat.

A német üzleti lap egyébként úgy tudja, hogy a tőzsdei bevezetés nem prioritás, és a teljes cég értékesítése is szóba jöhet egy szakmai befektető számára. A Bain és a Cinven öt éve vette át a céget, amely azóta jól bedolgozta magát a vény nélkül kapható gyógyszerek hatalmas hasznot hajtó piacára.

A bankok többek között már csak azért sem veszik félvállról a lehetőséget, mert júliusban a Constantia Flexibles felvásárlásának a finanszírozására az orruk előtt csapott le a HPS Investment Partners magánhitelező egy 1,5 milliárd eurós hitelcsomaggal.

A piaci feltételek javulásával a bankárok egyre versenyképesebb ajánlatokat tesznek, és mind rugalmasabb finanszírozási feltételeket kínálnak. Folyamatosan növekszik az ügyletek tőkeáttétele is. A Stada esetében például, ha mintegy 5-6 milliárd eurónyi adósságot biztosítanak, az körülbelül 5,5-6,5-szeres adósság-nyereség arányt jelentene, 900 millió eurós EBITDA-val számolva.