Olyan lett a részvénypiac, mint a rugós nyuszi

Meglepőnek tűnhet, hogy a befektetők milyen gyorsan elfelejtették a pandémiát. Pedig ha valaki a vuhani fertőzésekről szóló első hírek idején, vagyis 2019 decemberében feltett ezer dollárt a széles piacot leképező S&P 500 indexre, s az osztalékot újra befektette, akkor a tavalyi év végén 1299 dollárja lett volna. Ami nemcsak azért érdekes, mert az amerikai gazdaság az előzetes becslések szerint a 2019-es előrejelzések szerint zárta a tavalyi évet, de a négyéves S&P 500-nyereség is belesimul az 1802 óta számolt évesített részvénypiaci hozamba. A The Wall Street Journal Azt Beszélik című rovata is furcsállja, hogy egy világjárvány ennyire irreleváns lenne pénzügyi szempontból.

Korábban is népszerű volt a részvénypiacon a buy and hold (vegyél és tartsd) stratégia, amely a hosszú távú bevásárlásra és a papírban való nyugodalmas ücsörgésre épít, mondván, húszéves távlatban az infláció felett osztalékokkal együtt 6-7 százalékos hozam remélhető. A magyar piacon épp a napokban emlegették ezt a részvénypiaci stratégiát a Magyar Telekom esetében, amely 13 év után érte el ismét a bevezető árát. Ám a pandémiás visszapattanás nem magyarázható a részvénypiaci hosszú ciklusokkal, mert

a buy and hold stratégia legortodoxabb hívei sem várnak négy éven belüli hozamkiegyenlítődést.

Az elmúlt négy év részvénypiaci mozgása rendkívül szokatlan volt. Négy évvel a tőzsdei ciklusok 1970-es, 2000-es és 2007-es csúcsa után a befektetők mindig valós veszteségekben ültek, s még az 1987-es összeomlás utáni négy évben is kevesebbet lehet keresni a részvénypiacon, mint a pandémia utáni visszapattanásban.

A részvénypiac szokatlanul gyors visszarendeződése azzal magyarázható, hogy a járvány alatt felgyülemlett kereslet a karantén feloldása után extrém gyors gazdasági kilábolást hozott.

Elemzők azonban figyelmeztetnek, hogy mind a gazdaságban, mind a piacokon a fellendülés nagy része a hatalmas költségvetési túlköltekezésből táplálkozott, ami nem fenntartható. Kisebb részét pedig a részvények magas értékeltsége adta.

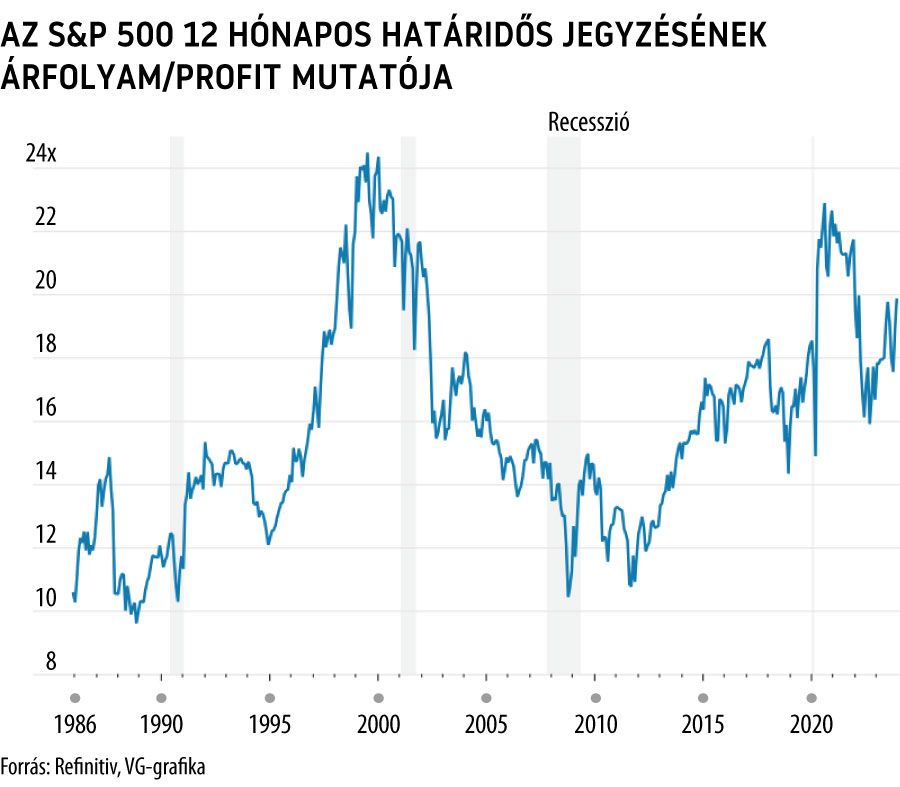

Az S&P 500 2020 februárjában a dotkom buborék óta nem látott értékeltségen forgott. Ahhoz, hogy a reálhozamok történelmi szinteken maradjanak,

vagy a vállalatoknak kellene állami segítség nélkül profitot termelni, vagy a részvényértékeléseknek kellene még magasabbra pörögniük.

Nos, mindkettő nagyon kérdéses. Ebből persze nem következik a részvényárfolyamok esése, de nagyon valószínű, hogy a bikapiaci prognózisokat is alacsonyabb hozammal érdemes tervezni.