IPO-piac: berezeltek Le Pentől az európai tőzsdéken

Nemcsak a szokásos nyári uborkaszezon, hanem az Emmanuel Macron elnök által a gyatra európai parlamenti választási eredményeket követően június 30-ra kiírt francia nemzetgyűlési választások okozta komoly bizonytalanságok is éreztetik negatív hatásukat az európai tőzsdei részvénykibocsátásokat szervező IPO-piacon.

A múlt héten kifejezetten erre hivatkozva kért halasztást az illetékes tőzsdehatóságtól a luxusminőségű cipőket gyártó, olasz Golden Goose, valamint a spanyol divatáru-kiskereskedelmi cég, a Tendam. A francia börze pedig szinte teljesen kiszáradt, jelentősebb IPO nincs is a „programfüzetében”.

Az IPO-piac a Le Pen-effektust árazza

A befektetők az EP-választásokon előretört szélsőjobboldali pártok okozta fenyegetéstől rezeltek be, bár azok az EU hatalmi erőviszonyait nem tudják átírni, mégis a Giorgia Meloni vezette pártcsoport játszhatja a mérleg nyelvét a fontos döntéseknél. Franciaországban pedig a Putyin-barát Marine Le Pen vezette nacionalista tömörülés megerősödésétől tart a pénzvilág, annak minden veszélyével együtt.

A Reuters által megkérdezett bankárok szerint a jó üzletek korának ezzel együtt sem fellegzett be, legfeljebb őszre tolódnak a kibocsátások. Rámutattak, hogy vannak a nagypolitikára immunis vállalatok is szép számmal, a spanyol Europastry például épp a múlt héten jelezte, hogy bevezeti részvényeit a madridi tőzsdére, és legkevesebb 225 millió euró friss forráshoz szeretne jutni ezáltal.

Igaz, az IPO sikerét valamennyire garantálja, hogy a cég olyan iparágban tevékenykedik, ahol a kereslet állandó és termékei a mindennapok részét képezik: a magyar piacon is jelen lévő Europastry ugyanis fagyasztott sütőipari termékek gyártásával és kereskedelmével foglalkozik 1987-es alapítása óta. A cég

- 80 országba szállít,

- 26 üzeme van Európában és Amerikában,

- 1,4 milliárd dolláros forgalma volt tavaly és

- 114 millió dollárt költött fejlesztésekre.

Az ilyen vállalatoknak a befektetői megítélése jellemzően pozitív, az Europastry emellett az ausztrál, az afrikai, az ázsiai és az orosz piacon sincs jelen, ami kockázati kitettségét is lényegesen csökkenti.

Nem hiszem, hogy az IPO-piac bezárult volna, az viszont egy kicsit megdöbbentő volt, hogy az idei ébredezést egy ilyen, politikai oldalról érkező sokkhatás ennyire megviseli

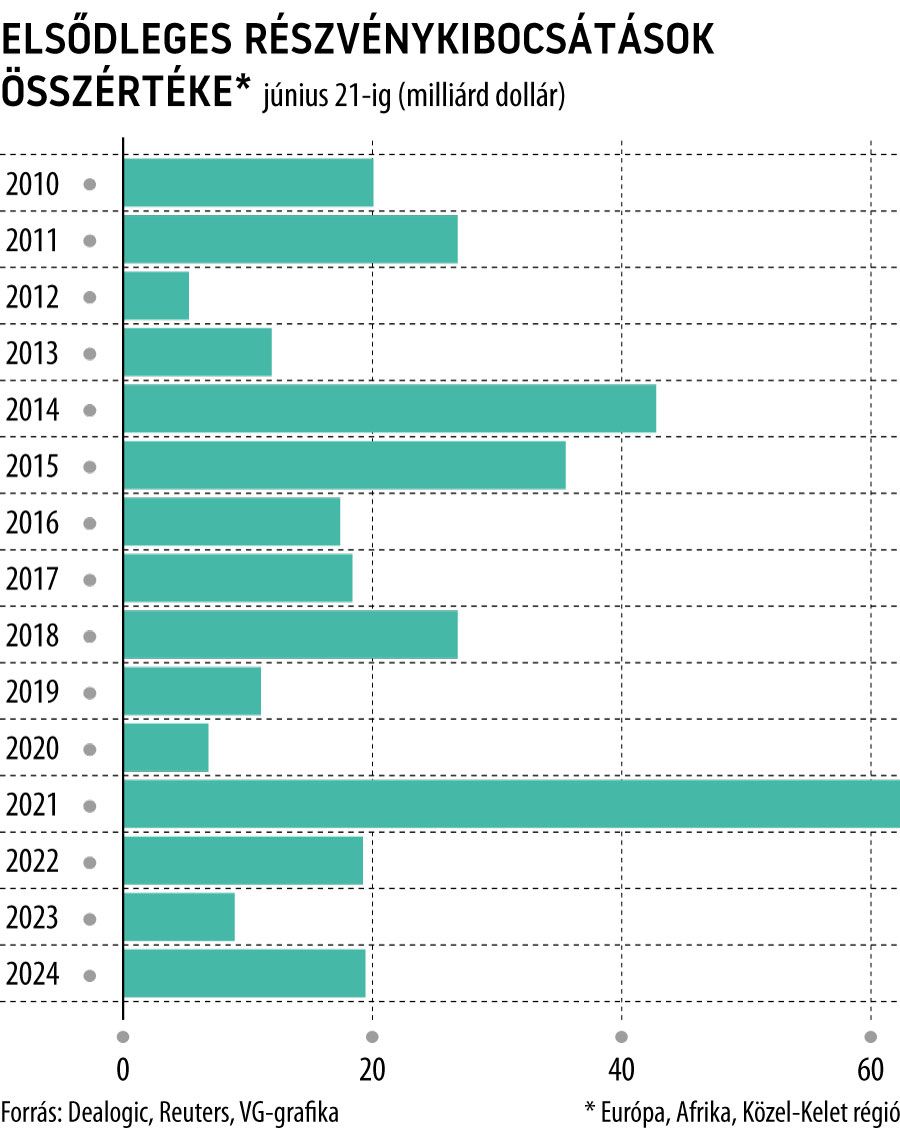

– fejtegette Andreas Bernstorff, a BNP Paribas tőkepiaci igazgatója. A számok is azt mutatják, hogy nehéz két év után visszatért a bizalom a tőzsdére, egymást követték az IPO-k és a másodlagos tőzsdei tőkebevonások. A Dealogic Európát, a Közel-Keletet és Afrikát egy régióba véve 45 százalékos éves bővülést és 89,5 milliárd dolláros kibocsátási összértéket mért az év eddigi szakában, ez 45 százalékkal magasabb a tavalyinál, de messze elmarad a 2021-es 168 milliárd dolláros csúcsértéktől.

A tőzsdéken már jelen lévő társaságok aktivitása tehát továbbra is erős a friss tőke bevonásában. A börzei tranzakciókkal bevont teljes összegből az elsődleges kibocsátások, azaz az IPO-k 19,5 milliárd dollárt tettek ki, ami 117 százalékos éves bővülés. Ebben

- a svéd bőrápolási cikkeket gyártó Galderma zürichi,

- a spanyol divatáru-kereskedő Puig madridi és

- a CVC Partners befektetési társaság amszterdami

IPO-ja vitte a prímet. Nagy durranásnak ígérkezett a május végén meghirdetett Golden Goose-IPO, de ezt a múlt héten hivatalosan is elhalasztották, pedig hatalmas volt az érdeklődés a luxussportcipőket, 500 dolláros sneakereket gyártó olasz cég részvényei iránt: a túljegyzés kilenc és félszeres volt, de mindhiába.

A cég tulajdonosa, a Permira magántőke-befektető társaság, látva a luxusipar vezető társasága, a francia LVMH és az olasz versenytárs Moncler EP-választást követő, 7-7 százalékos tőzsdei zuhanását, jobbnak látta visszavonulót fújni.

Megszólalhatott a vészcsengő, és előjöttek az emlékek 2021-ből, amikor a Permira egy másik legendás lábbelis társaságot, a bakancsairól világhírűvé lett Dr. Martenst vitte a londoni tőzsdére. Az nem volt átütő siker, a bevezetés óta 78 százalékot zuhant az árfolyam.

Még egyszer ugyanabba a szorítós cipőbe nem szeretne belelépni a Permira,

mert azzal hitelességi deficit érné, ami pedig a befektetési piacon erősen kerülendő. A Taylor Swift popikon által is ajnározott Golden Goose sneakerek minőségével nincs gond, a kereslettel viszont annál inkább.

A Bain & Co. luxusipari piackutató előrejelzése e téren sok jóval nem kecsegtet, stagnáló piaccal számolnak az idei évre, a kilátásokat a jövőben is alacsony növekedési potenciál jellemezheti. A helyzetet súlyosbíthatja, ha Le Pen szélsőjobboldali pártja többséget szerez a választásokon, mert azzal a kiszámítható gazdaságpolitikának befellegezett, a luxuspiaci kereslet pedig erre igen hevesen szokott reagálni.

Pártában marad a Golden Goose

Franciaország ráadásul a költségvetési hiány elszállása miatt uniós eljárás elé néz, ami előrevetíti a megszorításokat, következésképpen a luxusipari költések visszafogását. Az adósságteher alatt nyögő Olaszországban hasonló a helyzet, de ott legalább választások nem lesznek a következő kormányválságig.

A Golden Goose 1,7 milliárd eurós IPO-jánál a keresletre nem panaszkodhattak a szervezők, az árra viszont annál inkább. A megadott 9,5–10,5 eurós jegyzési sáv alja felé tolódott el az árazás, a 9,75 euróra belőtt részvény eladásából pedig a Permira számításai már nem jöttek volna be, alig maradt volna haszna azután, hogy 2020-ban 1,3 milliárd eurót fizetett a társaságért.

A 9,75 eurós ár a 2023-as, egy részvényre vetített EBITDA kevesebb mint tizenegyszerese, miközben a Monclerrel 13-as szorzón kereskednek, magyarán a Golden Goose részvénye tetemes diszkontot tartalmaz a riváliséhoz képest.

A menedzsment által felvázolt növekedési stratégia sem volt meggyőző, a 2023-as 17 százalékos bevételbővülést a rá következő hat évben 10-10 százalékos követheti, ami nem túl meggyőző. Rontott a megítélésen a 479 millió eurós nettó adósságállomány is. A fentiek fényében a Reuters elemzői logikus és előrelátó lépésnek tartják az IPO elhalasztását.

A Golden Goose mellett a Tendam is asztalfiókba tette IPO-terveit. A többi között

- a Women’s Secret,

- a Pedro del Hierro,

- a Cortefiel és

- a Springfield

márkát szaküzlethálózatában áruló spanyol vállalat azonban azt is elárulta, hogy talán az év végén, de 2025 februárjában biztosan visszatér a kérdésre, addig szemléli a fejleményeket. Jaume Miquel elnök-vezérigazgató szerint annyi bizonytalansági tényező jött hirtelen elő, hogy kénytelenek voltak változtatni.

A legfontosabb, hogy a Tendam mint vállalat készen áll az IPO-ra, s inkább kivárjuk, hogy a piac is ránk tudjon koncentrálni

– hangoztatta. Ősszel visszatérhet az IPO-khoz kedvező piaci hangulat, s bár a vártnál kevesebb lesz a jelentkező, jó célpontokat így is lehet találni, például a német Stada gyógyszergyártót vagy a Springer Nature akadémiai kiadóvállalatot.