Marad a viharjelzés a pénzügyi szférában

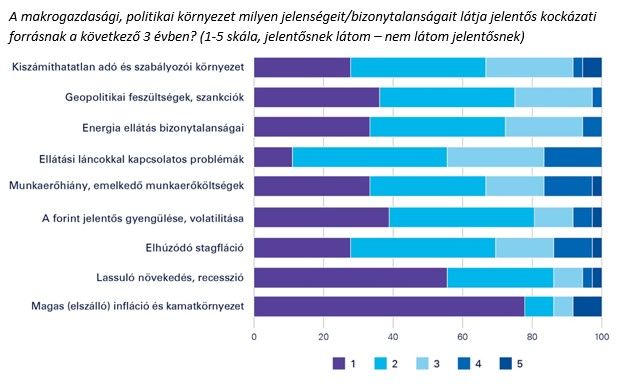

Az elmúlt két évben a magyar pénzügyi szférában látványosan növekedtek a hagyományos hitel- és piaci kockázatok. Az orosz–ukrán háború, az infláció és a recessziós kilátások okozta aggodalmak tovább erősödtek, és a hazai pénzpiacon tevékenykedő kockázati vezetők több mint 70 százaléka szerint ezek a kockázatok az idén és jövőre tovább növekednek. Ez derült ki a KPMG háromévente esedékes kockázatkezelési felméréséből, amelyben a pénzügyi szektor (bankok, biztosítók és alapkezelők) 32 vezetőjének véleményét kérték ki a kilátásokról.

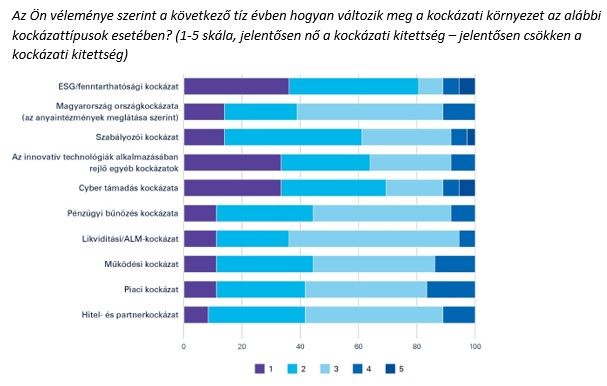

A 7 bő esztendőt azonban nem 7 szűk követi, hanem jó esetben ennél kevesebb. A KPMG felmérése azt mutatja, hogy a két évnél hosszabb időtávon már csillapodhatnak a hullámok, erre az időszakra a válaszok már megnyugvást jeleznek előre, és ezek a válaszok eddig elég jó előrejelzésnek bizonyultak: 3 éve növekvő bizonytalanságot és megváltozó kockázati környezetet jeleztünk előre, amit a növekvő bizonytalanságok és a leforduló gazdasági ciklus messzemenően visszaigazolt. A mostani várakozások azt mutatják, hogy a klasszikus hitel- és piaci kockázatok terén a megnövekedett bizonytalanság már csak néhány évig él velünk. Ez azonban csak a hagyományos kockázati típusokra igaz, az újak – ESG- és kiberkockázatok, valamint az innovatív technológiák alkalmazásából eredő egyéb kockázatok – hosszabb távon is tovább növekedhetnek.

A növekvő kockázatokkal párhuzamosan erősödik a pénzügyi szektorok kockázatkezelési vezetőinek felhatalmazása is, 92 százalékuk tagja az igazgatóságnak, vagy közvetlenül a vezérigazgatónak jelent, és ez az arány a bankok és alapkezelők esetén már 100 százalék. A felmérés szerint a CRO-k (Chief Risk Officerek) munkája a stratégia kialakítása (39 százalékos növekedés), az üzletágak teljesítményének értékelése (36 százalék) és az információhoz jutás (33 százalék) terén értékelődik fel leggyorsabban.

A CRO-k munkáját hátráltató tényezők közül továbbra is kiemelkednek az IT-rendszerek hiányosságai és az adatminőségi problémák, ezeket követi az erőforrás hiánya. 2019-hez képest azonban valamennyi szektorban megfigyelhető javulás az adatminőségben, míg az IT-rendszerek hiányosságait nagyjából ugyanolyan arányban emelték ki a válaszadók.

Az ügyfeleket is érzékenyen érintheti, hogy a pénzügyi szolgáltatók milyen hitel- és más pénzügyi termékek szolgáltatását kívánják felfuttatni, illetve visszafogni. A KPMG felmérésének tanúsága szerint a bankok kockázatkezelői a zöldhiteleket és az államilag támogatott konstrukciókat preferálják a következő években, és óvatosabbak lesznek a projekt-, illetve fedezetlen hitelek nyújtásakor. A biztosítók megkérdezett vezetői a kockázati életbiztosításokat és az egészségbiztosításokat jobban kedvelik, a lakásbiztosítások terén viszont várhatóan csökken az aktivitás, az alapkezelők pedig elfordulhatnak az egzotikus, illetve a tőkeáttételes alapoktól.

A szabályozói prioritások és a kockázati környezet változásai miatt a fenntarthatóság a kockázatkezelés egyik fókuszterületévé vált,

de az ESG-kockázatok kezelése a klímaváltozással járó károkat régóta mérő biztosítók számára sem könnyű. A kibertámadásoktól leginkább a nagy intézmények CRO-i tartanak: a nagyobb cégek 90 százaléka jelezte a kockázati kitettség növekedését, míg a kisebb társaik esetén ez csak a válaszadók fele szerint növekvő probléma.

Ami a kockázatkezelői szakmát illeti, láthatóan alábbhagyott a CRO-k lelkesedése az innovatív technológiákat illetően, a mesterséges intelligencia a három évvel ezelőtti 60 százalékhoz képest már csak a válaszadók 30 százalékánál kap kiemelt figyelmet. Bár a felmérés szerint javul az adatminőség, továbbra is hátráltatják a szakmát az IT-rendszerek hiányosságai, várhatóan kevesebb fejlesztési forrás áll majd a kockázatkezelők rendelkezésére, emellett szűkös marad a hozzáértő munkaerő kínálata is.