Követik a magyar modellt: egész Európában elérhetők lesznek az azonnali fizetések

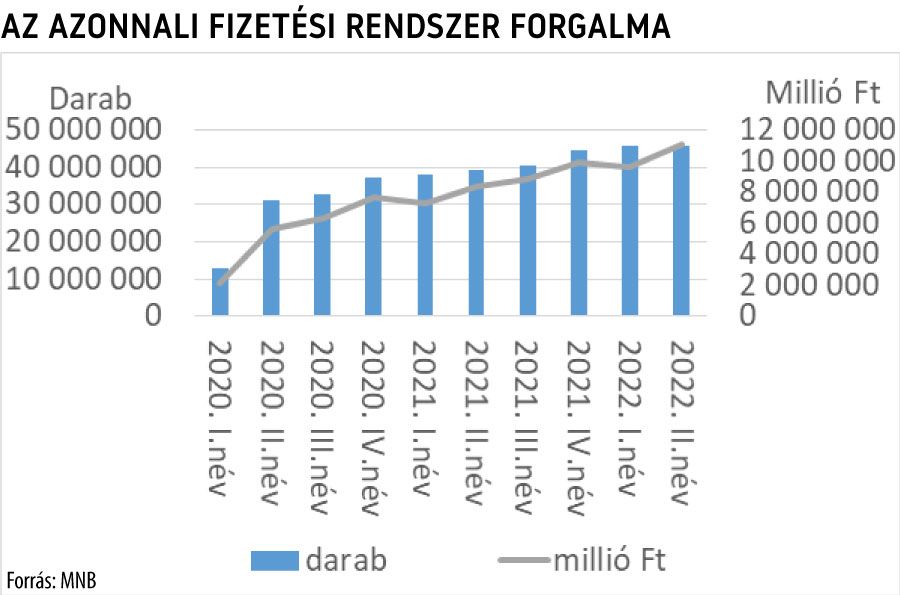

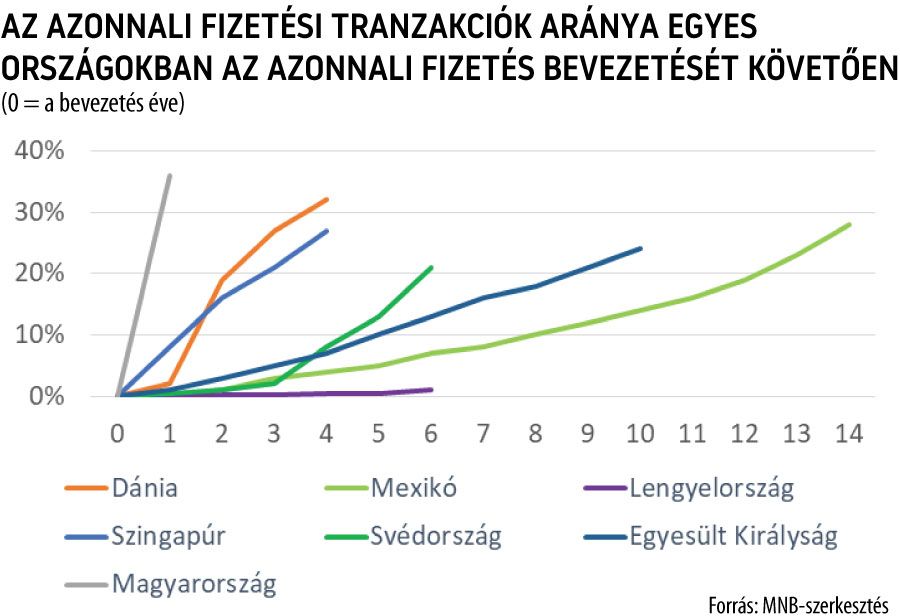

A Magyar Nemzeti Bank (MNB) koordinálásával a giro és a teljes hazai bankszektor jelentős mértékű fejlesztéseinek eredményeként 2020-ban elindult Magyarországon az azonnali fizetési rendszer, amely minden bank számára kötelezővé tette, hogy alapszolgáltatásként nyújtsák ügyfeleiknek az azonnali átutalásokat. Ezzel szemben Európa más országaiban az euróalapú átutalásoknál történtek ugyan fejlesztések, de a magyar szabályozással ellentétben az azonnali fizetési szolgáltatás korántsem vált mindenki számára elérhetővé. Ezt felismerve, és a magyar szabályozás tapasztalatait nagyban felhasználva az Európai Bizottság is a magyar modell követése mellett döntött, és kötelezővé teszi az európai bankok számára az azonnali fizetések biztosítását minden ügyfél számára. Az erre vonatkozó javaslat hátterét és részleteit mutatja be cikkünk.

A Magyar Nemzeti Bank kezdeményezésére Magyarországon 2020 óta mindenki számára alapszolgáltatásként érhető el az azonnali fizetés.

A pénzforgalomban az átfogó fejlesztéseket a piac speciális, hálózati jellege miatt csak központi kezdeményezésre és koordinációval lehet hatékonyan megvalósítani. Ezért állt az MNB az innováció élére, és kötelezte a hazai bankokat az azonnali fizetési szolgáltatás nyújtására 2020-tól. Mindez alapjaiban formálta át az átutalási szolgáltatásokat.

Magyarországon minden egyes banki ügyfél számára ma már alapszolgáltatás az, hogy átutalásai maximum öt, de az esetek túlnyomó többségében (96 százalék) csupán csak két másodperc alatt teljesülnek. Azaz nem kell ehhez külön speciális számlacsomagba belépni, külön kérvényezni a szolgáltatás elérését, vagy ellenőrizni, hogy a fogadó partner bankja képes-e az azonnali átutalások kezelésére, hanem az év bármely napján, 0–24 óráig mindenkinek elérhető ez a szolgáltatás.

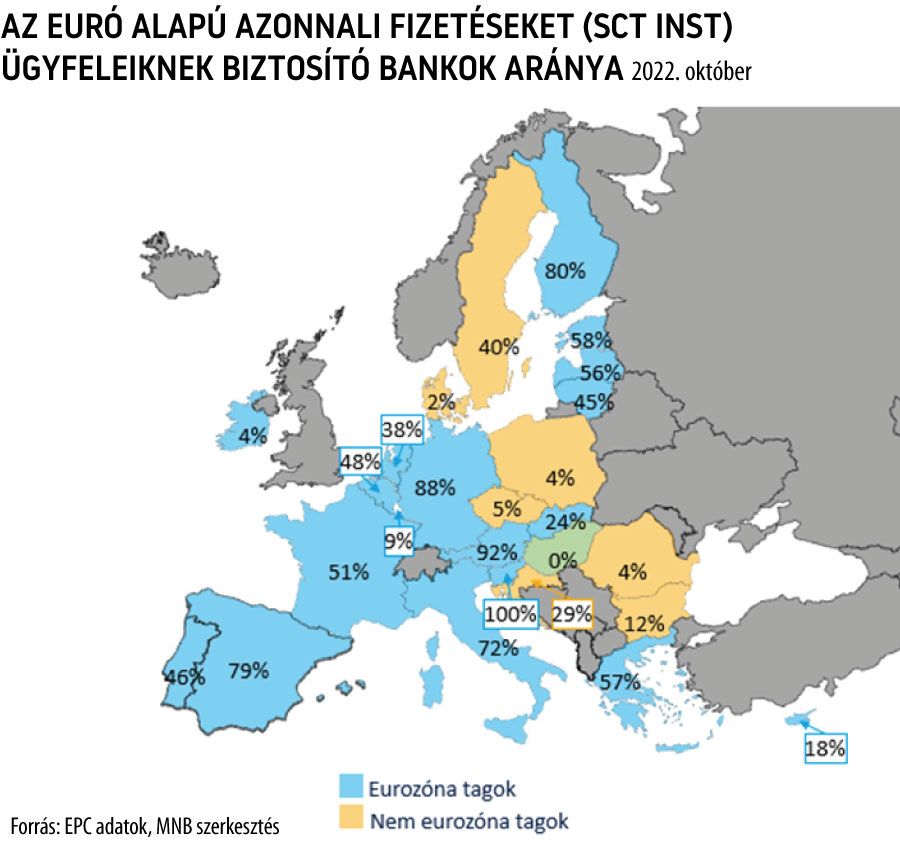

Az eddig lezajlott fejlesztések ellenére Európában csak a lakosság egy kis része tud azonnali fizetési szolgáltatásokat igénybe venni.

Az azonnali átutalási szolgáltatás bevezetésére és összeurópai elérésére számos lépés történt már az eddigiekben. Kialakításra került egy az euróalapú azonnali átutalások működését meghatározó modell (SCT Inst néven), továbbá az Európai Központi Bank (EKB) egy központi infrastruktúrát is létrehozott TIPS néven ezeknek a tranzakcióknak a valós idejű feldolgozására, valamint a különböző országok azonnali fizetési rendszereinek az összekötésére. Mindez azonban nem bizonyult elegendőnek. Az Európai Pénzforgalmi Tanács adatai szerint 2022 októberében továbbra is 70 százalék alatti azoknak a bankoknak az aránya, amelyek biztosítják ügyfeleiknek az euróalapú azonnali fizetéseket. Az eurózónán kívüli országokban az euróban denominált azonnali fizetési tranzakciók aránya értelemszerűen rendkívül alacsony, mivel általában a „hagyományos” euróátutalásokat is csak kevesen használják. Az eurózóna országaiban pedig jellemzően „nemzeti bajnokok”-ról beszélhetünk csupán (mint például a spanyol Bizum), amelyek jellemzően nem, vagy csak nehézkesen elérhetők más uniós országok állampolgárai számára.

Az elmúlt évek lassú előrehaladását figyelembe véve az Európai Bizottság (bizottság) egy új szabályozási javaslatot jelentett be, amely erősen támaszkodott a magyar eredményekre

A bizottság szakértői az MNB-vel is konzultálva, a hazai szabályozási elemeket is felhasználva alakították ki javaslatukat, melynek célja az euróalapú azonnali fizetések gyorsabb ütemű elterjesztése és alapszolgáltatásként történő biztosítása. Amellett, hogy az azonnali fizetések a sokoldalú felhasználhatóságuk miatt a teljes európai gazdaság digitalizációját segíthetik, a bizottság nem titkolt célja, hogy az új fizetési mód elterjesztésével európai alternatíva váljon elérhetővé a jelenleg főleg Európán kívüli társaságok által dominált kártyapiaccal szemben, támogatva ezáltal az unió stratégiai autonómiáját és a piaci versenyt.

A bizottság javaslata négy fő területet szabályoz: az átutalások elérhetőségét, árazását, valamint biztonságát és országhatárokon átívelő használhatóságát.

A szabályozás kötelezővé tenné a bankok számára, hogy tegyék elérhetővé ügyfeleiknek az euróalapú átutalások fogadását és küldését – hasonlóan a 2020 óta hatályban lévő MNB-szabályozáshoz. Emellett köteleznék a bankokat arra, hogy az azonnali átutalásokat ne prémiumszolgáltatásként kínálják, azaz ne lehessen a „hagyományos” átutalásoknál magasabb díjtételeket alkalmazni. Javasolnak továbbá egy ellenőrzési-visszajelzési rendszert arra vonatkozóan, hogy a küldendő átutalás valóban a megfelelő kedvezményezetthez érkezzen be, ennek működési részletszabályait azonban még pontosítani kell. Végül szintén alapvető cél az azonnali átutalások – Európán belüli – országhatáron átnyúló használatának támogatása is. Ezen a téren jelentős akadály volt mindeddig a kötelezően alkalmazandó szankciós ellenőrzés, melynek átalakítását tervezik annak érdekében, hogy a szankciókba nem ütköző tranzakciók minél kisebb hányada akadjon meg ezeken a szűréseken (hibásan). A gyakori hibás riasztások ugyanis üzletileg is alapjaiban lehetetleníthetik el a határon átnyúló azonnali fizetési szolgáltatásokat.

A magyar és más nem eurót használó uniós országok bankjai számára valamivel tágabb határidőket fogalmaz meg a javaslat, ugyanakkor várhatóan minden hazai szereplőnek fejlesztéseket kell majd végrehajtania különböző mértékben.

A várakozások szerint 2023 első felében az Európai Parlament és a tanács is elfogadhatja a szabályozási javaslatot, így az előreláthatólag jövő év második felében hatályba léphet. Ezt követően az euróövezeti bankok számára hat hónap áll rendelkezésre, hogy rendszereiket felkészítsék az azonnali átutalások fogadására, valamint 12 hónap az ilyen típusú tranzakciók küldési szolgáltatásának biztosítására. A magyar és más nem eurót használó uniós országok bankjai pedig további kétéves haladékot kapnának a szabályozási kötelezettségnek történő megfelelésre. Mivel itt nem az azonnali fizetési rendszerben feldolgozott belföldi forinttranzakciókról van szó, ezért a jogszabályi megfeleléshez várhatóan fejlesztések szükségesek, amire a hazai bankoknak is fel kell készülniük.

Mindeközben az MNB már a hazai azonnali fizetés következő nagy lépését készíti elő a szolgáltatási szint fejlesztésével.

Mivel Magyarországon már két éve megvalósult a teljes lefedettség az azonnali fizetéseknél, ezért az MNB már nem erre, hanem az új infrastruktúrára épülő ökoszisztéma fejlesztésére fókuszál. A cél ebben a fázisban az, hogy ne csupán a gyorsabb, másodpercek alatt végbemenő feldolgozási időt érzékelje minden fogyasztó, hanem ténylegesen minél több helyen igénybe is tudjanak venni új, azonnali fizetésen alapuló szolgáltatásokat. Az új fizetési mód előnyei ugyanis akkor lesznek igazán élvezhetők, ha az internetbankon keresztül indított „hagyományos” átutalási helyzetek mellett azonnali fizetéssel tudunk majd fizetni a boltokban, az internetes kereskedőknél, vagy ilyen módon tudjuk majd befizetni közműszámláinkat. A QR-kódos fizetések és a fizetésikérelem-fogadás kötelező előírása a bankok számára épp ezt szolgálja. Ezen túlmenően az MNB új, a fogyasztókat segítő tájékoztatási szabályokat ír elő a hazai bankok számára, és az azonnali fizetési tranzakciók értékhatára 20 millió forintra emelkedik majd. Emellett az MNB további, nem szabályozási, hanem piaci koordinációs, ösztönző jellegű lépéseket is tervez, például egy egységes visszatérítési rendszer és arculati elemek kialakítását, valamint az azonnali fizetéseket új szintre emelve a hazai pénzforgalom, és ezen keresztül a teljes magyar gazdaság versenyképesebbé tételét.