Kamatfordulatban bíznak a piacok – de mi lesz, ha Kína bekavar?

Valamikor a régi szép időkben, ha egy jegybank mondott valamit, azt komolyan is vették a piacok. A központi bankok igyekeztek is konzekvensek maradni, a kommunikációjukon keresztül irányítani a befektetőket. Mára ebből alig maradt valami, a piacok elvesztették a bizalmukat a monetáris hatóságokban.

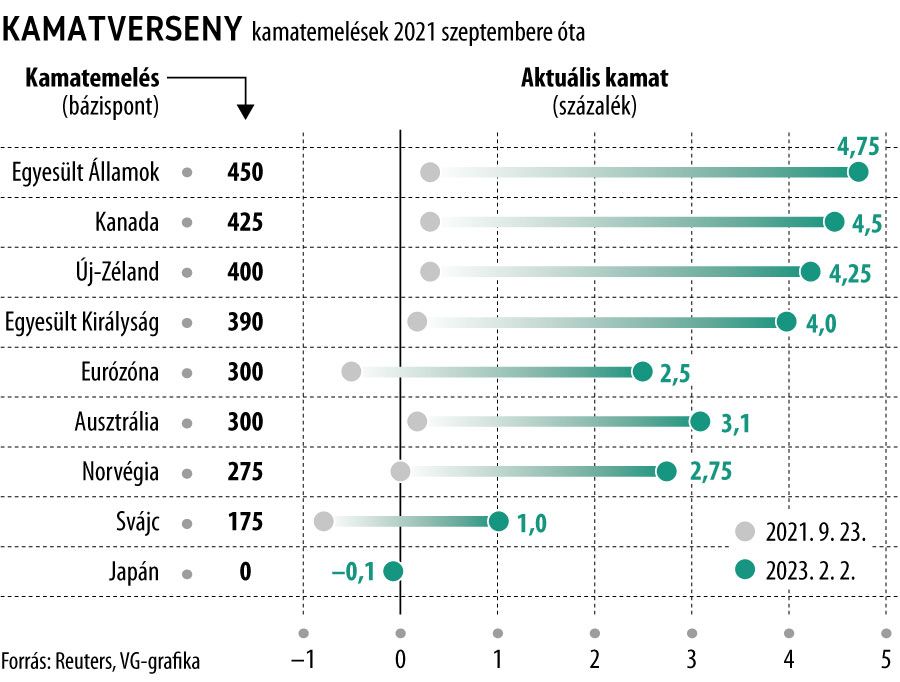

Vegyük például a Fed esetét. Az amerikai jegybank 25 bázisponttal emelte legutóbb az irányadó kamatát, a jelenlegi 4,75 százalékos szint 2007 óta a legmagasabb. Jerome Powell, a Fed elnöke szerdai sajtótájékoztatóján hangsúlyozta is, hogy nem lehet hátradőlni, a kamatszint az idén nem csökken. Ehhez képest az amerikai tőzsde egyik legfontosabb irányadó indexe, az S&P 500 öt hónapos csúcson áll, holott a magas kamatszint általában kedvezőtlen környezetet teremt a részvénypiacoknak, hiszen drágul a hitel, kevesebbet fogyaszt a lakosság, megtorpan a vállalatok beruházási kedve, csökkennek a profitok.

A részvénypiacok arra számítanak, hogy hamarosan elérkezik a Fed fordulata, és elindulhatnak lefelé a kamatok.

A kötvénypiacok szintén kamatcsökkentést áraznak az év végére, a gazdasági fellendülés végére számítanak.

Az óceán innenső partján az Európai Központi Bank csütörtökön vaskos 50 bázisponttal emelt, és már előre beígérte, hogy márciusban ugyanekkora mértékben szigorít az infláció elleni küzdelem jegyében. A részvénypiacok azonban mintha meg se hallották volna Christine Lagarde infláció melletti elkötelezettségét bizonygató mondatait. Az európai tőzsdék alakulását követő egyik legnagyobb merítésű részvényindex,

a Stoxx 600 április óta nem látott csúcsra szökött fel, a 10 éves német államkötvény hozama 23 bázisponttal esett,

ami csaknem egy éve nem látott mértékű csökkenés. Még az olasz állampapírok hozama is esett, ez volt a legnagyobb napi hozamcsökkenés 2020 óta, amikor az EKB meghirdette a koronavírus-járvány hatásait kivédeni hivatott kötvényvásárlási programját.

A piacok azt mondják: mondhatsz, amit akarsz, mi tudjuk, hogy hamarosan változik a széljárás

– utalt a jegybanki kommunikáció hatástalanságára Salman Ahmed, a Fidelity International makrogazdaságért és eszközallokációért felelős globális vezetője. Szóval mondhatnak bármit a jegybankárok, nem tudják megingatni a piac hitét abban, hogy tetőzött az infláció, és ez hamarosan fordulatra kényszeríti a központi bankokat.

A kereskedők arra számítanak, hogy a Fed az év végéig legalább kétszer csökkenti az irányadó kamatát, hogy visszarántsa a recesszió szélén imbolygó amerikai gazdaságot a mélybe zuhanástól. Az EKB-val kapcsolatban pedig arra számítanak, hogy a kamatcsúcs 3,25 százalék környékén lehet – korábban 3,4 százalék volt a várakozás.

Mindezt annak ellenére, hogy Powell szerdán tőle szokatlan egyértelműséggel jelentette ki: nem látok az idén lehetőséget a kamatvágásra. Lagarde pedig közölte: egyelőre nem végeztünk, bőven van még mit tennünk (az inflációcsökkentés érdekében). A pénzromlás valóban elindult lefelé, az Egyesült Államokban a 40 éves csúcsról 6,5 százalékra lassult, az energiaválság által sújtott eurózónában pedig 8,5 százalékra szelídült. A 10 éves amerikai államkötvények hozama az idén nagyjából 50 bázisponttal, 3,5 százalék környékére mérséklődött a tavalyi majdnem 250 bázispontos rali után.

A jegybankárokkal szembeni bizalmatlanság részben abból fakad, hogy a pandémia idején, a zérókamat-politika, a gigantikus, likviditásnövelést célzó kötvényvásárlási programok végrehajtásakor azt kommunikálták, hogy mindennek nem lesz inflációs hatása. Később, amikor már felütötte fejét a pénzromlás, a Fed és az EKB is azt hangsúlyozta, hogy az csak átmeneti lesz. Nem lett az, 40 éves csúcsra szaladtak fel a fogyasztói árindexek, így kénytelenek voltak nekiállni a kamatemeléseknek.

Kiestek korábbi szerepükből, nem ők vezették a piacokat,

hanem azok – például az infláció miatt beinduló hozamemelkedések révén – kényszerítették őket a monetáris szigorra.

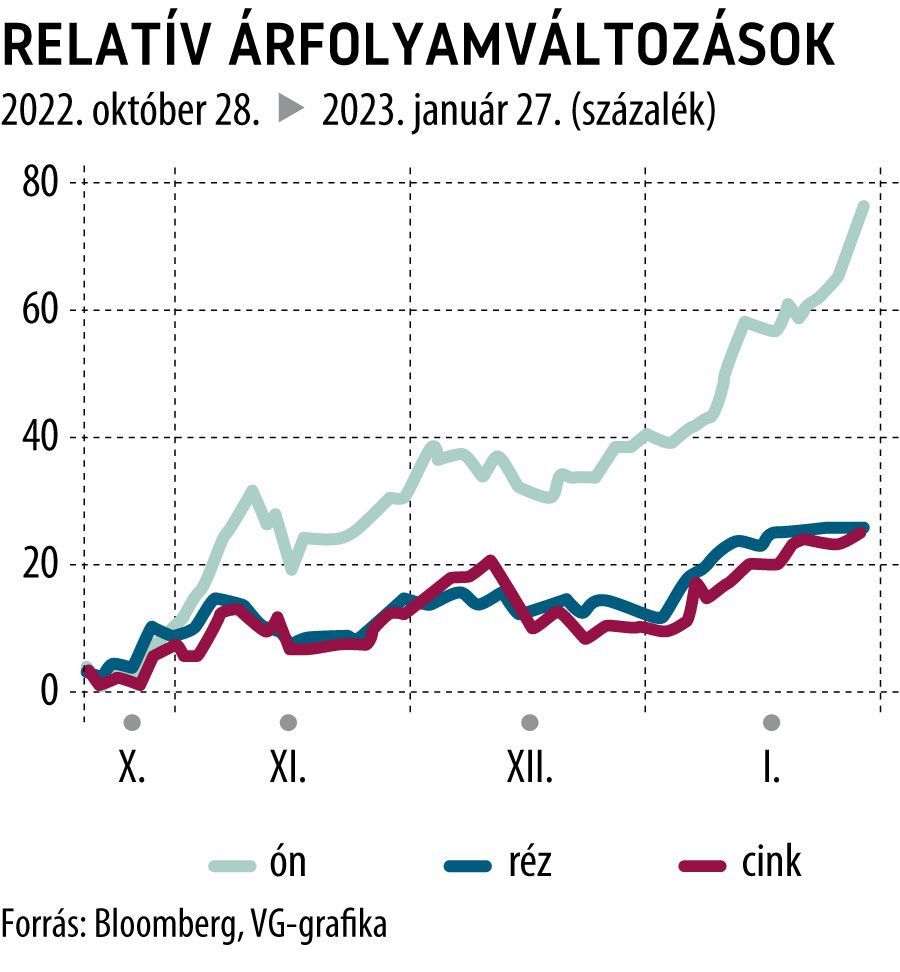

De higgyük el egy pillanatra, hogy Washingtonban és Frankfurtban sem hülyék böngészik az Excel-táblák adatait. Nyilván látják ők is, hogy csökken az infláció, az óvatosság azonban indokolt, mégpedig például Kína miatt. A zéró-Covid-politika feladása után először lefagyott, majd kilőtt a kínai gazdaság. A felpattanás sokkal gyorsabb és erősebb lehet, mint ahogy az a járvány során és után a nyugati féltekén történt. Ez azt jelenti, hogy

újra beindul a világ legnagyobb volumenű alapanyag- és energiahordozó-felvásárlási gépezete.

Az ipari fémek árfolyamán ez már látszik, Kína a kulcsfontosságú alapanyagokból készleteket halmoz fel, számít a termelés felfutására. És ha beindul a kínai belső kereslet, annak globális szinten is jelentős inflációs hatásai lehetnek. Lehet, hogy mégis érdemes komolyan venni a Fed és az EKB figyelmeztetéseit.