Itt a régi-új bőkezű osztaléksztori a telcom szektorból

A Vodafone Group idei eredményei ugyan felemásan alakultak, ám annyira azért nem zár rossz évet, hogy csökkentse az osztalékfizetési hajlandóságát.

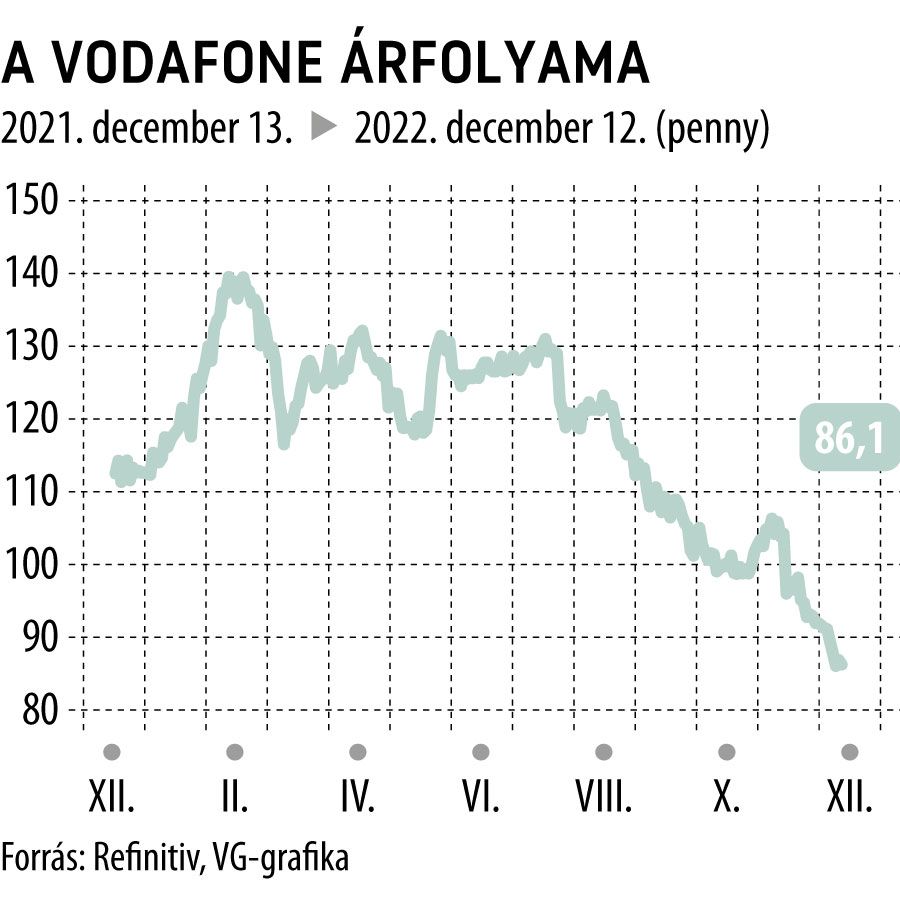

A cég részvényeinek tartásával elérhető osztalékhozam ugyanis idén is az egyik legjobbnak számít az angol piacokon: a mai állás szerint a cég 86,75 penny árfolyam mellett fizet papíronként évi kétszer 3,87 pennys osztalékot, ami 8,6 százalékos osztalékhozamnak felel meg.

A Vodafone a múltban is rendre kitűnt versenytársai közül az osztalékok tekintetében: tavaly és tavalyelőtt is a jelenlegi 3,9 penny körüli összeget fizették, sőt 2017-ben és 2018-ban is ennek több mint kétszeresét, 8,81 pennyt utaltak át a befektetőiknek. (A Vodafone hagyományosan két alkalommal fizet osztalékot.)

A brit tőkepiacon a Vodafone-nál gálánsabb céget csak keveset találunk: az M&G Group 11 százalékos, a Rio Tinto 9,79 százalékos, míg a Phoenix Group 8,7 százalékos várt osztalékhozammal kecsegteti a részvényeseit.

A Vodafone annak ellenére fizet busásan a nyeresége után, hogy a cég idei tőzsdei teljesítménye finoman szólva is bőven hagyott maga után kívánnivalót. A rossz teljesítmény miatt nemrég menesztették is Nick Read vezérigazgatót, akinek a 2018-as kinevezése óta 44 százalékot zuhant a cég részvényárfolyama.

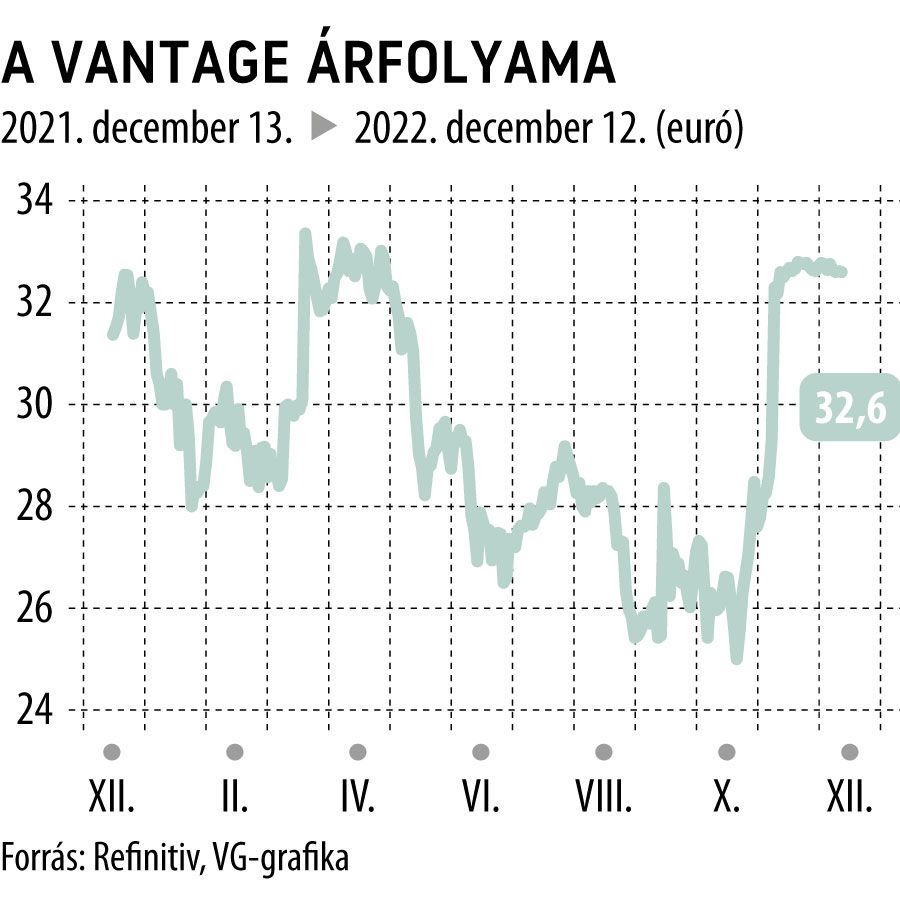

A rosszul mutató grafikon ellenére a Vodafone közelmúltbéli üzleti lépéseit nehezen lehetne kritizálni: a cég sikeresen nyélbe ütött egy alsó hangon is 3,2 milliárd eurót érő üzletet a Vantage Towers AG-ben lévő részesedésének eladásával, ami nagyban hozzájárulhat a tartozásai rendezéséhez. A Vodafone 81,7 százalékos részesedésének felét a Global Infrastructure Partners (GIP) és a KKR alkotta konzorcium vásárolja fel, másik felét pedig a kisebbségi tulajdonosoknak kínálják megvételre, 32 eurós papíronkénti áron.

Az üzletről a menesztett vezérigazgató, Nick Read korábban azt mondta: a Vantage-részesedésük eladásával egy kifejezetten sikeres manővert zárnak le, hiszen amíg szükségük volt rá, a Vantage infrastruktúrája hatalmas segítséget nyújtott számukra az 5G-s hálózataik kiépítésében, most pedig a kiszállással még profitot is generálnak, ami jól mutat a cég egyenlegén.

A Vodafone-hoz befolyó összeg nagyságát még befolyásolja, hogy pontosan hány részvényes él a feléjük felkínált vásárlási opcióval. A legrosszabb forgatókönyv szerint 3,2 milliárd eurós, míg a legjobb szerint 7,1 milliárd eurós összeggel kalkulálhatnak a brit távközlési óriásnál.

A kivásárlás pedig kifejezetten jót tett a Vantage árfolyamának is: a cég papírjai kilőttek a kedvező hírre, át is lépve a befektetők számára felkínált 32 eurós opciós vételárat, kifejezetten előnyös vételt kínálva a számukra.

A Vodafone a nemzetközi lapok címoldalain túl itthon is sokat forog a hírekben: a 4iG a magyar állammal karöltve arra készül, hogy felvásárolja a cég magyarországi leányvállalatát, az előzetes becslések szerint 1,7 milliárd euró az ügylet tranzakciós értéke. A Jászai Gellért vezette 4iG ezzel tovább bővítené hazai telekommunikációs piaci részesedését, a yettel- és a Digi Mobil-beli részesedésük mellett immáron egy harmadik távközlési céget is vonzáskörzetében tudva.

A felvásárlás pedig a befolyásnövelésen túl a cég adósbesorolásának is hatalmas lökést adhat: a Scope Ratings hitelminősítő akár két fokozattal is javíthatja a 4iG értékelését a sikeres akvizíció függvényében.