A hagyományos portfólióépítésben és a részvénypiac erejében hisznek a befektetők

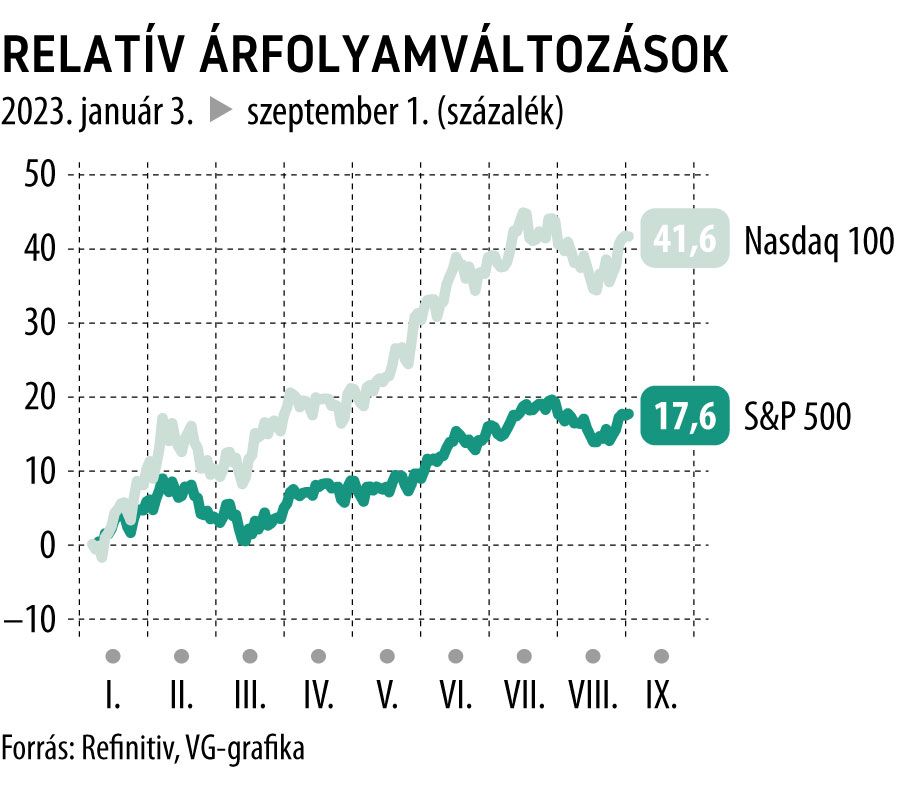

Elég erős az idei amerikai tőzsdei rali ahhoz, hogy még a szokatlanul magas tengerentúli kamatkörnyezetben is jó befektetés legyen a részvénypiac – derült ki a Bloomberg felméréséből, melyet olvasói és felhasználói körében végzett. A válaszadók véleménye szerint az S&P 500 index még abban az esetben is legfeljebb 10 százalék alatti kurzusveszteséget könyvelne el, ha a 10 éves amerikai államkötvények elérik a lélektani határként számon tartott 4,5 százalékos hozamszintet. Az S&P 500 index az idén már több mint 18 százalékot emelkedett, elsősorban a technológiai és távközlési szektor részvényeinek a szárnyalása miatt.

A 10 éves államkötvényhozamok augusztusban 16 éves rekordot megdöntve 4,36 százalékig ugrottak, a vártnál erősebb gazdasági teljesítmény folytán elképzelhetővé váló, elhúzódó kamatplató forgatókönyve okán – ez a hozamemelkedés idei második leggyengébb hónapját hozta el az S&P 500 index kurzusa számára.

A felmérésből kiderült: válaszadók 59 százaléka továbbra is töretlenül hisz a 60/40-es részvény-kötvény felosztáson alapuló portfólióépítésben, annak ellenére, hogy tavaly ez a befektetési stratégia hatalmas veszteségeket okozott a tőzsdék és az adósságpiacok együttes beszakadása miatt – az idén azonban átlagosan 12 százalékos pluszt termelt a mellette hitet tevő befektetők számára.

A kutatás eredménye rámutat: a válaszadók szerint a 4,5 százalékos kötvényhozam elérése elsősorban az ingatlanszektor és a technológiai részvények számára okozhat fájdalmat, míg ennek a helyzetnek a legnagyobb nyertesei a bankpapírok lehetnek majd.

A technológiai részvények ralija ugyanakkor egyelőre fékezhetetlennek tűnik: a szektor papírjait tömörítő Nasdaq 100 index 42 százalékos pluszban jár már az idén.

Rajeev De Mello, a Gama Asset Management portfóliómenedzsere szerint egy esetleges technológiai lefordulás nem minden papírt érintene ugyanolyan mértékben.

A technológiai szektor veszteségtermelő cégeiért érdemes lehet aggódni, de arra számítok, hogy a nyereséges technológiai vállalatok, amelyek nagy méretűek, és kiemelten járulnak hozzá az indexek eredményéhez, némileg immunisak lesznek a magasabb hozamokra.

A szektor felemás kilátásairól a felmérésben részt vevők is megemlékeztek: a válaszadók több mint fele szerint az értékalapú részvények még az év vége előtt beérik majd növekedési társaikat, mint az Apple vagy éppen az Nvidia, annak ellenére, hogy a két szegmens teljesítménye közt 2020 eleje óta nem volt ekkora a különbség – a növekedési szegmens papírjai javára.