Mindent felülír az infláció feletti hozam: a legegyszerűbb befektetési termékre pörgött rá az amerikai lakosság

A jelek szerint tökéletesen átment az a nemrégiben megfogalmazott, erős üzenet, miszerint eljött a kivételes alkalom, amikor évi 5 százalék feletti hozam realizálható, ráadásul dollárban, a lehetőség pedig bárki előtt nyitott, aki hozzáfér az amerikai kincstárjegyekhez. Szeptember 12-én a rövid hozamok így festettek: a legmagasabb a hat hónaposé volt (5,5 százalék), amit kicsivel lemaradva követett a 3, a 4 hónapos, valamint az egyéves futamidejű állampapír, de a 2 éves kötvény hozama is 5 százalék fölé kapaszkodott.

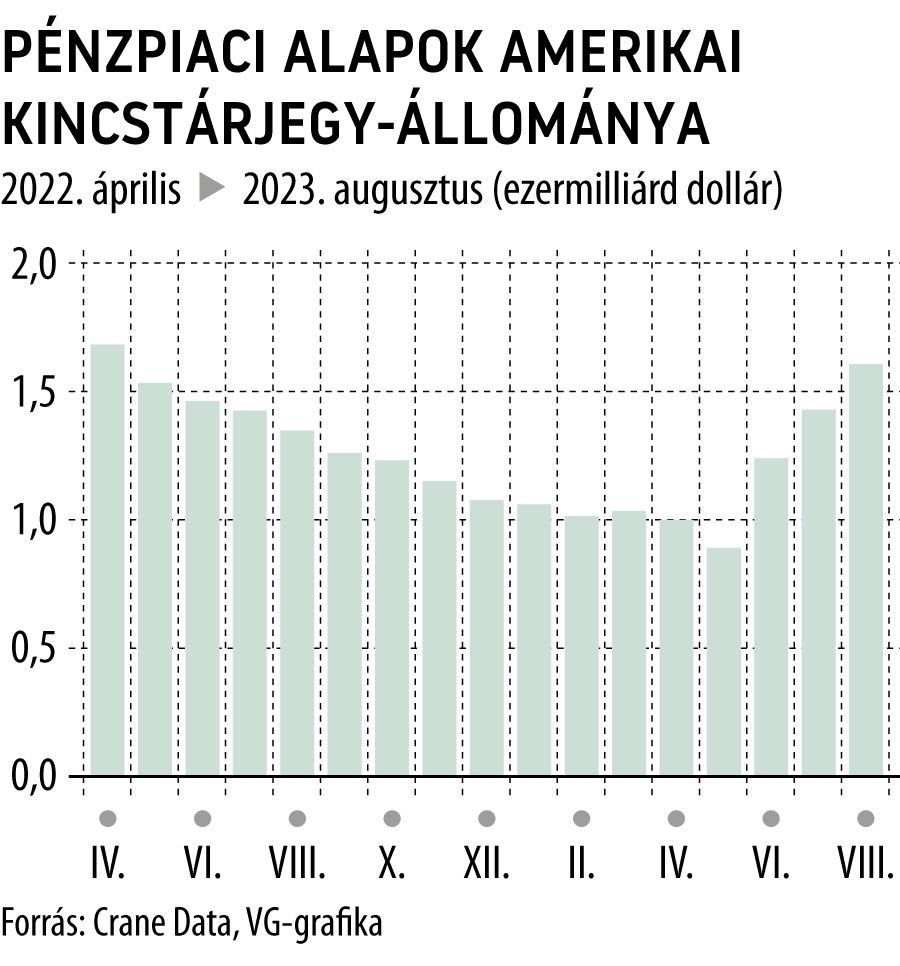

A Bloomberg helyzetképe szerint a tengerentúlon sokakat végleg meggyőzött, hogy infláció feletti hozamot lehet elérni – azok után, hogy júliusban az éves pénzromlás mértéke 3,2 százalék volt. A rövid állampapírhozamok két évtized óta most a legmagasabbak, a kincstárjegyek ráadásul likvidek, a frissen kibocsátott váltókból csak az elmúlt 3 hónapban ezermilliárd dollárért vásároltak a befektetők, intézmények, és évtizedes passzivitás után a háztartások is, vegyesen.

A Bloombergnek Thomas Simons, a Jefferies vezető közgazdásza nyilatkozott. Szerinte eltartott egy darabig, amíg a lakosság is ráharapott a gyakorlatilag kockázat nélkül zsebre vágható, reálhozammal forgó kincstárjegyekre, de a kereslet most már elképesztő.

Ahogy Magyarországon, úgy az Egyesült Államokban is az elsődleges forgalmazók vásárolnak az aukciókra vitt kincstárjegyekből, majd ezeket továbbértékesítik kereskedelmi bankoknak, direkt a lakossági ügyfeleknek vagy intézményeknek – nos, az elsődleges forgalmazókat valósággal kifosztották a hozaméhes befektetők, a náluk parkoló mennyiséget a júliusi 116 milliárd dollárról 45 milliárdra apasztva.

A befektetők a nagy roham után talán a legjobban teszik, ha szerdáig kivárnak, aznap érkezik az augusztusi inflációs adat, majd szeptember 19–20-án ülésezik a Federal Reserve, mindkét esemény irányba állíthatja a kötvénypiacokat. A többségi álláspont szerint nem változik az 5,5 százalékos irányadó Fed-ráta.

Sokaknak újdonság, hogy lehet keresni a néhány hónapos lejáratú kincstárjegyekkel is, tulajdonképpen visszatérés a 2008-as pénzügyi válság előtti időkhöz.

A Bloomberg elemzése szerint a lakossági befektetők akkor kapcsoltak, amikor a kincstári hozamok először kapaszkodtak 5 százalék fölé, amire szintén nem volt példa a pénzügyi válságév óta. Tömegek aktiválták újra a TreasuryDirect számláikat, és vitték át a kamat nélkül árválkodó bankszámlapénzeiket.

A lakossági kereslet mára akkora, hogy a heti aukciókon is érezteti hatását: azok a kisebb befektetők, akik nem tesznek ajánlatot a kibocsátó felé, egyszerűen csak a kialakult átlaghozam mellett vásárolnak, augusztus közepén rekordmértékben – 2,89 milliárd dollárt költve – vásárolták szét magukat hat hónapos váltóból, megrészegülve az 5,29 százalékos hozam láttán. Ekkora dollártömeg 2001 májusa óta nem zúdult be az amerikai államkincstárba egy kibocsátás aukciójáról.

Ilyen megtérülést nem hagynak ki azok az amerikai óriásvállalatok sem, amelyek jelentős szabad készpénzállománnyal rendelkeznek: a JPMorgan Chase (JPM) gyorsan számot is vetett, az S&P 500 vállalatok közül a nem pénzügyi cégek készpénz- és készpénz-egyenértékű (rövid állampapír) állománya a második negyedév végén olyan magas szintre nőtt, mint utoljára 2020 elején.

Azzal a nem lényegtelen különbséggel, hogy most egyáltalán nincs válsághelyzet. A megacégek emellett át is rendezik a portfóliójukat, a JPM szúrta ki azt is, hogy az Apple, Alphabet, Microsoft hármas annak érdekében csökkentett is a hosszú lejáratú állampapír-állományán, hogy még több a rövid papírt vehessen.

A vállalati treasuryvezetők mellett a befektetési alapok sem maradnak ki a jóból, az 54 milliárd dollárt kezelő Brandywine Global portfóliómenedzsere, John McClain például rámutatott, az S&P 500-vállalatok átlagos éves earnings yield mutatója jelenleg csupán 4,26 százalék, tehát a rövid kötvények jobban fialnak. (Earnings yield: tulajdonképp egy fordított P/E mutató, vagyis az egy részvényre jutó éves profit és az árfolyam hányadosa, százalékban kifejezve.)

Szerinte az amerikai részvénypiac drága, és 20 százalékot kellene esnie ahhoz, hogy újra vonzóvá váljon.

Amíg ez nem jön el, tovább hízhat a történelmi csúcson lévő, 5,62 ezermilliárd dolláros kincstárjegyállomány, sőt év végére a 6000 milliárd átlépése a realitás, különösen, ha a piac elkezdi árazni a Fed jövőbeni kamatcsökkentéseit. A Wall Street konszenzusa szerint az amerikai kormány idén még 600 milliárd dollár értékben visz piacra rövid lejáratú kötvényeket.

–