Aki lemarad, kimarad – felvásárlási láz az amerikai olajmezőkön

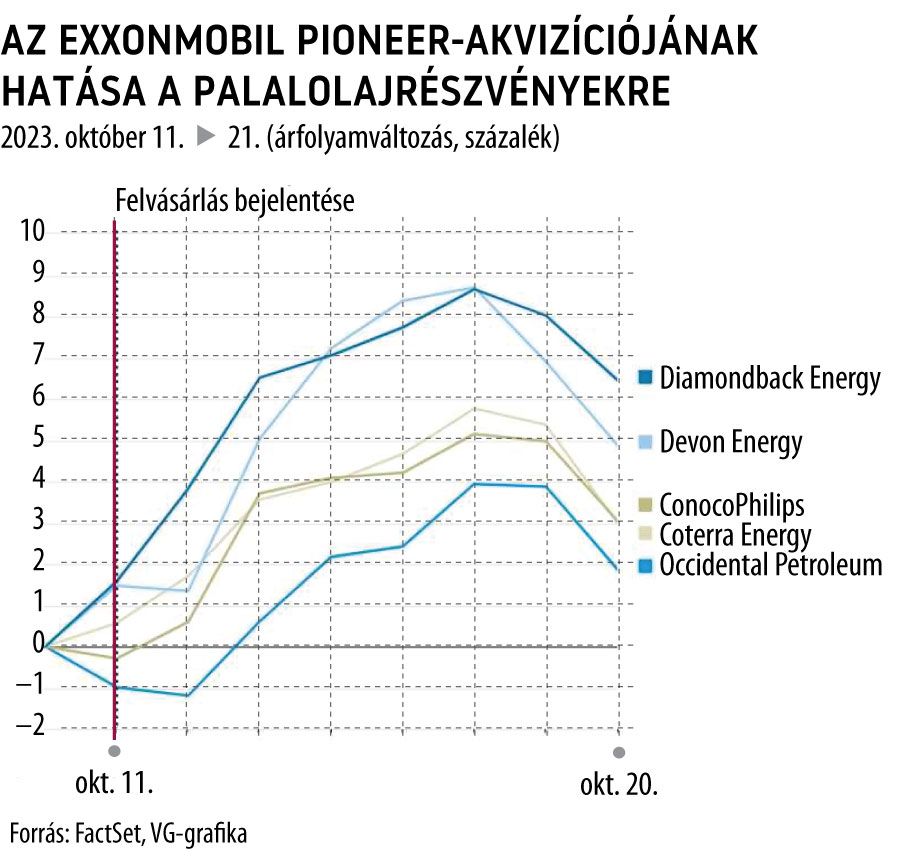

A Pioneert felvásárló ExxonMobil 60 milliárd dolláros üzlete adta meg a startlövést a palaolaj-ágazat konszolidációs hullámához. A vetélytárs Chevron hétvégén bejelentett 53 milliárd dolláros Hess-akvizíciója pedig már egyértelmű jele, hogy a Permi-medencében kitört az olajláz. A profitban úszó olajvállalatok öntik a pénzt a Permi-medencébe.

Harmadik nagy üzlet is előkészítés alatt állhat. Legalábbis a Bloomberg arról értesült, hogy a Devon olyan akvizíciós célpontokat keres, mint a Marathon vagy a CrownRock. Az ügylet annál is sürgetőbb, mert az elsődlegesen kitermelhető palaolajmezők szűkösek.

FOMO hangulatba került az amerikai olajipar, a piaci szereplők attól tartanak, hogy ha nem lépnek gyorsan, akkor lemaradnak az ígéretes palaüzletről – mondta Dan Pickering, a Pickering Energy Partners befektetési igazgatója.

A világjárvány előtti évtizedben szédítő növekedést produkáló palaolaj-ágazat érett piaci szakaszba lépett. Iparági előrejelzések szerint az elsődlegesen elérhető palaolaj-készletek hamar kimerülnének, ha a palacégek komolyan növelnék a kitermelést. Ezért hamar falba ütköznek azok az olajtársaságok, amelyek alacsony költséggel és minimális technikai kihívással kitermelhető, kőolajban gazdag mezőket keresnek a területen.

Az ExxonMobil és a Chevron az őszi akvizíciókkal domináns szereplővé vált a Permi-medencében, a többi versenytársnak igyekeznie kell, ha még nagyobb szeletet akarnak szakítani. Ugyanakkor a jövőbeni felvásárlásokat támogatja, hogy a jelenlegi technológiával a Permi-medencében működő nagyobb vállalatok legfeljebb 25 évi kitermelhető készlettel rendelkeznek, míg a kisebbeknek már évtizednyi jövőjük sincs az iparágban. Mert a másodlagos készletek kitermelése technológiai váltást igényel, ehhez azonban tőkeerős szakmai befektetőkre van szükség.

A Goldman Sachs elemzése szerint az Occidental Petroleum, a Devon Energy és Diamondback Energy elég nagy ahhoz, hogy potenciális akvizíciós célpontja legyen a nagy olajvállalatoknak, vagy épp ellenkezőleg, maguk legyenek a felvásárlók. Mindhárom palaolaj-társaság három évtizednél hosszabb időre rendelkezik kitermelhető mezőkkel. Különösen érdekes az Occidental Petroleum, melybe tavaly Warren Buffett tőzsdeguru is komolyan invesztált.

A texasi és új-mexikói olajipari fejlemények nemcsak a 100 dolláros olajár fenyegetése miatt érdekesek, hanem azért is, mert az ágazat zöldülését és a nyugati olajcégek visszavonulását kihasználva, a szaúdi Aramco megduplázta kitermelési beruházásait, s csöndben növeli piaci részesedését. Más szóval, éppen kibontakozik egy amerikai–szaúdi versenyfutás a fosszilis energiahordozók piacán.