Mit nekik mesterséges intelligencia-rali, az unalomra való fogadás az új favorit a tőzsdéken

Szinte naponta dönti meg korábbi történelmi csúcsait az amerikai tőzsde, az idén például az S&P 500 és a Dow Jones is döntött már rekordokat. A mesterséges intelligencia-rali szinte mindent maga mögé utasít a világ legnagyobb parkettjén, vannak azonban, akik szerint van egy sokkal izgalmasabb fogadás is most a tőzsdén: az unalomra tenni. Érik a Volmageddon 2.0?

Fotó: Timothy A. Clary

Azonos elgondolás, újszerű megoldások

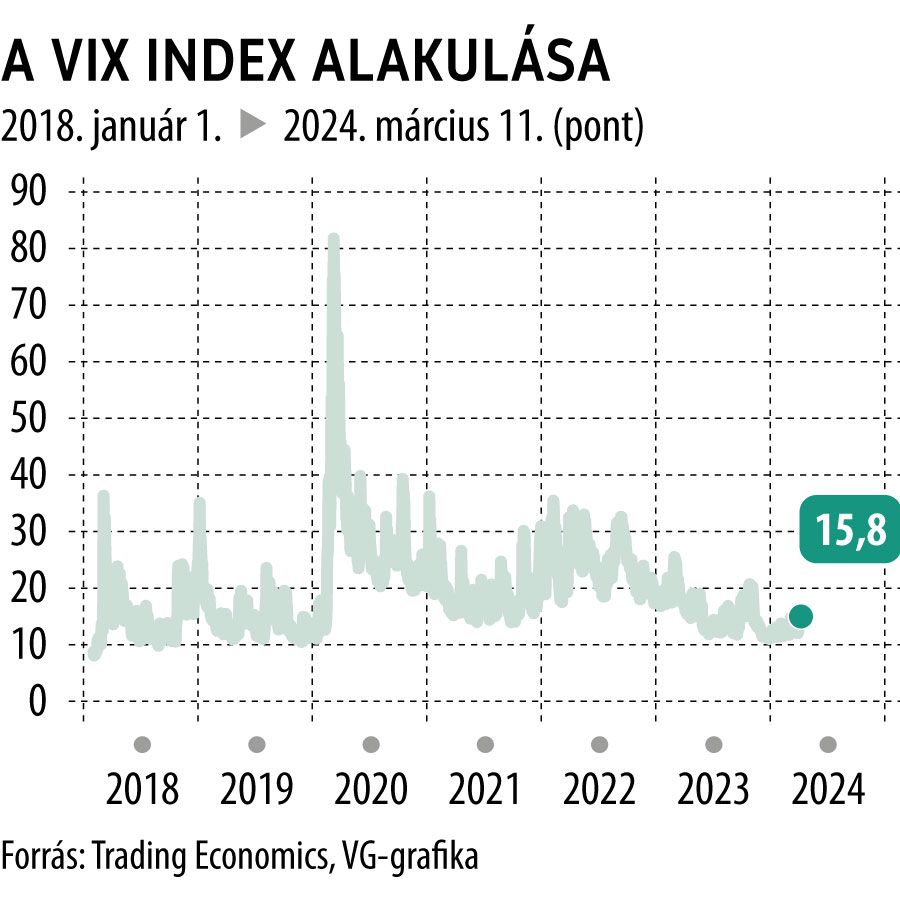

A tőzsdei nyugalomra egy pár évvel ezelőtt megpróbáltak már fogadni a befektetők, az a elgondolás hatalmas pofonnal, egészen pontosan a szaknyelvben csak a Volmageddonként (volatility-armageddon, azaz volatilitási világvége) elhíresült eseménnyel ért véget, amely egyes befektetési vállalatok számára teljes vagyonuk elvesztését és egyenesen a csődöt jelentette. A Volmageddont megelőző pár évben ugyanis egyre nagyobb népszerűségnek örvendett a piacok kiszámíthatóságára való fogadás, azaz a non-vol stratégia, amit a nagy cégek akkor úgy lovagoltak meg, hogy a piaci kilengéseket mérő VIX indexre (amelynek alacsonyabb értéke jelenti a nyugalmat) vettek fel short pozíciókat, azaz arra fogadtak, hogy a VIX értéke alacsonyan marad.

Csakhogy 2018 február 5-én, gyakorlatilag teljesen váratlanul közel 100 százalékot ugrott a mutató, a pozíciók pedig bedőltek.

A befektetők pedig tanultak ebből a hibából, ezért most, az alacsony volatilitási fogadások legújabb generációját már nem közvetlenül a csapongás mércéjére veszik fel, hanem egyes részvényekre és azok indexeire, mégpedig különböző call (az árfolyam emelkedése esetén jövedelmező) és put (az árfolyamesés esetén pluszos) opciók eladásán keresztül.

Ez, a jelenleg nagyjából 64 milliárd dollárt mozgató stratégia, amelynek népszerűsége négyszeresére nőtt az elmúlt két év alatt, gyakorlatilag úgy működik, hogy

a téteket megtevő befektetési vállalatok kvázi kijelölnek egy árfolyamsávot, amiből úgy gondolják, az érintett részvények kurzusai nem lépnek majd ki.

Ezen a két sávon eladásra kínálnak a jelenlegi árfolyam felett call, az alatt pedig put opciókat, majd reménykednek benne, hogy egyik kijelölt árfolyamszélet sem érinti meg a kurzus – akkor ugyanis be kellene teljesítések az opciók eladásával létrehozott szerzősédeket, azaz az árfolyam emelkedése mellett piaci ár alatt kellene eladjanak az opciók vevői részére papírokat, a kurzus esése esetén pedig piaci áron felül kellene megvegyék az érintett partnerek részvényeit. Ha viszont egyik sávszélet sem érinti a kurzus, akkor szimplán zsebre tehetik az opciók árát.

Volmageddon újratöltve, vagy mikroökonómia modern köntösben?

A stratégia ezen irányú megvalósítása már csak azért is kifejezetten kifizetődő jelenleg, mert az opciós piac forgalma minden rekordot megdöntött tavaly, ezzel egy korábban elképzelhetetlen nagyságú felvevőpiac alakult ki a non-vol eladók termékei iránt.

Alapvetően is felfokozott hangulat uralkodik az opciós piac keresleti oldalán, mivel a kisbefektetők a rövid lejáratú, sorsjegy típusú opciókkal is egyre többet spekulálnak. Valakinek meg végülis el kell adnia ezeket az opciókat

– fejtette ki Vineer Bhansali, a LongTail Alpha volatilitási fedezeti alap alapítója a Bloombergnek, utalva ezzel az úgynevezett 0DTE, azaz egynapos opciókra, amelyek már az ügyletek 90 százalékát mozgatják a háttérből Amerikában.

Az elemzők szerint a non-vol piac újdonsült fellángolása ugyan közvetlen kockázatot nem jelent a részvénypiac számára, mégis érdemes óvatosan közeledni a területhez: a non-vol tétek pontos nagyságát ugyanis a szektor szerteágazósága és a végcél eléréséhez vezető utak sokasága miatt szinte lehetetlen pontosan meghatározni, így nem lehet tudni többek közt azt sem, hogy pontosan mekkora torzító hatással vannak a piaci pozíciók alakulására.

Ha már egyszer a nyílt piacon azonosítani tudunk bizonyos folyamatokat, jelentős az esélye annak, hogy a privát ügyletek világában annak tízszerese zajlik azzal párhuzamosan, amiről egyszerűen semmit sem tudunk

– emelte ki Steve Richey, a QVR Advisors fedezeti alap portfóliómenedzsere.

Ajánlott videók