Karbonsemleges közlekedés az Európai Unióban – teljesíthetők a vállalásaink?

Az elmúlt évtizedekben az Európai Unió környezetpolitikája fokozatosan egyre komplexebbé, feszesebbé vált, és a kibocsátáscsökkentés került a középpontjába. A legszigorúbb elvárásokat a 2021-ben elfogadott Fit for 55 intézkedéscsomag fogalmazta meg, amely az unió közlekedési területét érinti leghangsúlyosabban. A javasolt intézkedések értelmében 2035-től már nem lehet belső égésű motorral felszerelt személygépkocsikat vagy könnyű haszongépjárműveket forgalomba hozni az EU területén. A környezeti és gazdasági oldal szempontjából az egyik legnagyobb kérdés, hogy mekkora költségekkel jár az ehhez szükséges kritikus nyersanyagok beszerzése, illetve egyáltalán rendelkezésre áll-e a szükséges mennyiség. Továbbá egyre több geopolitkai szempontot is mérlegelni kell, hiszen a szükséges nyersanyagok egy jelentős része olyan országokból származik, amelyekkel az unió kapcsolata konfliktusokkal terhelt.

Tudunk-e elegendő elektromos vagy hidrogénautót gyártani?

Ahhoz, hogy ezt a kérdést megválaszoljuk, tudnunk kell, hogy pontosan mennyi járműről beszélünk. Tudatában annak, hogy az elektromos autók gyártásában eddig igen ritkán okozott fennakadást a nyersanyaghiány, a jelenlegi ütemet szemlélve talán nem is lenne kérdés, hogy még évtizedeken át elegendő fém áll rendelkezésre. Azonban a szigorú európai vállalás szerint 2035 után kivezetik a fosszilis tüzelőanyagokkal működő járműveket a piacról. Azaz ezeknek a járműveknek a feladatait teljesen át kell venniük az alternatív hajtású típusoknak. Jelen technológiai fejlettségi szinten erre nagyüzemi gyártásban az elektromos (akkumulátoros) autók vagy a hidrogénüzemű (szintén elektromotoros) járművek képesek. Az ACEA európai autópiacról készített 2021-es jelentései alapján, figyelembe véve a gyártás eddigi ütemét, 2035-re az Európai Unióban használt autók száma elérheti akár a 300 millió járművet is (2020-ban a teljes flotta megközelítőleg 281 millió gépjármű körül volt).

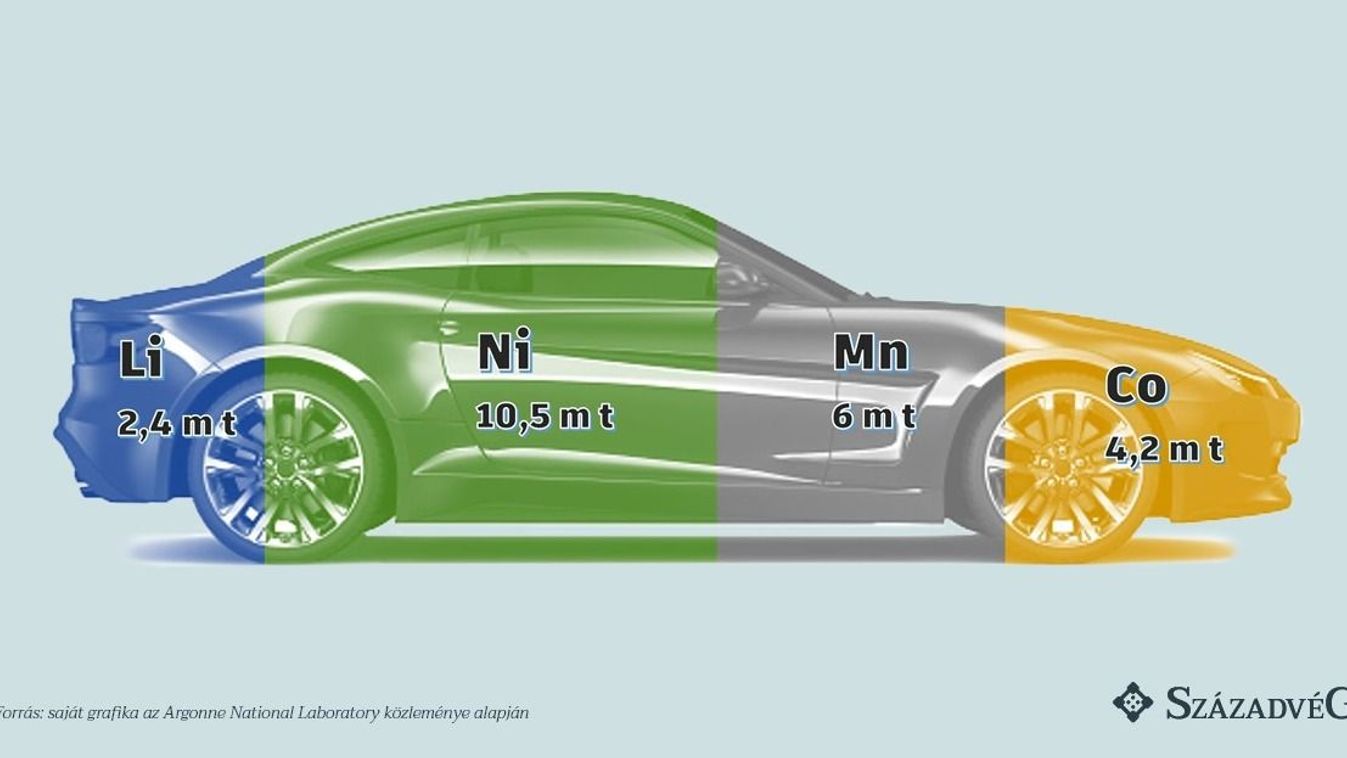

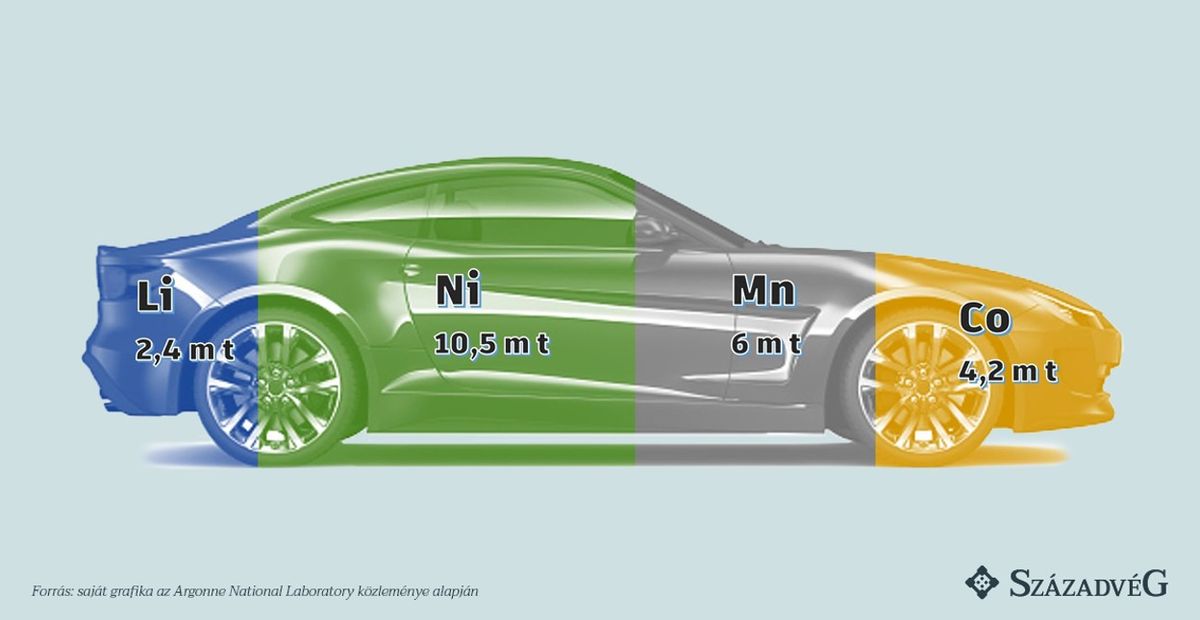

Egy elektromos autóba hozzávetőleg 8 kilogramm lítium, 35 kilogramm nikkel, 20 kilogramm mangán és 14 kilogramm kobalt szükséges

az Argonne National Laboratory közleménye szerint. Ha tartani akarjuk a prognosztizált számú gépjárművet, és nem csökken a technológia nyersanyagigénye, akkor a szükséges mennyiség meglehetősen magas lesz, ráadásul nemcsak az akkumulátorok legyártásához szükségesek ritka nyersanyagok, hanem az elektromotorok előállításához is. A kérdés nemcsak az, hogy van-e ennyi tartalék a földben, hanem hogy az adott ásványi kincset melyik országtól tudják beszerezni a gyártók.

Az Argonne által közölt adatok szerint tehát 300 millió új autóhoz körülbelül 2,4 millió tonna lítiumra, 10,5 millió tonna nikkelre, 6 millió tonna mangánra és 4,2 millió tonna kobaltra biztosan szükség lenne a kivezetés utáni 11–12 évben. Belátható, hogy ekkora mennyiséget a jelenlegi technológiával, újrahasznosítás nélkül, valószínűtlen, hogy fedezni tudnánk, ezért a siker érdekében elengedhetetlen a megfelelő diverzifikáció. Bizakodásra adhat okot, hogy nem minden új autó kerül majd lítiumakkumulátorral vagy egyáltalán teljesen akkumulátoros verzióban piacra, így tehát a becslések csak a jelenlegi technológiai színvonal figyelembevételével értelmezhetők. Ilyen távlatokban nézve a technológiákat, nehéz pontos becslést adni a nyersanyagigényre, hiszen a fenti arányok, de még a felhasznált anyagok is nagyban változnak, már csak az akkumulátortechnológia fejlődésével is. Közelebbi érték egy, az Európai Parlament által kiadott közlemény, amely szerint 2030-ra 30 millió zéró kibocsátású járművet kell gyártani az unióban. Hogy alakul az igény, ha ezt teljesíteni akarjuk?

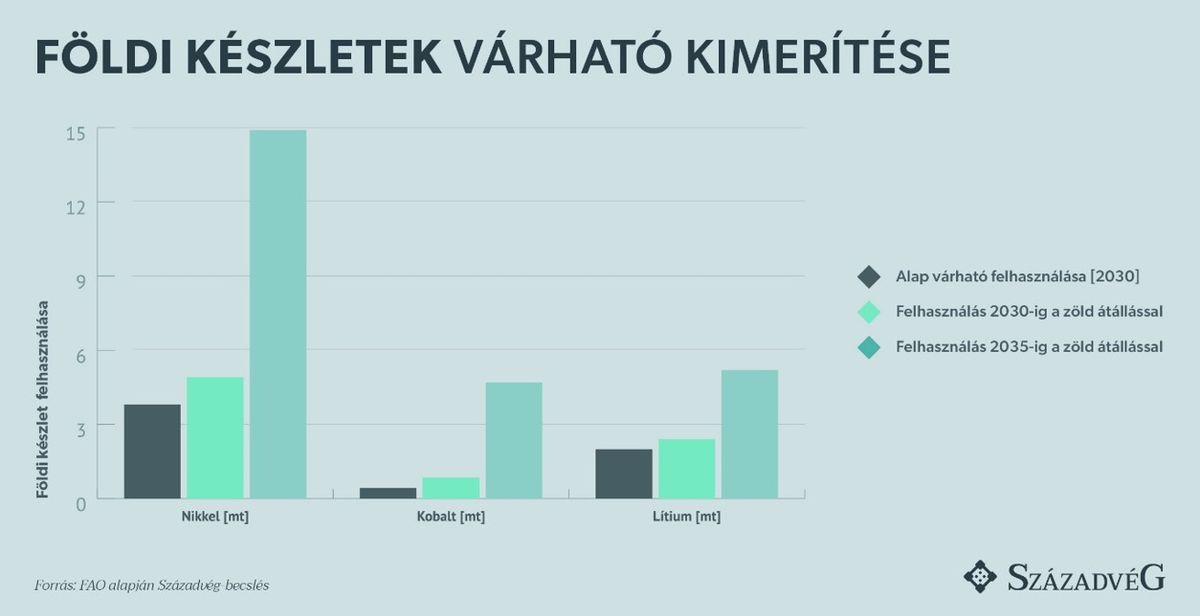

A lítium esetében az éves átlagos kitermelés 85 ezer tonna (természetesen egyre bővülnek a kapacitások, készülve a robbanásszerű átállásra), a becslések alapján a világ ismert teljes tartaléka megközelítőleg 21 millió tonna, de a feltárásokkal a becsült készlet évről évre növekszik. Itt az erőforrás esetleges szűkössége mellett érdemes figyelembe venni, hogy a globális igény robbanásszerű növekedése erőteljes árfelhajtó hatást okozhat a lítium világpiaci árában, amelyre minden esély megvan, hiszen a becslések szerint 2020 és 2030 között megnégyszereződhet a kereslet a lítium iránt. Ez pedig azt jelentené, hogy az évtized végére már mintegy 2 millió tonnás kitermelésre lenne szükség. És még nem is számoltunk a tárolókapacitásokkal a töltőpontokon, amelyekből a jelenlegi számnál nagyságrendekkel több kellene, és ezek telepítését is meg kell oldani, még korábban is, mint a belső égésű motorok kivezetését. Ehhez az értékhez csatlakozik a 30 millió zéró kibocsátású gépjármű által igényelt 0,24 millió tonnás pluszigény. Ekkor hozzávetőleg 2,3 millió tonnás készletigénynél tartunk, s ez akár tarthatónak is tűnhet, azonban ekkor még csak az átállási állomány tizedét teljesítettük, és hasonló ütemű igénybeli növekedést feltételezve a többi szektortól 2030-ig már így is átlépjük a 3 millió tonnás szükségleti értéket, amely a teljes földi készlet hetede. Ha a maradék autót 2035-ig a jenlegi technológiával gyártanánk, a globális szükséglet túllépné az 5 millió tonnát.

A lítiumbeszállítók ráadásul nem is mindig közvetlenül az EU részére szállítanak. Napjainkban a fő nyersanyagimportőrök közé tartozik Kína, Japán, Dél-Korea és az Egyesült Államok. A kitettség tehát fokozott, hiszen még egy áttét keletkezik a hiánycikk szállításakor, így több kereskedelmi partnerrel szükséges együttműködni.

A nikkel esetében látszólag kissé biztonságosabb a helyzet, ebből az ásványból ugyanis 300 millió tonna van a Földön, ebből 2030-ig 3,8 millió tonna lesz a kitermelési szükséglet. A prognosztizált célhoz 10,5 millió tonna szükséges, az új technológiát tehát láthatólag nem ez a nyersanyag sürgeti a legjobban.

Itt a kritikus pont, hogy a jelenlegi fő kereskedelmi partnerünk Oroszország, amely a háború kitörése, 2022 tavasza óta az európai szankciók középpontjában áll. A szankciók ugyan egyelőre nagyrészt az energiahordozókra vonatkoznak, de más egyéb, kritikus fontosságú nyersanyagokra és ritkaföldfémekre is kiterjedhetnek a jövőben. Ha lemondunk az orosz termelésről, ami megközelítőleg a globális termelés 9,2 százalékát teszi ki, akkor ezt olyan importőrök kereskedelmi partnereitől kell megvásárolnunk, akik szintén érdekeltek a saját elektromos autóiparuk megteremtésében (ez egyben azt is jelenti, hogy a szankciós politika hatástalan lesz, hiszen keleten igen könnyen értékesíthető marad az orosz nikkel, főleg, ha az ázsiai autók elektromos változataira megnöveljük Európában a keresletet).

A legkritikusabb pont egy átlagos akkumulátoros autó esetében a kobalt. Ebből 7,1 millió tonna a becsült kapacitásunk, számítások szerint 2030-ra a kereslet 430 ezer tonna lesz. A nikkel esetében is részletezett orosz beszállítói státusz problémaköre szinte teljesen ugyanúgy fennáll, keleti partnerünk 250 ezer tonnát birtokol.

Világszintű igények

Annak következményeivel, hogy egy ásványi kincsekben gazdag ország kitermeléséről lemondunk, nem csak uniós szinten kell számolnunk. A járműgyártás három igen nagy nemzetközi résztvevője, az Egyesült Államok, Japán és Kína például önállóan nem lenne képes az ipari igényeinek kielégítéséhez elegendő nyersanyagot kitermelni. Nikkel tekintetében Kína várja az orosz szállítmányokat, és bár közvetlenül nincs az orosz partner előkelő helyen a listában, az Egyesült Államok legfőbb beszállítója Kína, így felfedezhető egy áttételes kereskedelmi kapcsolat itt is. Az Oroszország által kitermelt lítiumra is akad még jelentkező, Dél-Korea jelentős mennyiségben vásárolja, ez az ország ebben a tekintetben talán az egyik legkiszolgáltatottabb, ugyanis az említett triumvirátus együttes igényét is meghaladja a nikkel iránti kereslete.

Kijelenthető továbbá, hogy függetlenül az Európai Unió önmagával szembeni elvárásaitól, Kína olyan mértékű befolyással bír az elektromos járművek piacára (2021-ben a globális export 60 százalékát tette ki), hogy ha Európához hasonló mértékben növeli a termelését, azzal óriási versenyt indukálhat a szükséges nyersanyagokért. Oroszország és Kína partnersége ráadásul magától értetődő: az előbbi földrajzi elhelyezkedéséből adódóan gyorsabban, olcsóbban és egyszerűbben tud nyersanyagot szállítani Kínába, mint annak legfőbb ipari versenytársának, az Egyesült Államoknak. Nem kétséges tehát, hogy az autóipar fellendülésével még a politikailag támogatott „zöldítés” nélkül is lesz alternatív partnere az orosz kitermelőknek. Az unió egyébként ezt a folyamatot a zöldpolitikával stimulálja is, hiszen jelenleg az EU-n belül is előszeretettel vásárolják a kínai gépjárműmodelleket, az átálláskor pedig ugyanúgy megnő majd a keleti elektromos autók iránti kereslet is, mint az európaiaké, hiszen várhatóan az előbbiek ára kedvezőbben alakul majd.