Mi jön a kamatemelések után Európában?

Túl vagyunk a vezető jegybankok ősz eleji kamatdöntésein. Az Európai Központi Bank (EKB) újabb 25 bázisponttal szigorított, az irányadó refinanszírozási ráta 4,50 százalék lett, míg a betéti ráta 4 százalékra emelkedett. Tavaly július óta – tehát bő egy év alatt – összesen 450 bázisponttal emeltek, és kétségkívül ez volt a legerősebb szigorítási ciklus a közös európai jegybank eddigi történetében. Talán azt is hozzátehetjük, hogy kevesen gondoltuk volna tavaly nyáron, hogy ennyire „héja” álláspontot visz majd végig a monetáris politika az elkövetkező egy évben. Az EKB-t nem tántorították el a szigortól sem a romló gazdasági mutatók, sem a tavaszi globális tőkepiaci felbolydulást okozó amerikai bankválság. Kommunikációjában szinte mindvégig arra fókuszált, hogy „az infláció túl sokáig túl magas maradhat”, miután az élelmiszer- és energiaárak alakulásától megtisztított maginflációs mutató nem csökken kellő gyorsasággal. Ez azt jelzi, hogy nemcsak a kínálati sokkok által vezérelt, hanem az erős kereslet okozta tényezőknek is szerepük van az infláció alakulásában, azaz helye van a fokozódó monetáris szigornak. Ugyanakkor azt is tudni lehet, hogy Christine Lagarde EKB-elnök kamatdöntések utáni kiállása és egy irányba mutató kommunikációja mögött komoly viták álltak a döntéshozó testületben. Egy-egy sajtóban megjelenő elszólásból azt is sejthetjük, hogy a lazább, „galamb” beállítottságú tagok már jóval korábban befejezték volna a kamatkondíciók szigorítását.

Hogyan tovább? Valóban véget ért a szokatlanul hosszú kamatemelési ciklus? Úgy néz ki, hogy igen. Az EKB kommunikációjából persze továbbra is hiányzik az olyan típusú, egyértelmű állásfoglalás, miszerint, igen, elértük a tetőt, véget ér a szigorítási ciklust. Ráadásul óvatosságra inthet az is, hogy a legfrissebb jegybanki előrejelzések szerint az infláció még 2024-ben sem lassul a cél közelébe, ezt csak 2025-re várja a jegybank. Ugyanakkor a szeptemberi kulcsmondatot, amely szerint „mostanra az irányadó kamatok olyan szinteket értek el, melyek – ha megfelelően hosszú ideig fennmaradnak – hozzájárulnak majd ahhoz, hogy az infláció időben visszatérjen a célhoz”, nehéz lenne másképpen értelmezni, mint úgy, hogy egyelőre nem tervez további szigorító lépéseket az EKB. És hogy tényleg ez a mostanra kialakult kamatszint-e a csúcs, azt úgyis utólag fogjuk majd megtudni.

Innentől kezdve úgy tűnik tehát, hogy a kamatok rég nem látott magas szinteken stabilizálódnak egy jó időre. Ami viszont a fontosabb gazdasági mutatókat illeti – a kamatszintekkel ellentétben – továbbra is leginkább a változékonyságra érdemes számítani.

A jó hír, hogy az európai infláció tovább lassulhat az elkövetkező hónapokban, és várhatóan 2024-ben is csökkenő pályán marad.

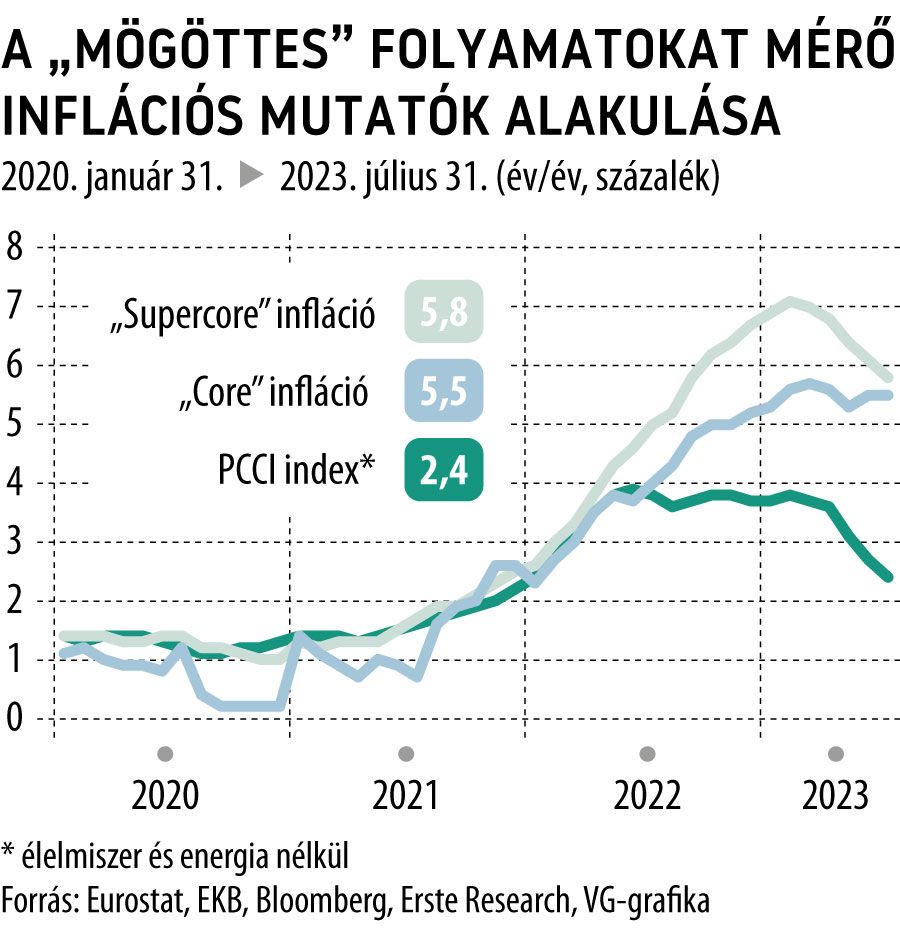

Kicsit ijesztőnek tűnhetett ugyanis, hogy bár a teljes inflációs mutató – az energia- és élelmiszerárak farvizén – az elmúlt hónapokban is viszonylag dinamikusan csökkent, a maginfláció csökkenése a nyári hónapokban megállt, és a mutató beragadni látszott kicsivel 5 százalék felett. A klasszikus, az élelmiszer- és energiaáraktól megtisztított „core” mutató mellett léteznek még egyéb alternatív inflációs mutatók is, melyek segíthetnek annak eldöntésében, hogy a másodlagos inflációs hatások mennyire erősek, és a „mögöttes” folyamatok mennyire utalnak arra, hogy tartós lehet az inflációs nyomás. Többek között az úgynevezett Supercore inflációs index vagy a PCCI index (Persistent Common Component Index) követése is segíthet abban, hogy az átmeneti és a tartósnak tűnő hatásokat elkülönítsük egymástól, és azonosítsuk a fordulópontokat. Ezen mutatók alakulása pedig már egy ideje a tartós árnyomás lassú enyhülésére utal.

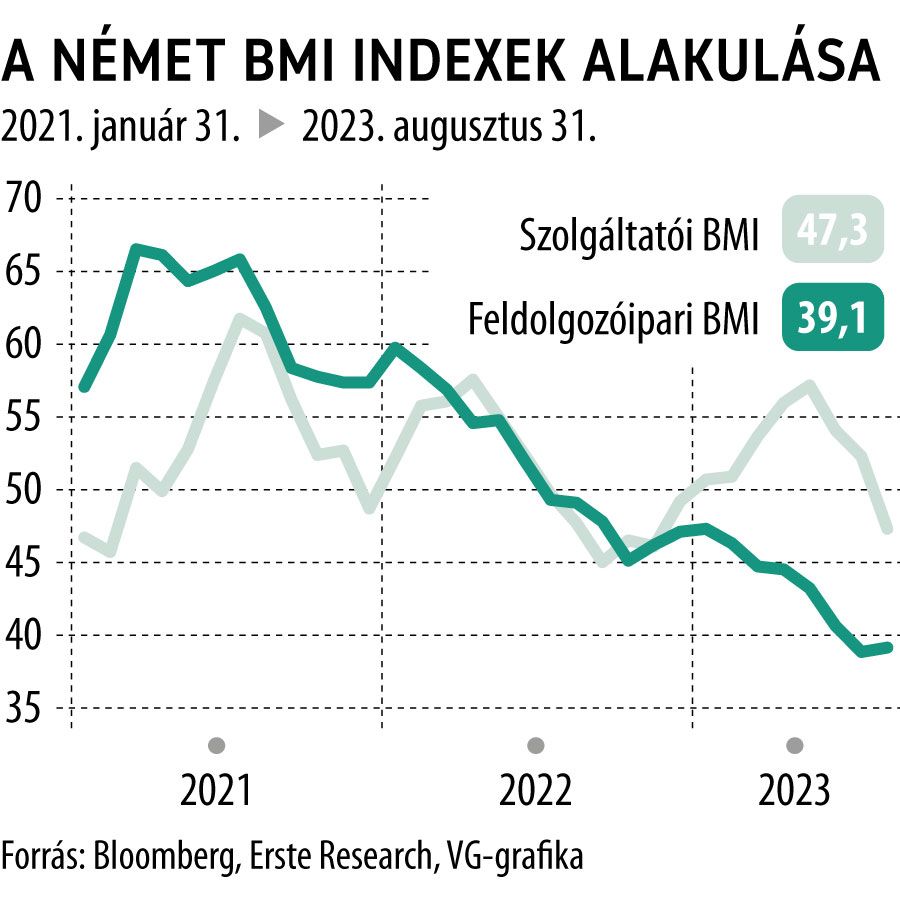

Ami talán nem is annyira meglepő, hiszen a gazdasági kilátások egyre inkább romlanak. Bár az eurózóna harmadik negyedéves GDP-jét vélhetően még megmenti a turizmus, a különböző üzleti hangulatindexek, felmérések nyári alakulása alapján a kilátások a második fél évre nézve sem túl rózsásak. Németországban augusztusban – a már régóta gyengélkedő feldolgozóipari BMI-indexek mellett – a szolgáltatások BMI-indexe is a bővülés-visszaesés határát jelző 50 pont alá csúszott, és a szeptemberi értékektől sem várnak nagyobb javulást. Hónapról hónapra csalódást okoz a német IFO-index is.

Összességében tehát az látszik, hogy a gazdasági környezet tartósan is nehéz maradhat, és a GDP éves növekedése mind 2023-ban, mint 2024-ben 1 százalék alá várható az euróövezetben.

A gyenge növekedés pedig azt sugallja, hogy a keresletvezérelt tényezők hozzájárulása az inflációhoz fokozatosan mérséklődik majd az elkövetkező hónapokban, és így a maginflációs mutatók is valóban gyorsabb csökkenésnek indulhatnak.

Alátámasztja ezt a vélekedést a lényegében stagnáló európai hitelezés és a pénzmennyiség csökkenése is.

A pénz- és tőkepiacok mindig a jövőbe próbálnak tekinteni, és azt árazni. Ennek megfelelően nem kizárt, hogy ha továbbra is gyenge konjunkturális adatok érkeznek, és a maginfláció is hozza a további várt csökkenést, nem az lesz már a fókuszban, hogy szeptember után lesz-e kamatemelés. Ehelyett a hangsúly a piaci várakozások kapcsán egyre inkább arra fog helyeződni, hogy mikor kerülhet sor az első kamatcsökkentésre az EKB részéről. A jegybank azonban vélhetően óvatos marad, erre utaló jeleket még egy jó ideig nem fog küldeni az inflációs nyomás valószínűsíthető enyhülése ellenére sem. Mindent összevetve úgy tűnik, a jövő év nyara előtt nem érdemes a monetáris kondíciók enyhülésére számítani.