Globális tőkepiaci átrendeződést hozhat a japán jegybank fordulata

A BoJ hosszú évekig, évtizedekig tudatosan gyengítette a jent, ezzel próbálva meg életet lehelni a stagfláció mocsarába beragadt gazdaságba. Az alacsony kamatszint, az olcsó finanszírozás ideális carry-trade devizává tette a jent – több ezer milliárd dollárnyi jenre váltott tőke vándorolt magasabb hozamú külföldi eszközökbe.

A japán infláció azonban annyi év pangása után elkezdett emelkedni, így a BoJ előbb-utóbb kénytelen lesz feladni laza monetáris politikáját, s ennek következtében a jen erősödésre van ítélve. A folyamat alaposan átrendezheti a globális tőkepiacot, az alapkezelők kénytelenek lesznek alkalmazkodni az erősödő távol-keleti devizához. A jen tavaly októberben 30 éves mélypontra süllyedt a dollárral szemben, azóta viszont 10 százalékot meghaladó mértékben erősödött.

Ueda Kazuo, a BoJ új kormányzója múlt pénteki nyilatkozatában ugyan még kiállt a gyenge jen politikája mellett, de jelezte: a kamatok emelkedése szükséges az infláció elleni harchoz.

Így csupán idő kérdése a japán monetáris politika nagy fordulata.

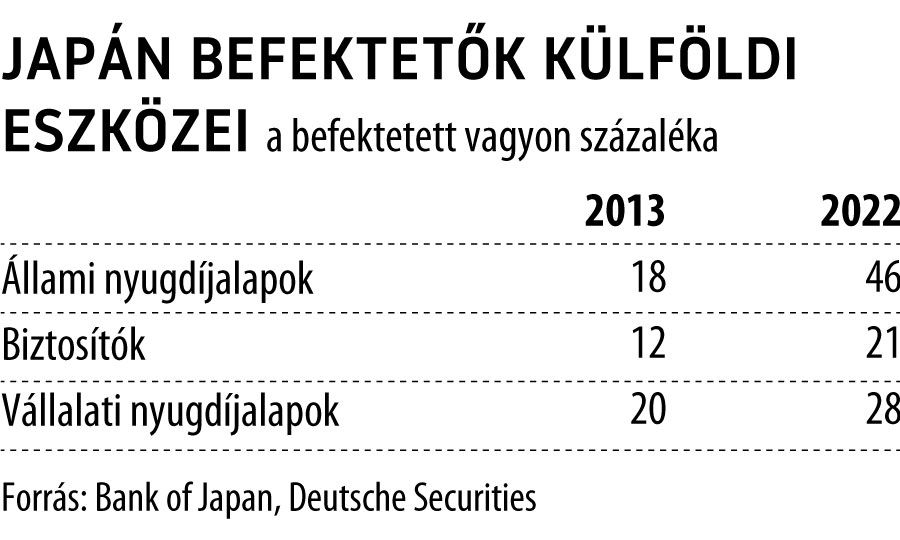

Ezzel párhuzamosan a nagy fordulat a kötvénypiacokon is csak idő kérdése, több ezer milliárd külföldön befektetett jen indul majd el hazafelé a vonzóbb hozamok reményében. A Deutsche Bank számításai szerint a japán biztosítók és nyugdíjalapok összesen 1,84 ezer milliárd dollár értékben tartanak külföldi eszközöket, többnyire állampapírokat. Összehasonlításképp: ez nagyobb, mint Dél-Korea GDP-je. Az amerikai államkötvények külföldi tulajdonosai közül a japán tulajdonban lévő állomány a legnagyobb.

„A monetáris politika normalizációja visszatekeri majd az órát a japán befektetőknél. Egy generáció alatt egyszer, ha megtörténik ilyen horderejű rezsimváltás”

– jegyzik meg a Deutsche Bank elemzői.

A Citi stratégái szerint mindennek eredményeképp a jen 125-ig erősödhet a dollárral szemben a jelenlegi 134 körüli szintekről első körben – aztán további izmosodás várható.

A fogyasztói kereslet várható élénkülésével párhuzamosan a figyelem ismét ráterelődhet a hosszú évekig figyelmen kívül hagyott japán részvénypiacra. A japán társadalom elöregedőben van, jelentős a munkaerőhiány, ami felhajtja a béreket, így támogatja a fogyasztást. Az erősödő jen javítja a háztartások vásárlóerejét – olcsóbb lesz az import. A tokiói tőzsde részvényindexe,

a Nikkei kosarába tartozó részvények átlagos P/E rátája mindössze 14,7, szemben az S&P-részvények 22,7-es mutatójával.

A nagyobb alapkezelők portfólióiban a japán részvények eddig többnyire alulsúlyozottak voltak, most itt az idő, hogy legalábbis semlegesre húzzák fel minősítésüket.

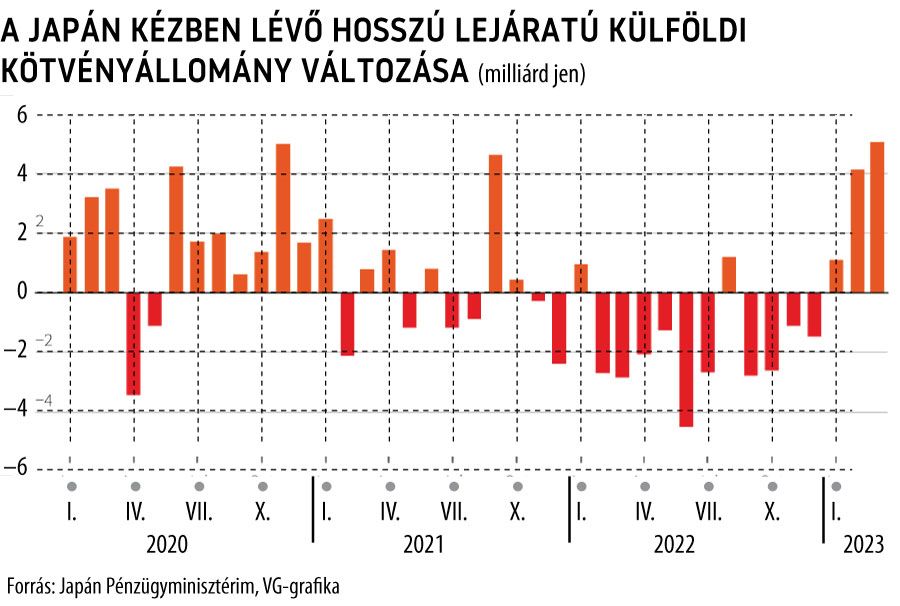

Robbanás várható a kötvénypiacon is: Deutsche Bank (DB) összegzése szerint japán kézben van

az ausztrál államkötvények 6, a francia államadósság több mint 4 százaléka. Amerikai papírokból ezer milliárd dollárnyi van japán kezekben.

A szigetország befektetői tavaly látványos mértékben szabadultak meg ezektől, a trend azonban az idei év elején – a monetáris rezsimváltásra spekulálva – megfordult. A DB várakozásai szerint ahogy a BoJ vált (felhagy államkötvény vásárlásaival, így azok hozama emelkedhet), ismét változhat a helyzet, nagyjából 600 milliárd dollár tőke áramolhat a kedvezőbb hozamú japán államkötvényekbe a külföldi papírokból.