Gazdasági visszaesés mellett is lehet részvényrali jövőre

Az év utolsó heteiben rendszerint már a következő év kilátásai felé tekingetnek a befektetők, az ideihez hasonló, rendkívüli kilengésekkel tarkított esztendő után pedig talán még fokozottabban keresik a kapaszkodókat a pénzüknek helyet kereső megtakarítók. Az elemzők és a brókerek is egymás után állnak elő előrejelzéseikkel, most éppen a Bank of America osztotta meg 2023-as forgatókönyvét.

Az amerikai nagybank szerint a recesszió és a hitelsokk miatt a jövő év első felében még érdemes csínján bánni a rizikósabb eszközökkel, és helyettük kötvényekből, különösen 30 éves amerikai állampapírból betárazni.

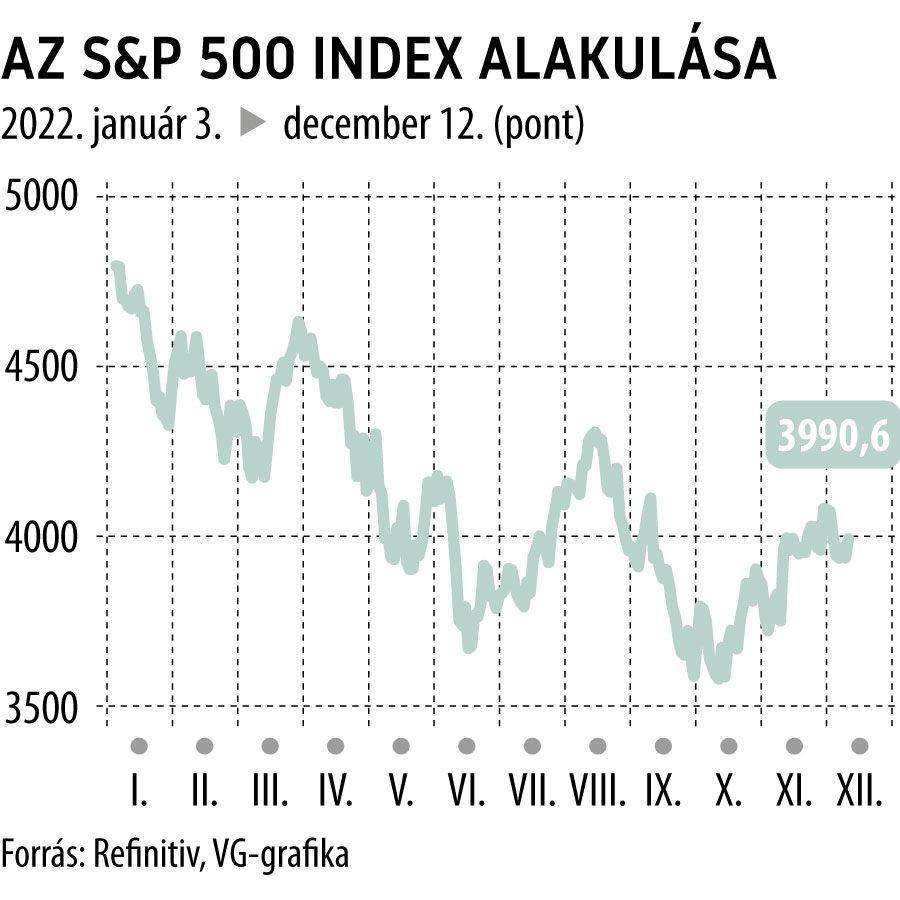

A kockázatvállalást az esztendő második felétől érdemes fokozni, arra alapozva, hogy az S&P 500 index jellemzően hat hónappal a recesszió előtt éri el a mélypontját. Az amerikai részvények 2023 elején még új mélységeket tesztelhetnek, a fellendülés pedig az év derekától kezdődhet meg.

Michael Hartnett vezető befektetési stratéga gyakran ismételt ajánlása szerint:

3600 pontos S&P 500-nál csipegess, 3300-nál harapj, 3000 pontnál pedig habzsolj!

A recesszió elkerülhetetlennek látszik a fejlett gazdaságokban. Az Egyesült Államokban erre a jövő év első felében kerülhet sor, kockázatot jelent, ha ez végül csak az év későbbi szakaszában később következik be. Európába viszont már a mostani télen visszaesés várható, ahonnan lassú helyreállás jöhet.

A fogyasztók számára jó hír, hogy a pénzintézet várakozásai szerint az árnyomás enyhülhet az új évben, a csökkenő inflációval párhuzamosan viszont a feszített tengerentúli munkaerőpiacon is fordulhat a széljárás. A munkanélküliségi ráta 2024 elején, 5,5 százalékon tetőzhet az Egyesült Államokban.

A kötvénypiacon mérséklődhet a volatilitás, az amerikai papírok a kétéves és a tízéves lejáraton is 3,25 százalékos hozamot kínálhatnak a következő év végén. Ebből a magas állampapírhozamok miatt idén szenvedő szektorrészvények profitálhatnak majd 2023-ban.

Ha a Fed kamatemelési ciklus lezárul, az a befektetésre ajánlott minőségű vállalati kötvényeknek is kedvezhet. A gyengébb növekedési kilátások és a magasabb kamatlábak miatt a vállalatvezetők az adósságcsökkentésre helyezik át a prioritásokat, megágyazva ezzel a jó minőségű vállalati papírok ralijának. Az eszközosztálytól 9 százalékos teljes hozamra számít a befektetési bank.

A kínai gazdasági újranyitás rázós lehet, az ázsiai államban a legtöbb pandémiás korlátozást 2023 második felére vezethetik csak ki, ezzel együtt a BofA a Wall Street konszenzusánál valamivel magasabb, 5,5 százalékos GDP-növekedést vár az országban. A kirívó hullámzásokkal tarkított idei év után a feltörekvő piacokon általában is erős hozamok várhatók.

Amint az infláció és a kamatlábak tetőznek az Egyesült államokban, és Kína újra kinyit, a feltörekvő piacok kilátásai is kedvezőbbé válnak

– húzta alá David Hauner, a nagybank feltörekvő piaci stratégája.

A BofA az árupiacokon is megtette tétjeit, szerintük az ipari fémek lendületet vehetnek, a réz árfolyama pedig akár 20 százalékot is ralizhat. A kulcspiacokon várható recesszió ellenszelet jelent ugyan ezeknek az árucikkeknek, a kínai újranyitás, a tetőző dollár és különösen a megújuló energiaforrásokba történő beruházások felgyorsulása bőven ellensúlyozhatja a negatív tényezőket.

Tartósan magasan maradhat az olajár is, az Oroszországgal szembeni szankciók, az alacsony olajkészletek és a kereslet gyengülése esetén a kitermelés csökkentésére nyitott OPEC együttesen magasan tartja az energiaárakat 2023-ban is. A Brent típusú nyersolaj hordónkénti átlagára jövőre 100 dollár lehet a nagybank szerint, az év második fél évben pedig 110 dollárnál tetőzhet.