Prémium Magyar Állampapír: mi a jobb, eladni 2025-ben vagy megtartani lejáratig?

A Prémium Magyar Állampapírok (PMÁP) az elmúlt időszakban nem véletlenül a hazai befektetők kedvenc befektetési eszközévé váltak, hiszen az infláció szintje feletti hozammal kecsegtettek egy olyan piaci környezetben, amikor az egyetlen biztos dolog a bizonytalanság volt – meg persze a két számjegyű infláció. Az aktuálisan értékesített sorozat kamatprémiumát ugyan időközben csökkentette az Államadósság Kezelő Központ (ÁKK), de a PMÁP népszerűségét még ez sem tudta megrendíteni.

Az inflációkövető kamatozás pedig minden elemzői várakozás szerint jövőre vaskos reálhozamot eredményez majd a befektetők számára. A lakossági PMÁP-állomány jelenleg 6443 milliárd forintra rúg, míg a második legnépszerűbb államkötvény, a MÁP Plusz csak 918 milliárd forintnyi befektetést tudhat magáénak.

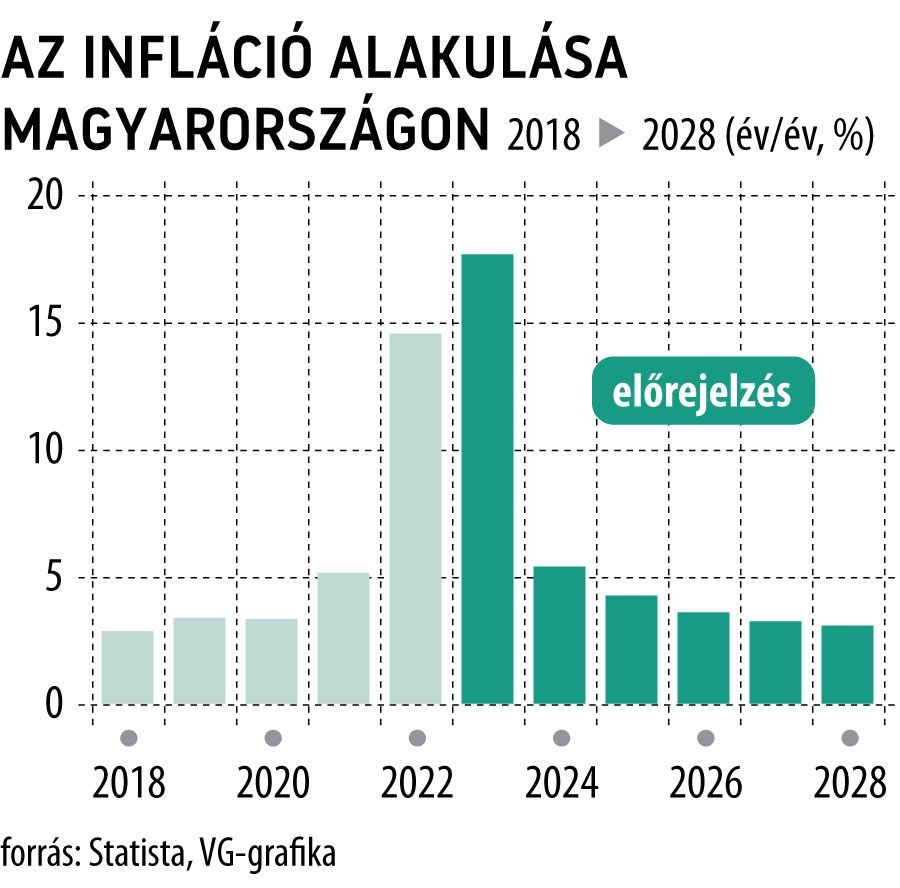

A PMÁP vásárlásától azonban egyre több lakossági befektető kezd el ódzkodni, látva a hazai inflációs pályával kapcsolatos kilátások alakulását: a prémiumpapír kamatszámítási módja ugyanis úgy épül fel, hogy abból jövőre a kötvényesek jelentős, messze az aktuális inflációs szint feletti hozamot tehetnek majd zsebre – hiszen az idei átlaginfláció, ami a papír kamatszámításának alapját képezi, 17,6–18,1 százalék közt lehet (ez az MNB frissített prognózisa). Tehát a most értékesített PMÁP-ok 2024-ben akár 18,35 százalék kamatot is hozhatnak.

Az aktuális pénzromlás jövőre már minden jel szerint egy számjegyű lesz, emiatt 2025-ben a PMÁP-befektetések hozama is sokat csökken, mivel a 2024-es átlaginfláció plusz az arra számított, jelenleg éppen 0,25 bázispontos kamatprémium szerény, egy számjegyű hozamot jelenthet majd csupán a befektetők számára – így eltűnik a PMÁP előnye például az ingatlanbefektetésekkel, részvényekkel szemben.

A befektetők félelme ennek kapcsán az, hogy ugyan a kibocsátó a hatályos kiírás szerint jelenleg még a névérték 99 százalékán bármikor visszavásárolja a kötvényeket (naponta jegyez visszavásárlási árfolyamot az ÁKK) – és még az aktuális kamatokat is kifizeti –, a romló hozamszint láttán a lakosság még lejárat előtt elkezdheti visszaváltani a PMÁP-jait. A félelmek szerint ezzel arra ösztökélve a kibocsátót, hogy az csökkentse a visszaváltási árfolyamot (amit bármikor megtehet), hogy elérje, ne kelljen visszafizessen több ezermilliárd forintot a lakosság felé egy szűk időtávon belül.

Egy adott kötvény kibocsátója azonban nem csupán a visszaváltás megnehezítésével, de bizonyos előnyök garantálásával is elérheti, hogy egy adott eszközt lejáratig tartsanak a befektetők. Ennek kapcsán megkerestük Kalapos Csabát, az SPB Befektetési Zrt. privátbanki igazgatóját, aki rámutatott: hazánkban sem idegenek ezek a megoldások, ugyanakkor elsősorban a versenyszféra alkalmazza őket, tehát a vállalati kötvényekre inkább jellemző az ösztönzők beépítése.

Az egyik lehetőség a kibocsátók számára, hogy a kötvény visszahívási, átváltási vagy kamatfizetési paramétereivel ösztönözhetik a befektetőket – mint történt ez az OTP által garantált Opus-kötvénynél, amely a 2006-os kibocsátása után 2018-ig OTP-részvényekre volt átváltoztatható

– fejtette ki Kalapos Csaba.

A szakértő rámutatott: az OTP akkori részvényárfolyama miatt ez a konverzió nem érte meg a befektetők számára, de a bankpapírok felfutásának esélye mindvégig benne volt a levegőben, ez pedig jelentős ösztönzést jelentett a kötvényesek számára, hogy minél tovább tartsák az Opus-kötvényeket.

A szakértő hozzátette: a kibocsátó ezt a kötvényt 2021-ben visszahívta, így a névérték alatt forgó papírt névértékén, a teljes kamatösszeg kifizetése mellett váltotta vissza, azonnali árfolyamnyereséget biztosítva ezzel a befektetőknek.

A másik út lehet az, hogy a kötvény visszaváltási vagy eladási lehetőségeit szigorítják a kibocsátók, tehát egy bizonyos ideig vagy nem lehet eladni, vagy csak magasabb költséggel tudja visszaváltani idő előtt a kötvényeit a befektető. Ilyenre volt már példa korábban a PMÁP-sorozatok esetében is

– vázolta fel Kalapos Csaba, hozzátéve, hogy ebben az esetben a kibocsátó egyszerűen kétszeresére növelte a visszaváltás költségét, hogy visszafogja az eladási ambíciókat.

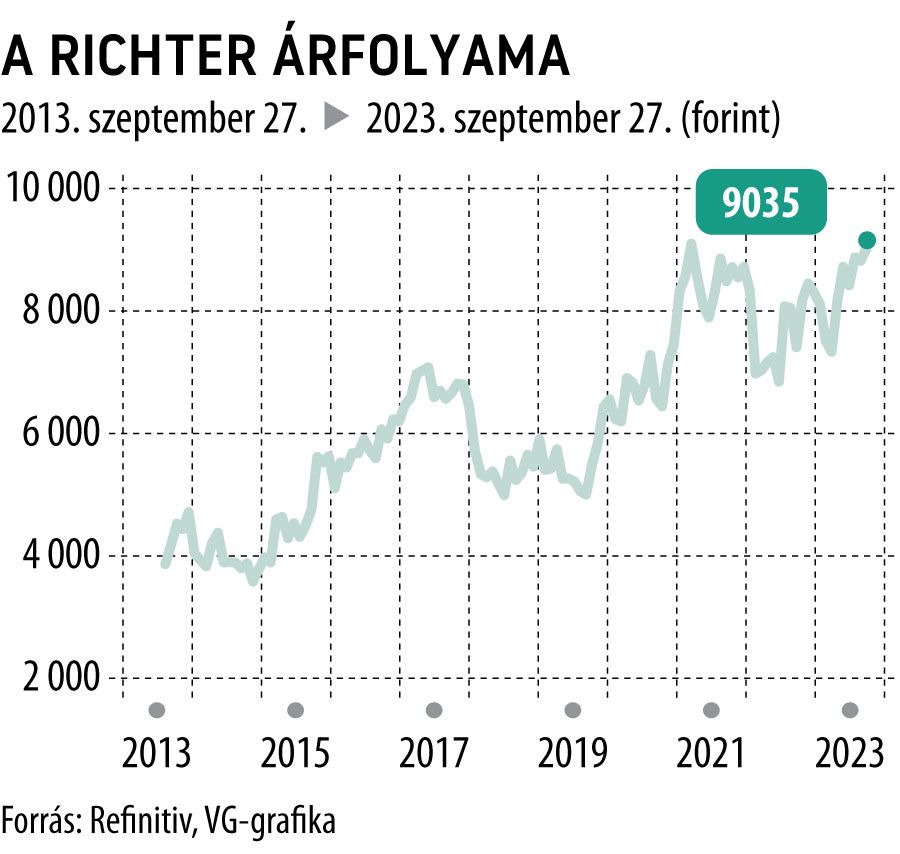

A kötvények lejáratig tartásra való ösztönzésének módjainak azonban szinte csak a kibocsátó képzelete szab határt: ezt támasztja alá az az adósságkonstrukció is, amit a Magyar Nemzeti Vagyonkezelő álmodott meg még 2013-ban, a Ticker-kódjuk alapján csak HUSTHO-ként emlegetett eurós kötvények esetében, melyekkel a befektetők jogot szereztek arra, hogy egy előre meghatározott árfolyamon és időszakban (a futamidő utolsó 6 hónapjában) papírjaikat Richter-részvényekre válthassák át.

Ez az eszköz a befektetők számára igazán kedvező konstrukciót jelentett, de egyes fedezeti alapok még két lépéssel továbbgondolták az ügyletet,

és szinte garantált profitot generáltak belőle

– ugyanis ahogy a papírok lejárata közelebb került, a garantált átváltási árfolyam és a valós kurzusállás közti különbözet egyre inkább a pozitív irányba tolódott el, de a részvényre váltás lehetősége még nem volt nyitott, ugyanis ezt csak a lejáratot megelőző fél évben tehették meg azok, akik bevásároltak az eszközből.

A fedezeti alapok ezért a célból, hogy ezen az előállt árfolyam-különbözeten még akkor is pénzt tudjanak csinálni, ha szűkülne a két árfolyam közti rés, elkezdték shortolni a Richter részvényeit: a logika az volt, hogy ha a kurzus csökken, a shortokon nyernek, ha viszont az emelkedik az átváltásig, akkor a shortokon ugyan buknak valamennyit, de a tetemes átváltáskori különbözeten még annál is nagyobbat nyernek.

Az érintett kötvénysorozat 2013-as kibocsátásakor a Richter árfolyama 4500 forint környékén mozgott, míg 2019-es lejáratakor 5500 forint felett járt a kurzus úgy, hogy közben 7000 forint felé is felnéztek a részvények – minden fronton jó vétellé téve ezt az eszközt a befektetők számára.

Más liga erősebb versenytársakkal: ezentúl tízéves időtávon érdemes értékelni, mit tud a Prémium Magyar ÁllampapírA PMÁP átalakulása rengeteg magyar befektetőt érint, az új sorozat futamideje tíz évre nő. Ilyen hosszú befektetési horizonton már érdemes összevetni a hozamokat a részvényekkel és az ingatlanárakkal. |