Más liga erősebb versenytársakkal: ezentúl tízéves időtávon érdemes értékelni, mit tud a Prémium Magyar Állampapír

Jelentős változások álltak be a hazai állampapírpiacon augusztus elsejével: a Prémium Magyar Állampapírt (PMÁP) ezek után csak tízéves futamidőre, az eddiginél alacsonyabb, 0,25 százalékos kamatprémiummal lehet megvásárolni, a kamatforduló pedig ezentúl január 20. lesz.

A PMÁP azonban ezentúl sem mondható alacsony kamatozású eszköznek, mivel kamatbázisa továbbra is megegyezik majd a megállapítás évét megelőző naptári évi átlagos fogyasztói árindex százalékos mértékével, csupán prémiuma zsugorodik.

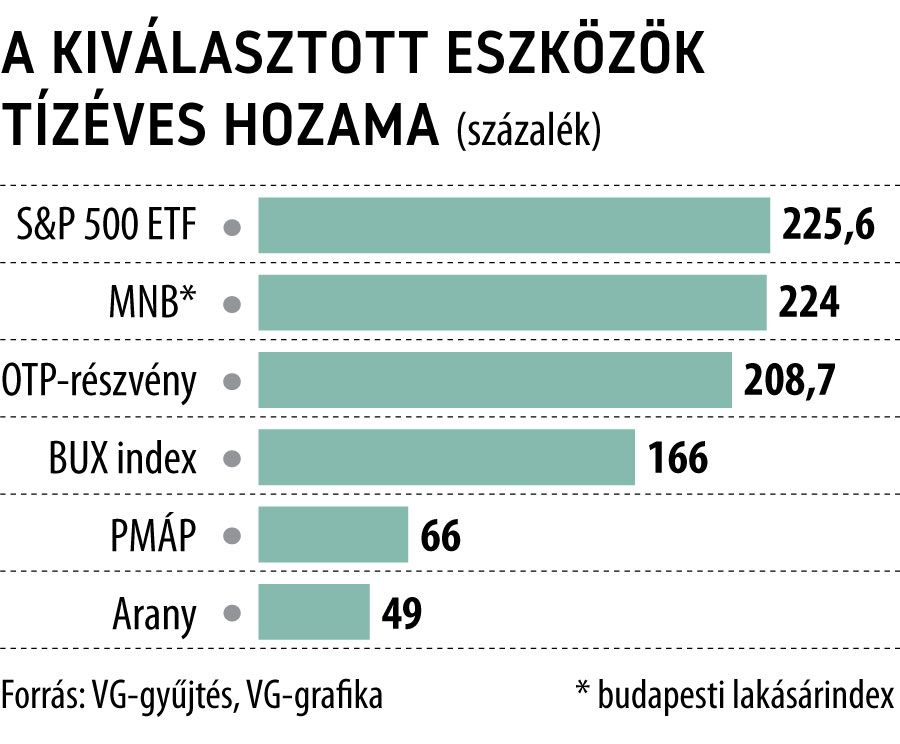

A hazai állampapír-befektetéseket nagyban érintő változás nyomán megvizsgáltuk, az elmúlt tíz év során hogyan alakultak a magyar befektetők körében ismert és népszerű eszközök hozamai, hogy megválaszolhassuk a kérdést: az S&P 500 indexe, a magyar állampapír, egy budapesti lakás, az OTP-részvényei, a BUX részvényei vagy éppenséggel maga az arany bizonyult a legjobb befektetésnek az elmúlt tíz évben.

A büdzsé mellett a kisbefektetőket is preferálja az új állampapírKeddtől vásárolhatják meg a lakossági befektetők az új, 2033-as lejáratú Prémium Magyar Állampapírokat (PMÁP), amelyekre évente egyszer, január 20-án fizet kamatot az Államadósság Kezelő Központ. |

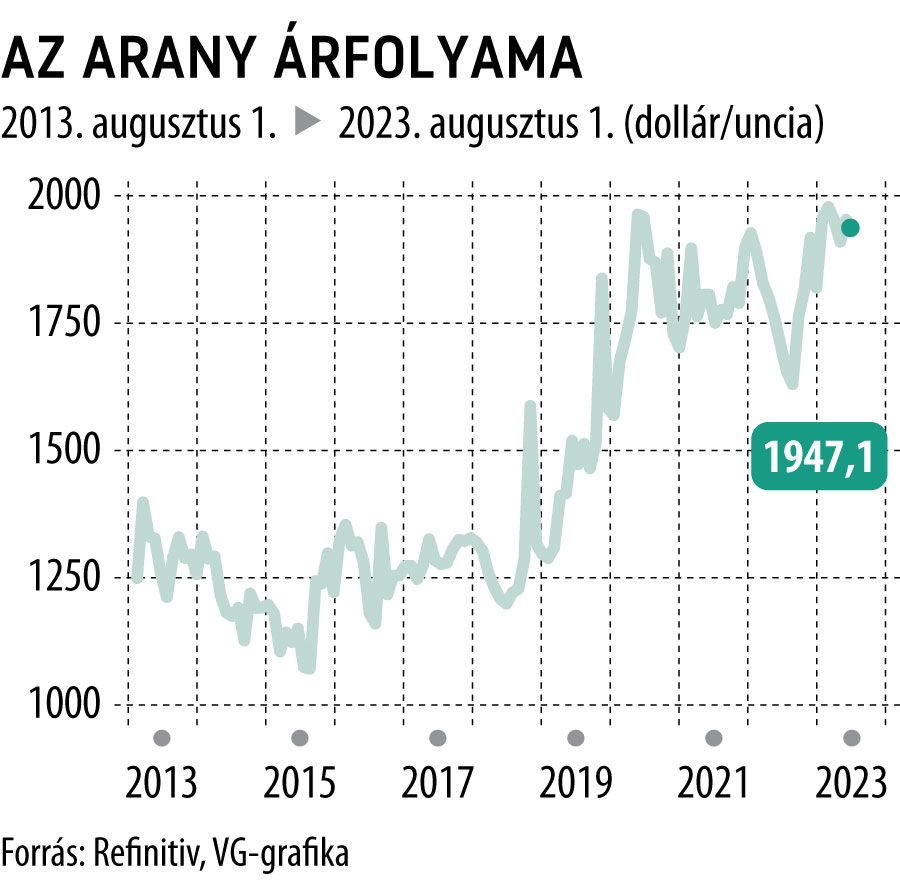

A listánk utolsó, hatodik helyére az arany fért fel : a nemesfém kurzusa ugyan 49 százalékot emelkedett 2013. augusztus elseje óta, ez a hozam közel 20 százalékponttal maradt el rangsorunk 5. helyezettjének teljesítményétől. Az arany 2019 elején indult igazán emelkedésnek, azt megelőzően, még az elméleti befektetésünk időpontjától számított ötéves távlatban is mínuszban jártak a nemesfém befektetői.

A ranglétra ötödik helyét a most átalakuló PMÁP kaparintotta meg. A prémium papír tízéves évesített átlaghozama 5,2 százalék, míg teljes megtérülése 66 százalék környékén állapodott meg. A viszonylag alacsony hozam különösen a mai kamatkörnyezetben hathat megdöbbentően:

a PMÁP éves kamata az elmúlt évtized folyamán rendre 3 százalék környékén alakult,

6,5 százalék fölé pedig csak egyszer, 2013-ban nézett fel, akkor 8 százalékig menetelt, s a különböző sorozatokban a kamatprémium is többször változott.

A képzeletbeli rangsor negyedik helyén a BUX indexet találjuk. Azok a befektetők, akik a magyar tőzsdeindex összetételét követve fektették be pénzüket, az osztalékhozammal is számolva 166 százalékos pluszba kerülhettek tíz év alatt, 100 százalékpontot verve ezzel az államkötvény-befektetőkre.

A dobogó alsó fokára a legnagyobb hazai pénzintézet részvényei értek fel. Az OTP részvényei – a vállalat osztalékhozamával is számolva – 208,7 százalékos megtérülést biztosítottak a befektetők számára az elmúlt tíz évben, már-már elérhető közelségbe kerülve ezzel a lista első helyezettjeihez.

A második legjobb befektetésnek a budapesti lakások bizonyultak,

pontosabban az MNB lakásárindexének budapesti ingatlanokra vetített megtérülése. A Magyar Nemzeti Bank által számított mutató 224 százalékkal került feljebb az elmúlt tíz év alatt.

Az elmúlt évek legjobb vétele azonban a világ legnagyobb gazdaságának részvénypiacán keresendő: az S&P 500 indexet a történelmi tanulságok szerint hosszú távon kifejezetten nehéz megverni, ezt bizonyította a VG összesítése is.

Az 500 legnagyobb amerikai vállalat papírjait követő, osztalékot is fizető ETF, az SPY rövidítéssel futó SPDR S&P 500 ETF Trust

225,6 százalékos pluszt generált a vizsgált időszak alatt,

tűhegynyivel nyomva le ezzel a fővárosi ingatlanbefektetéseket.