Október végén még jöhet egy all-in a Prémium Magyar Állampapírokba

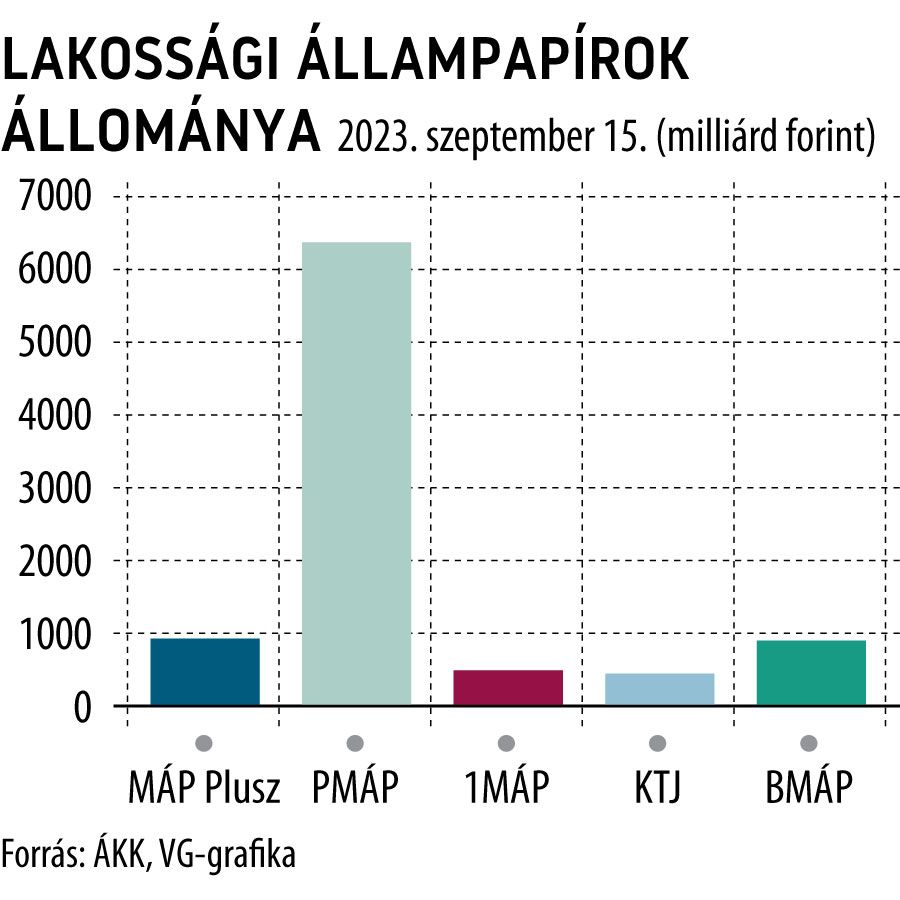

Izgalmasnak ígérkezik az október második fele az állampapírpiacokon, a lakossági állományokban akár egy nagyobb átrendeződés is jöhet. Ennek oka, hogy két népszerű kötvénynek is e hónapban változik az aktuális kamata, a bankközi kamatok és a diszkontkincstárjegy-aukciós hozamok alakulása alapján erősen lefelé. Ez tovább fokozhatja a lakossági kötvénymegtakarítások koncentrálódását a Prémium Magyar Állampapírokban PMÁP, hiszen ezek kamata nem csökken, hanem éppen hogy emelkedni fog 2024-ben.

Nem kevés pénz, 1234 milliárd forint pihen a bankközi kamatok alakulását lekövető 2027/B nevű állampapírban, a kötvénytulajdonosok magánszemélyek és intézmények. Ez jelenleg még vonzó, 15,02 százalékos éves kamatot fizet az október 22-én záruló három hónapra, utána viszont kénytelenek kevesebbel beérni a megtakarítók. A kamatfordulót követő negyedévben annyi lesz az éves kamatláb,

ahol majd október 18-án áll a három hónapos Bubor, ami jelenleg 12,13 százalék.

Október 21-én változik a szintén népszerű, de csak a lakosság részére elérhető Bónusz Magyar Állampapír jelenleg forgalmazott sorozatának – 2026/O – a kamata. A kötvény aktuális éves kamata most még 11,92 százalék, de itt is nagyobb leolvadás várható. Az új kamat a fordulónap előtti négy, három hónapos diszkontkincstárjegy-aukción kialakult átlaghozamokból és 1 százalékpont bónuszból adódik össze. A jövő keddi aukció hozama még számít, ha nagy elmozdulás nem történik, akkor végül 8,9 százalékos lehet a 2026/O éves kamata a következő 90 napos időszakban,

vagyis drasztikus, 300 bázispontos kamatcsökkenés várható.

Ezzel újabb kötvény kamata válik egy számjegyűvé, és mivel a B jelű sorozat is egyre kevesebbet hoz, logikusnak tűnik a feltételezés, hogy átrendeződés jön azután, hogy a fenti két kötvény kibocsátója kifizeti a még magasabb ráta alapján járó kamatokat a következő hetekben (mind a Bónusz Magyar Állampapír, mind a B-s sorozat évente négy alkalommal fizet kamatot).

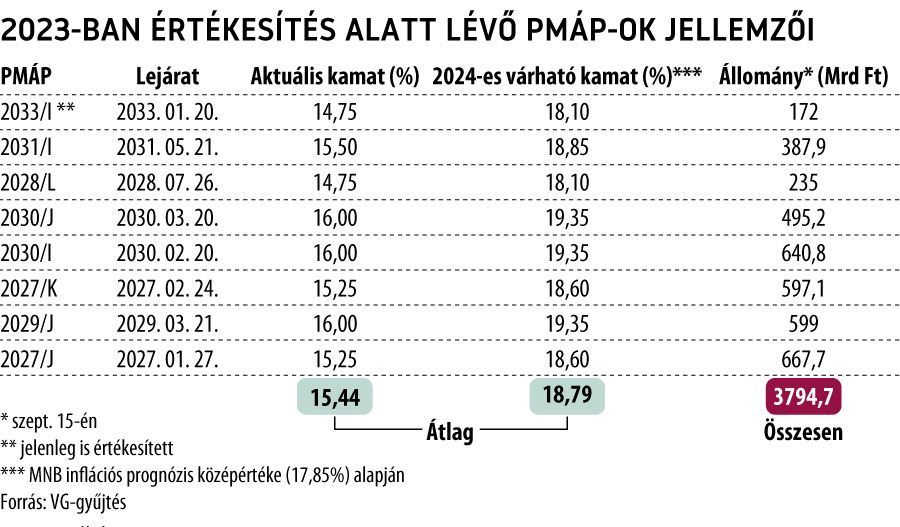

A lefele tartó kamatkörnyezet ellenére maradt egy menedék, amelynek jövőre a trenddel szemben emelkedik a kamata: ez a Prémium Magyar Állampapír (PMÁP), köszönhetően a 2023-ban rekorder magyar inflációnak. A Magyar Nemzeti Bank legfrissebb inflációs jelentése 17,6–18,1 százalék közti éves rátát jelez előre 2023-ra, aminek 17,85 százalék a középértéke, ezt kaphatják meg 2024-re a PMÁP-befektetők, kiegészítve a kamatprémiummal. (A KSH egy tizedesjeggyel állapítja meg a fogyasztói árindex alakulását, így a PMÁP-tulajdonosoknak is így érdemes kalkulálniuk, hogy megtudják, egészen pontosan mennyit hoz a befektetésük 2024-ben.)

Összesen nyolc olyan PMÁP-sorozat van, amelyet 2023-ban még meg lehetett venni, de jelenleg forgalmazás alatt már csak egy áll, a többinek év közben zárták le az értékesítését. Ezeknek a kötvényeknek jövőre 18,1–19,35 százalék közé nőhet a kamata, attól is függően, hogy mennyi a kamatprémium: 0,25, 0,75, 1,00 vagy 1,5 százalékpont. Bármelyiket is kapja a befektető, az akkori inflációs rátához képest ezeken már bőven reálkamatot realizálhat.

A kérdés az, hogy valóban megéri-e átvariálni a kötvényportfóliókat, vagyis kiszállni a Bónuszból és a B sorozatból, és PMÁP-ba fektetni.

Tuli Péter, a Hold Alapkezelő intézményi üzletágvezetője szerint a B-s, a Buborhoz kötött, változó kamatozású papírok tartása továbbra is vonzó. Bár a Bubor-jegyzések szintje jön lefelé a kamatvárakozásokkal együtt, ám még mindig feljebb van, mint például az egyéves diszkontkincstárjegy hozama, ami 8,2–8,5 százalék – mondta a Világgazdaságnak. Hozzátéve, a PMÁP hozama az elkövetkezendő körülbelül másfél évben jóval vonzóbb, utána viszont erősen csökkenhet az inflációs pályával együtt, és nem érdemes elfelejteni, hogy több mint 9 éves futamidejű papírról van szó.

Elcsépeltnek hangozhat, de itt is a diverzifikáció a kulcs a lejáratok és papírok között. Továbbra is vonzó alternatíva lehet egy rövid kötvénybefektetési alap is annak, aki rövid befektetési időhorizonttal rendelkezik

– mondta Tuli Péter.

Valóban sok magyar lakossági befektetőben felmerült az a kérdés, hogy érdemes-e a jelenleg tartott 2027/B és 2029/B változó kamatozással rendelkező állampapírokat lecserélni, ha a magyar jegybank folytatja az irányadó kamatláb – amely mostanra megegyezik az alapkamat mértékével – csökkentését – mondta a Világgazdaságnak Láng András, az SPB Befektetési Zrt. privátbankára.

A B-s sorozatjelű állampapírok ugyanis a bankközi kamatlábhoz, vagy rövid nevén a Buborhoz vannak kötve, amely szoros összefüggésben áll az irányadó kamattal. A kötvények kamatozása negyedévente, a kamatforduló napját 3 munkanappal megelőző, háromhavi Bubor mértékére változik. A következő kamatforduló a 2027/B-nél október 22-én, míg a 2029/B kamatfordulója november 22-én esedékes.

Aki nem csak a PMÁP-ra figyelt, 30-40 százalékot kereshetett magyar állampapírokkalHihetetlen népszerűek a Prémium Magyar Állampapírok, de az elmúlt nyolc-kilenc hónapban a hagyományos magyar állampapír-befektetések sokkal többet hoztak a konyhára, a hosszabb lejáratú kötvényekkel kevesebb mint egy év alatt 30-40 százalékot lehetett keresni. |

„A fordulónap eltolódása miatt adódik a kérdés, hogy lehetséges-e a piaci időzítés, vagyis abba az állampapírba fektetni, amelynek a kamatfordulója későbbi időpontra esik a magasabb kamat minél hosszabb ideig való megtartása érdekében. A piaci mechanizmusok miatt a kamatforduló időzítéséből származó extra hozamot nem lehetséges elérni, hiszen a kötvények árfolyama azonnal kiigazítja ezeket” – magyarázta a VG-nek Láng András.

A szakértő a PMÁP-kilátásokról úgy vélekedik, hogy az elérhető, 2033 januárban lejáró sorozat kamata jövőre meghaladhatja a 18 százalékot, de

hosszú távon az infláció csökkenésével a kötvény kamattartalma is csökkenni fog, ami a közel tízéves lejárat miatt kevésbé lesz vonzó. Amennyiben a befektetők lejáratig tartják ezt az állampapírt, úgy az éves átlagos kamat csupán 6 százalék körülinek fog megfelelni az inflációs várakozások alapján . Hasonló lejárat mellett pedig jelenleg euróban és dollárban is elérhető ekkora éves átlagos hozam a külföldi piacokon.

Prémium Magyar Állampapír: mi a jobb, eladni 2025-ben vagy megtartani lejáratig?A Prémium Magyar Állampapír a befektetők nagy kedvencévé vált, mely jövőre még vaskos reálhozamot, 2025-re azonban már csak visszafogott profitot ígér, ez pedig visszaváltási hullámot indíthat el. A kibocsátó ugyan erre válaszul megteheti, hogy felemeli a visszavásárlás költségét, de a szakértő szerint sokkal jobb, ha inkább motiválja a kötvényeseket arra, hogy lejáratig tartsák a papírokat. |