Nagybevásárlást tartanak Európában a fedezeti alapok, drágállják az amerikai részvényeket

A Morgan Stanley adatai szerint a fedezeti alapok idén európai részvényeket halmoztak fel portfólióikban, miközben csökkentették az észak-amerikai kitettségüket. Folyamatos a vita arról, hogy mennyire drágák az amerikai részvények, de az biztos, hogy az európaiak olcsóbbak.

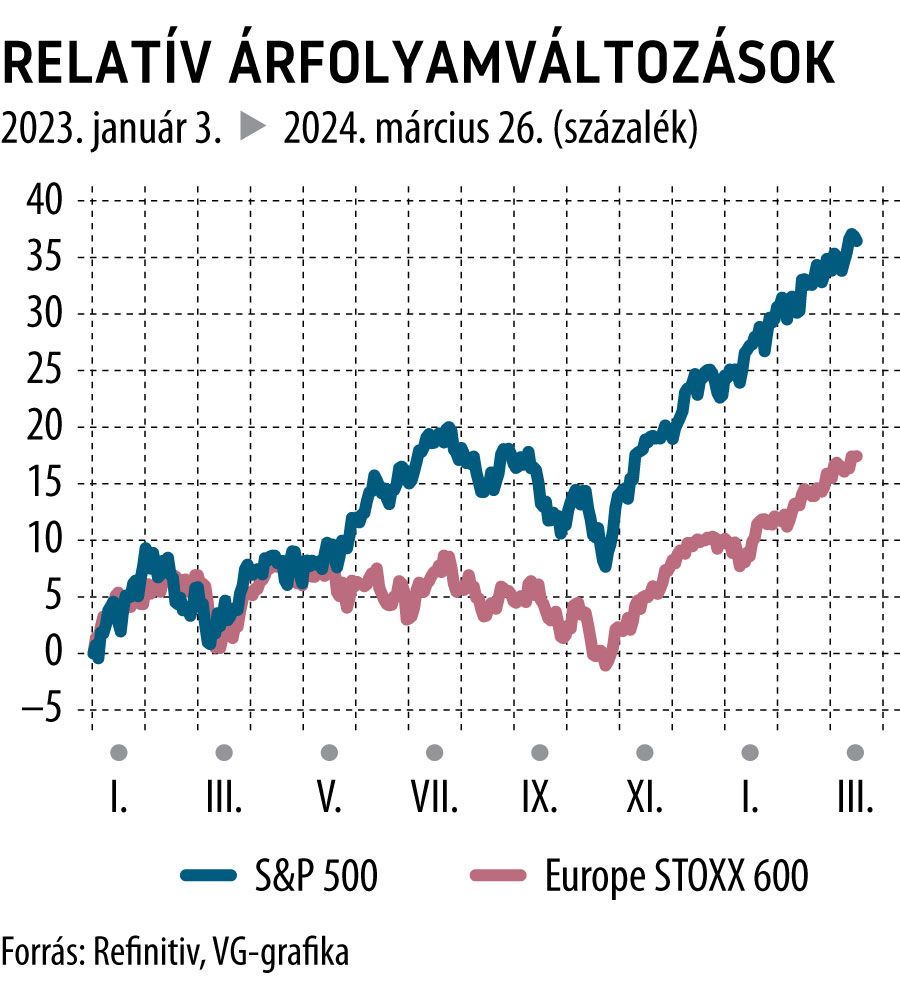

Az európai részvénypiac árfolyam-alakulását követő STOXX 600 index az idén 6,5 százalékkal emelkedett, elmaradva amerikai S&P-500 9,6 százalékos menetelésétől. Tavaly az amerikai benchmark index 24 százalékos száguldást könyvelhetett el, ami a duplája volt a STOXX teljesítményének.

A BofA Securities kimutatása szerint az S&P 500 index 21-szeres jövőbeni nyereséget áraz, míg az európai szektortársakkal csupán 14-szeres nyereséggel kereskednek. A fedezeti alapok

a kereskedési napok közel 70 százalékában vásároltak uniós részvényeket az Euro STOXX 600 január közepén kezdődött ralija óta

– írta elemzésében a Morgan Stanley. A vásárlásokat követően a fedezeti alapok portfóliójának Európával szembeni kitettsége a 2023. végi 17 százalék alatti értékről nagyjából 19 százalékra emelkedett. A befektetési bank szerint a befektetők többnyire határidős long pozíciókat vettek fel az öreg kontinensen, vagyis

arra fogadnak, hogy az európai papírok árfolyama drágul a jövőben.

A befektetők által leginkább kedvelt szektorok: az informatikai szolgáltatások, az ipari konglomerátumok, a félvezetőgyártás, az elektromos berendezések, valamint az egészségügyi eszközök és szolgáltatások.

Sok piaci szereplő úgy véli, hogy az amerikai részvények túl nagy prémiummal forognak a globális részvénypiac többi szereplőjéhez képest. Michael Wilson, a Morgan Stanley részvénystratégája a Reutersnek nyilatkozva úgy vélte, hogy az amerikai részvények további előnye az idei és jövő évi eredménykilátásoktól függ.

Úgy gondoljuk, hogy ez a rali leginkább a lazább pénzügyi feltételek és a csökkenő tőkeköltségek miatt alakult ki, a Fed tavaly év végi fordulatának eredményeként.

A BofA Securities stratégái viszont úgy látják, hogy az amerikai részvények nem feltétlenül drágák az európai társaikhoz képest. A felár nagy része – írják jegyzetükben – az S&P 500 összetételével függ össze, amelyben nagyobb súllyal van jelen az AI-lázban égő technológiai szektor.

Szerintük az amerikai keresetek alacsonyabb volatilitása (vagyis a stabilabb belső, lakossági fogyasztás) szintén magyarázza a részvények magasabb szorzóit, valamint a két régió gazdasági kilátásait. A Goldman Sachs portfólióstratégiai csapata viszont úgy véli,

Európának van még tere felzárkózni az Egyesült Államokhoz (a részvények értékeltségében), mivel a kettő közötti különbség historikusan nézve a legnagyobb

– áll a jegyzetben.