Megfagytak a devizapiacok - Trump törheti fel a jeget

Olyan fagyosak a devizapiacok, hogy a kereskedők és a befektetők már az óvatoskodó jegybankárokban sem bíznak igazán, pedig a kamatcsökkentési hullám megtörné a jeget. Csak győzzék kivárni. Újabban sokan Donald Trumptól várják a megváltást, a republikánus elnökjelölt ugyanis importvámokat és extra adókat emleget. Ám az elnökjelöltek egyelőre fej-fej mellett haladnak a kampányban. Csak annyi bizonyos, hogy a tetszhalott devizapiac volatilitási mutatói egyre mélyebbre zuhannak.

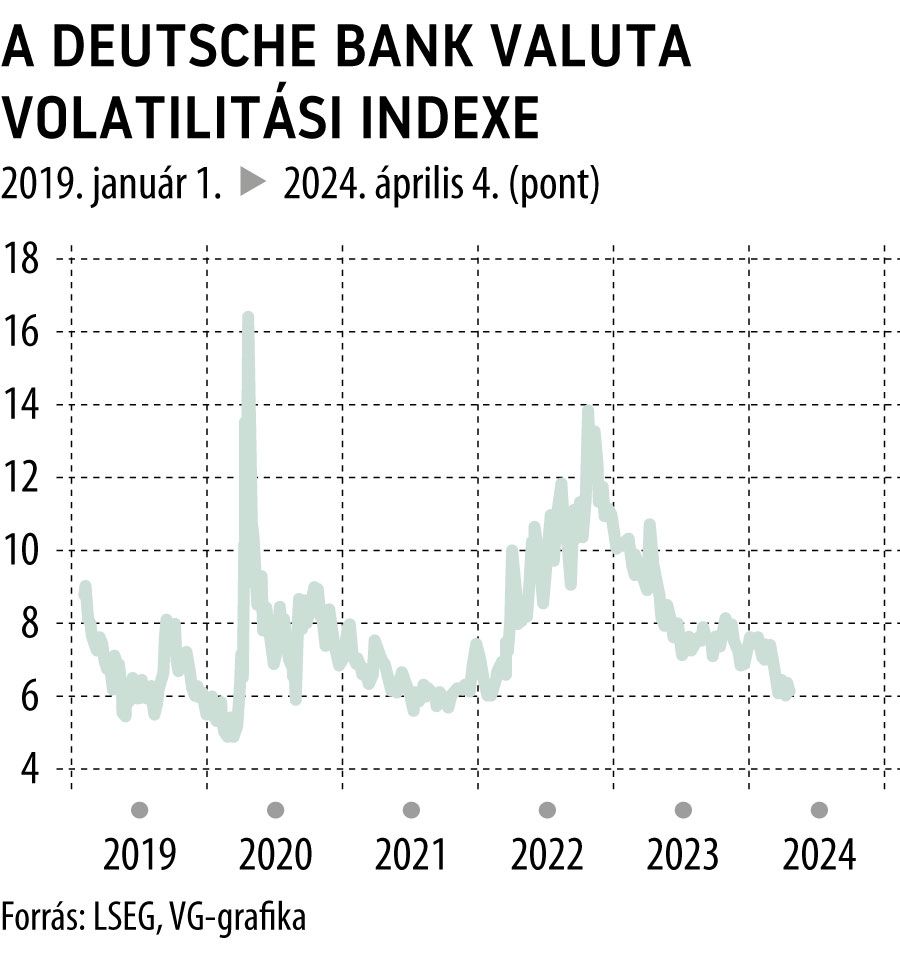

A Deutsche Bank valutavolatilitási indexe (CVIX) az elmúlt két év legalacsonyabb szintjén rekedt, egészen közel a világjárvány ellőttihez. Bár a fejlett gazdaságok közül elsőként a svájci jegybankárok vágtak kamatot, eddig nem akadt követőjük. Nagyban folyik a találgatás, hogy az amerikai Federal Reserve, az Európai Központi Bank vagy a Bank of England lép-e előbb, s melyik jegybank szánja el magát a legnagyobb csökkentésre. A Fed elnöke még szerdán is csak annyit mondott egy kaliforniai konferencián, hogy továbbra is sanszos az idei kamatvágás. Elemzők azt várják, hogy az EKB lép előbb, s nagyobbat is vág, mint a Fed.

Nem véletlenül kerültek terítékre a látványos szólamokkal kampányoló Donald Trump ötletei. Ami annál is érdekesebb, mert elemzők szerint a Biden-adminisztráció is a protekcionizmus felé halad.

A vámok és az extra adók azt jelentik, hogy a dollár erősödhet

– mondta Themos Fiotakis, a Barclays devizastratégiai vezetője, hozzátéve, hogy az euró és a kínai jüan valószínűleg szenvedni fog. A Barclays úgy véli, hogy a dollár 3 százalékot is erősödhet a várható vámemelések miatt, ha Trump nyeri az elnökválasztást. Emellett Biden és Trump szoros küzdelme növelheti a volatilitást a napi 7500 milliárd dolláros globális devizapiacon, melyet a következő hónapokban stimulálhatnak a novemberi választásokat megelőző rendszeres közvélemény-kutatások.

Míg Oliver Brennan, a BNP Paribas devizapiaci volatilitási stratégája arra emlékeztetett, hogy Trump 2016-os győzelme után zuhant a mexikói peso, a lengyel zloty és a kínai jüan, ezért ezeken a piacokon idén is a szokásosnál nagyobb fogadásokra lehet számítani.

Jelenleg nem érdemes euró-fonttal kereskedni – mondta Yusuke Miyairi, a Nomura stratégája. A devizapár volatilitása 2006 óta a legalacsonyabb szintre zuhant.

Néha a kamatdöntés sem segít. A japán jegybankárok 17 év után kamatot emeltek, s a világon utolsóként számolták fel a negatív kamatot, ám ez sem hatotta meg a piacot, mert a befektetők hamar rájöttek, hogy a japán hitelfelvételi költségek nulla közelében maradnak. Vagyis egyelőre, mi sem változott.

A piaci szereplőket azért most sem kell félteni. Ahogy azt Guillaume Rigeade, a Carmignac fix hozamú részlegének társvezetője megjegyezte:

Amikor a volatilitás alacsony, különösen vonzók a carry trade stratégiák.

Mert a kamatok továbbra is magasak. És a carry trade ügylet esetében a bankbetét és a bankhitel párosa a „kályha” mint kiindulópont. Ahogy a betétes kamatra tarthat igényt, a kölcsönvevő pedig kamattal is tartozik, úgy a gyakran csak FX-ként (Forex, Foreign Exchange) emlegetett devizapiacon is kamatot fizetünk és kamatot kapunk, amennyiben pozíciót nyitunk egy devizapárra. A pozitív kamatkülönbözet pedig fagyos piacon is nyereség.