A katások kettős nyugdíjkockázata 2022-ben tovább súlyosbodik

A kisadózó vállalkozás 2022-ben is a főállású kisadózó után havi 50 ezer forint, a főállásúnak nem minősülő kisadózó után havi 25 ezer forint tételes adót fizet. A kisadózó vállalkozás választhatja, hogy a főállású kisadózó után magasabb összegű – minden megkezdett naptári hónapra 75 ezer forint – tételes adót fizet. Ha a kisadózó vállalkozás magasabb összegű tételes adót kíván fizetni, akkor erről nyilatkozhat a kata választásának bejelentésekor és a bejelentést követően is.

A kata azért vált annyira népszerűvé, mert a kisadózók évi 12 millió forintig mentesülnek a vállalkozói személyi jövedelemadó és a vállalkozói osztalékalap utáni adó vagy átalányadó, a társasági adó, a személyi jövedelemadó és a járulékok (például a bejelentett kisadózónak fizetett béren kívüli juttatások utáni közterhek), valamint a szociális hozzájárulási adó megállapítása, bevallása és megfizetése alól. Két megszorítás azonban érvényesül a katások tekintetében is: egyrészt ha a kisadózó vállalkozás a naptári év minden hónapjára köteles a tételes adót megfizetni, akkor a vállalkozás naptári évi bevételének a 12 millió forintot meghaladó része után 40 százalékos mértékű adót kell fizetnie, másrészt ha a kifizető – amely nem kapcsolt vállalkozása a kisadózó vállalkozásnak – juttat ugyanannak a kisadózó vállalkozásnak az év elejétől összesítve 3 millió forintot meghaladó összegű bevételt, akkor a 3 millió forintot meghaladó juttatás után 40 százalékos mértékű adót kell fizetnie.

A főállású kisadózó e jogállás időtartama alatt biztosítottnak minősül, ennek következtében a társadalombiztosítás ellátásaira (egészségbiztosítási és nyugdíjbiztosítási ellátásokra) és a foglalkoztatás elősegítéséről és a munkanélküliek ellátásáról szóló törvényben meghatározott valamennyi ellátásra (így álláskeresési járadékra, nyugdíj előtti álláskeresési segélyre) jogosultságot szerezhet, miközben ezen ellátások számításának alapját a kisadózó vállalkozások tételes adójáról szóló törvény határozza meg.

A nyugellátás megállapítása szempontjából elkülönül a nyugdíjjogosultsághoz figyelembe vehető szolgálati idő számításának és a nyugellátás összegének kiszámításához figyelembe vehető szolgálati idő számításának módja.

A nyugdíjjogosultsághoz figyelembe vehető szolgálati idő megállapításánál a főállású kisadózói jogviszony teljes időtartamát figyelembe kell venni. Ez a rendelkezés különösen fontos a nők kedvezményes nyugdíját igényelni kívánó főállású kisadózó hölgyek számára, hiszen a katás időtartamuk teljes egészében beszámít a kedvezményes nyugdíjra jogosító időbe (ennek kell legalább 40 évnek lennie), azon belül is a keresőtevékenységgel járó biztosítási jogviszonyban töltött idővel szerzett szolgálati időbe (ennek kell legalább 32 évnek lennie).

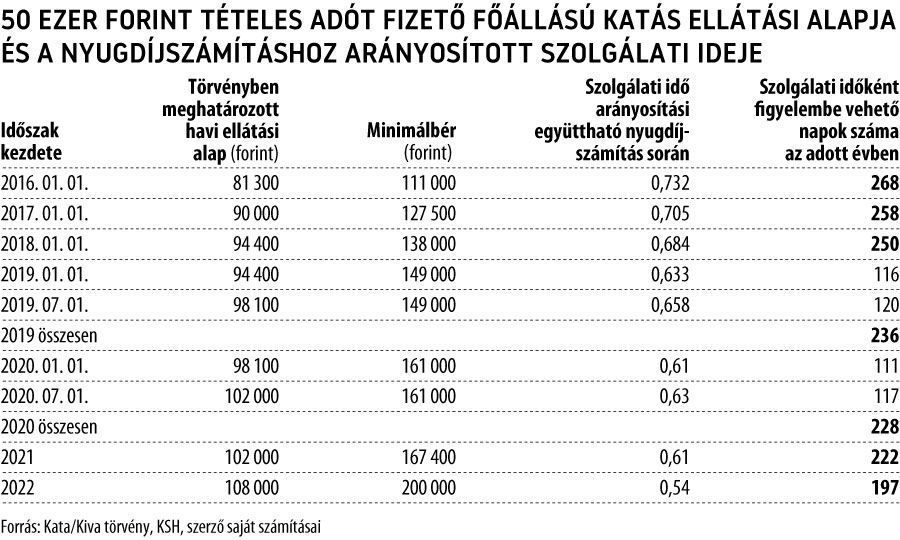

Ezzel szemben abban az esetben, ha a főállású kisadózónak a törvényben meghatározott ellátási alapja a mindenkori minimálbérnél kevesebb, a biztosítási időnek csak az arányos időtartamát veszik figyelembe szolgálati időként a nyugdíj összegének kiszámítása során. Erről a társadalombiztosítási nyugellátásról szóló törvény rendelkezik, amely szerint ha a biztosítottnak a biztosítási kötelezettséggel járó jogviszonya keretében elért nyugdíjjárulék-alapot képező jövedelme a minimálbérnél kevesebb, akkor a nyugdíjszámítás során a biztosítási időnek csak az arányos időtartama vehető szolgálati időként figyelembe. Ebben az esetben a szolgálati idő és a biztosítási idő aránya azonos a nyugdíjjárulék alapját képező jövedelem és a mindenkori minimálbér arányával. Ezt a rendelkezést a főállású kisadózó biztosítási idejének szolgálati időként történő figyelembevétele során is alkalmazni kell.

Az 50 ezer forint tételes adót fizető katás vállalkozókat emiatt 2022-ben is tovább súlyosbodó kettős veszedelem fenyegeti a nyugdíjuk tekintetében. 2022. január 1-től ez a kettős veszedelem már a 75 ezer forint emelt összegű tételes adót fizető főállású katás vállalkozókat is utolérte.

Az egyik veszedelem az, hogy a kisadózó vállalkozások tételes adója körébe tartozók nyugdíjszámítás során figyelembe vehető szolgálati ideje rövidebb lesz, és e rövidebb (arányosított) szolgálati idő alapján kell majd megállapítani azt a nyugdíjszorzót, amellyel a számított nettó életpálya-átlagkeresetüket meg kell szorozni a nyugdíj összegének meghatározásához.

A másik veszedelem az, hogy e számított nettó átlagkeresetet is radikálisan csökkenti a katás időszakban beszámítható kereset (az ellátási alap) nagyon alacsony összege.

Ha a főállású kisadózó 50 ezer forint tételes adót fizet, akkor a nyugellátásra jogosító szolgálati idejét az ellátási alap (2022-ben 108 000 forint) és a mindenkor érvényes minimálbér (2022-ben 200 000 forint) arányában kell meghatározni, vagyis 2022-ben egy katás nap csak 0,54 napnyi szolgálati időnek számít a majdani nyugdíjszámítás szempontjából. Ha 2022-ben egész évben katás valaki, akkor 365 nap helyett csak 197 nap olyan szolgálati időt szerez, amely a nyugdíjszámítás során majd beszámítható lesz.

A katások helyzete az előző néhány évhez képest is tovább romlott e tekintetben, mert 2016-ban még 267 napnyi, 2017-ben 257 napnyi, 2018-ban 250 napnyi, 2019-ben 236 napnyi, 2020-ban 228 napnyi, 2021-ben 218 napnyi szolgálati időt szerezhettek.

A számításnál ráadásul figyelmen kívül kell hagyni annak az időszaknak a naptári napjait, amelyeken a biztosítás szünetelt vagy a biztosítottnak nem volt nyugdíjjárulék-köteles keresete, jövedelme.

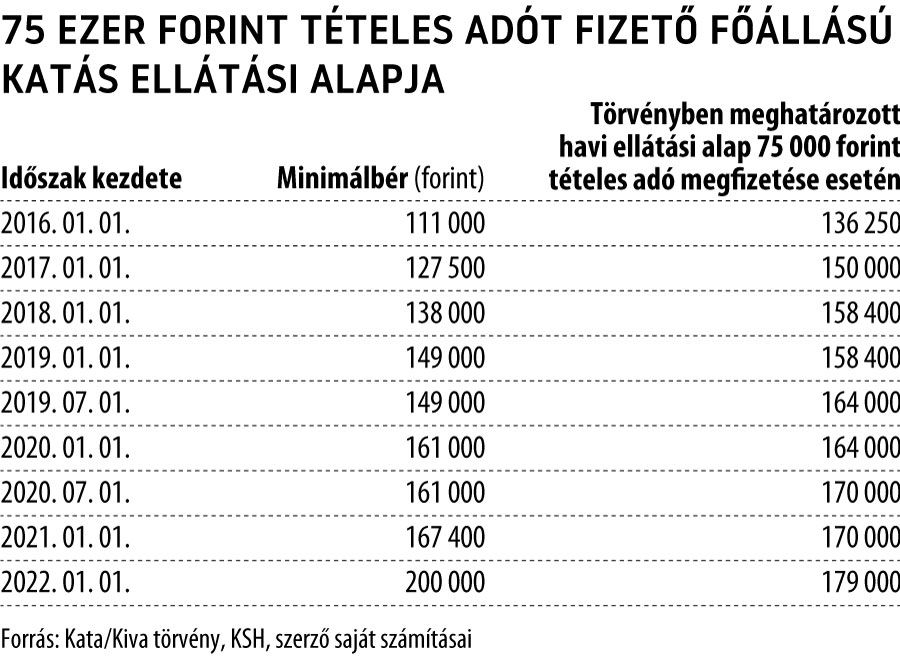

Ha a katás vállalkozó 75 ezer forint tételes adót fizet, akkor a nyugdíjjárulék alapját képező, a kata-törvényben meghatározott ellátási alap (179 000 forint) 2022-ben először csökkent a minimálbér (200 000 forint) összege alá, így az arányos szolgálati időre vonatkozó rendelkezést már az emelt összegű tételes adó fizetése esetén is alkalmazni kell. Az arányosítási tényező 179 000/200 000 = 0,895, vagyis 2022-ben 365 nap csak 327 napot ér majd a nyugdíjszámítás során.

A főállásúnak nem minősülő – havi 25 ezer forint tételes adót fizető – katás vállalkozó tb-szempontból egyáltalán nem biztosított, így e jogviszonyában szolgálati időt sem szerez.

A nyugdíjszámítás alapképlete szerint a nyugdíjigénylő egész élete során szerzett elismert szolgálati idő egész években kifejezett hosszától függő nyugdíjszorzóval meg kell szorozni az 1988. január 1-jét követően a nyugdíjba vonulás napjáig szerzett, nyugdíjjárulék-köteles bruttó keresetekből és jövedelmekből számított nettó havi átlagkereset összegét.

Vagyis az öregségi nyugdíj összege alapvetően két tényezőtől függ: az elismert szolgálati időtől, amelynek egész években meghatározott hosszától függ a százalékos mértékű nyugdíjszorzó, és a számított havi nettó „életpálya”- (azaz az 1988. január 1. és a nyugdíjmegállapítás napja közötti időszakban szerzett nyugdíjjárulék-köteles keresetekből számított) átlagkereset összegétől. A katás vállalkozók esetében mindkét tényezőt súlyosan rontja a kisadózói minőség.

Emiatt a közel 450 ezer kisadózó számára a nyugdíjcélú öngondoskodás 2022-ben még inkább elkerülhetetlennek látszik, mint a korábbi években.