Bajban van Európa legnagyobb gazdasága, a német vállalatok 15 százaléka szenved

A vállalati hitelpiac befektetői szerint korántsem csak átmeneti a német gazdaság gyengélkedése. A rossz kilátások már meglátszanak a vállalati kötvények és hitelek árazásában is.

A gazdasági stagnálás, az ingatlanpiaci gondok és az Európában legmagasabb vállalati csődhányad miatt a kötvénytulajdonosok magasabb vállalati kamatfelárat követelnek a német cégektől az eurózóna többi tagállamában. A beruházási kereslet visszaesett, ami azzal a kockázattal jár, hogy

a növekedés hosszabb távon akadályokba ütközik; a cégek a túlélésért küzdenek, nem tudnak a jövőre gondolni.

Az utóbbi időszakban pedig egyre nagyobb aggodalomra ad okot, hogy egyes hitelezők ki vannak téve az ingatag amerikai vállalati ingatlanpiacnak.

Németország valóban bajban van. Az összes nagy feldolgozóipari gazdaság lassul, de Németországban ezt a magasabb energiaköltségek is súlyosbítják. Az autóipar komoly kihívásokkal küzd a Kínából érkező konkurencia miatt

– mondta Brian Mangwiro, a Barings alapkezelője.

A múlt hónapban a davosi Világgazdasági Fórumon a vezetők körében a Németországgal kapcsolatos hangulat korántsem volt derűlátó. Az volt a véleményük, hogy

Európa legnagyobb gazdasága elvesztette a stabilitásra alapuló hírnevét,

küzdelmes időszak elé néz, mivel a technológia fejlődésével a gépektől kezdve az autókig minden területen – beleértve az elektromos járműveket is – fokozódik a verseny.

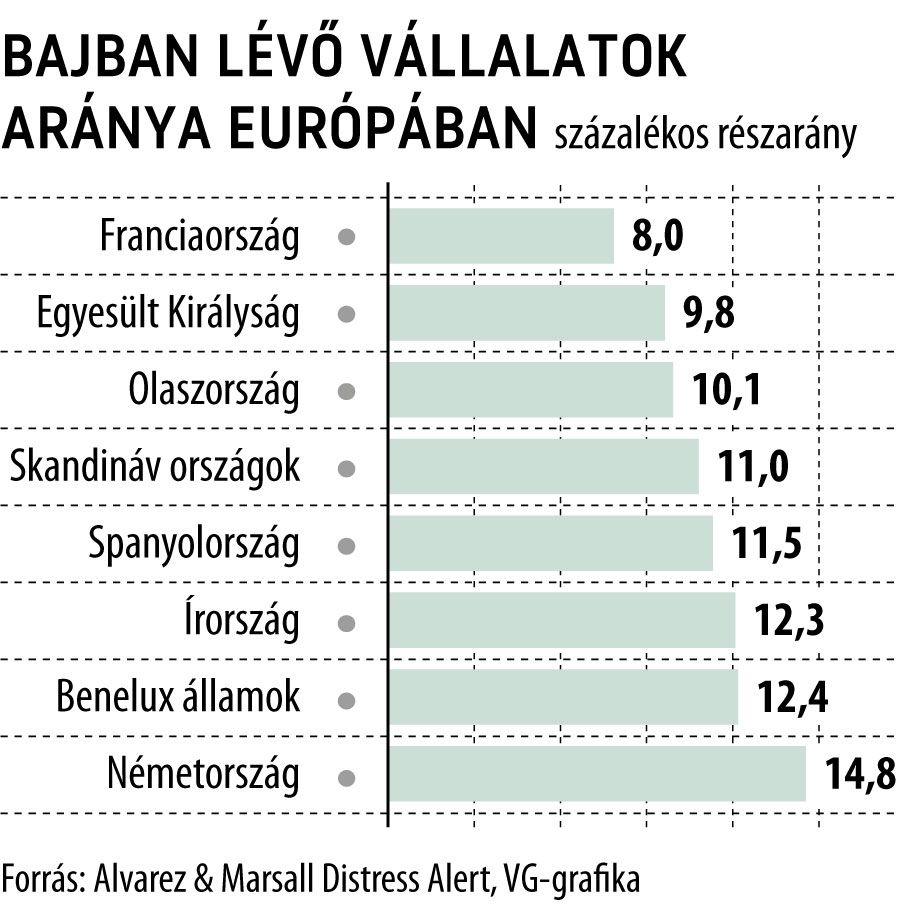

A német vállalatok által felvett hitelek, illetve az általuk kibocsátott kötvények közül a múlt hónapban több mint 13,6 milliárd dollárnyi került bajba, ami a tizenháromszorosa az olaszországi szintnek – derül ki a Bloomberg News által összeállított adatokból. Az Alvarez & Marsal tanácsadó cég jelentése szerint ez szélesebb körű problémára utal: Németországban a vállalatok mintegy 15 százaléka van bajban, ami a legmagasabb arány Európában.

A problémák más ágazatokra is átterjednek az ingatlanügyeken, az építőiparon és a kiskereskedelmen túl, amelyeket az infláció és az emelkedő hitelköltségek sújtottak

– mondta Christian Ebner, a pénzügyi szerkezetátalakítási tanácsadó csoport ügyvezető igazgatója. „A feldolgozóipar kezd érintetté válni”, az autóipar „továbbra is problémás gyerek marad” – tette hozzá.

Belpolitikai válság

A nyomott hangulathoz hozzájárul a politikai válság is. A koalíció szétesőben, a jövő bizonytalan. Christian Sewing, a Deutsche Bank AG vezérigazgatója szerint a radikális AfD párt megerősödése miatti aggodalom hozzájárul a befektetések csökkenéséhez. Christian Lindner pénzügyminiszter a héten hasonlóan nyilatkozott.

„Az AfD kockázatot jelent” – mondta Lindner. „Ez egy olyan párt, amely megkérdőjelezi országunk alapvető konszenzusát, nevezetesen az európai integrációt.” Lindner keserű megjegyzése érthető, pártja, a szabad demokraták (FDP) népszerűsége meredeken zuhan, félő, hogy ismét kiesnek a parlamentből, ahogy erre már 2013-ban is volt példa.

Fotó: dpa Picture-Alliance via AFP

A problémák nagyságát jól szemlélteti, hogy

a magán kockázatitőke-társaságok egyre nagyobb számban köröznek a német feldolgozóipar gerincét adó családi vállalkozások felett.

Ezek a cégek általában igyekeznek olcsón felvásárolni a bajban lévő vállalkozásokat, majd szétszedve-átalakítva őket, drágábban kiszállni belőlük.

Megjelentek a keselyűk

Az iparban tapasztalható recesszió azt jelenti, hogy „lehetőség van olyan vállalatok megvásárlására, amelyek túlságosan eladósodottak, és tőkére van szükségük” – mondta Victor Kholsa, a Strategic Value Partners alapítója és befektetési igazgatója. A szektorba tartozó nagyágyúk – például az Ares Management vagy a Blackstone – sorra nyitják irodáikat Frankfurtban, és keresik a lehetőségeket. A helyzetet a tőzsdén is igyekeznek kihasználni az árfolyamok zuhanására (short) szakosodott cégek,

összesen 5,7 milliárd dollárnyi short pozíció gyűlt össze a piacon.

A legnagyobb tétet a Qube Research & Technologies Ltd. tartja, amely többek között a Deutsche Bank, a Volkswagen és a Vonovia részvényeit shortolja nagy tételben.

A Vonovia shortolása a német ingatlanpiaccal kapcsolatos aggodalmakra utal. Az ingatlanokat bérbe adó Adler Groupot továbbra is a felszámolás veszélye fenyegeti, Rene Benko osztrák mágnás cége, a Signa, amely nagy mennyiségű német ingatlant birtokolt, tavaly év végén fizetésképtelenséget jelentett. Az EKB kamatemelései nyomán a lakásárak máris közel 11 százalékkal zuhantak a 2022-es csúcshoz képest. A Jefferies befektetési bank elemzői átlagosan 40 százalékos értékcsökkenést prognosztizálnak a csúcshoz képest az irodapiacon.

Banki vészjelzések

A Bundesbank tavaly novemberben arra figyelmeztetett, hogy 2023 elején a „banki könyv jelenértéke” 15 takarékpénztár és 37 hitelszövetkezet esetében negatív, hozzátéve, hogy ezek különösen érzékenynek tűnnek a kamatlábak emelkedésével szemben. Azóta az EKB irányadó kamata 2 százalékponttal emelkedett. (A banki könyv a bank mérlegében szereplő olyan eszközök megnevezése, amelyeket várhatóan lejáratig tartanak, és amelyek általában lakossági és vállalati ügyfeleknek nyújtott ügyfélhitelekből és betétekből állnak.)

Sok vállalat és ingatlan-bérbeadó a túlélésre játszik,

abban bíznak, hogy az EKB várható kamatcsökkentési ciklusa elviselhetőbbé teszi az adósságterheket, és növeli az ügyletek számát. A piac arra számít, hogy az EKB az idén 25 bázisponttal kezdi meg a kamatvágási periódust.