EKB: öt kínzó kérdés a csütörtöki kamatdöntő ülés előtt

A piac arra számít, hogy az Európai Központi Bank (EKB) júniusban szinte biztosan megkezdi kamatcsökkentési ciklusát. Az intézmény csütörtöki ülésétől azt várják, hogy igazolja várakozásaikat.

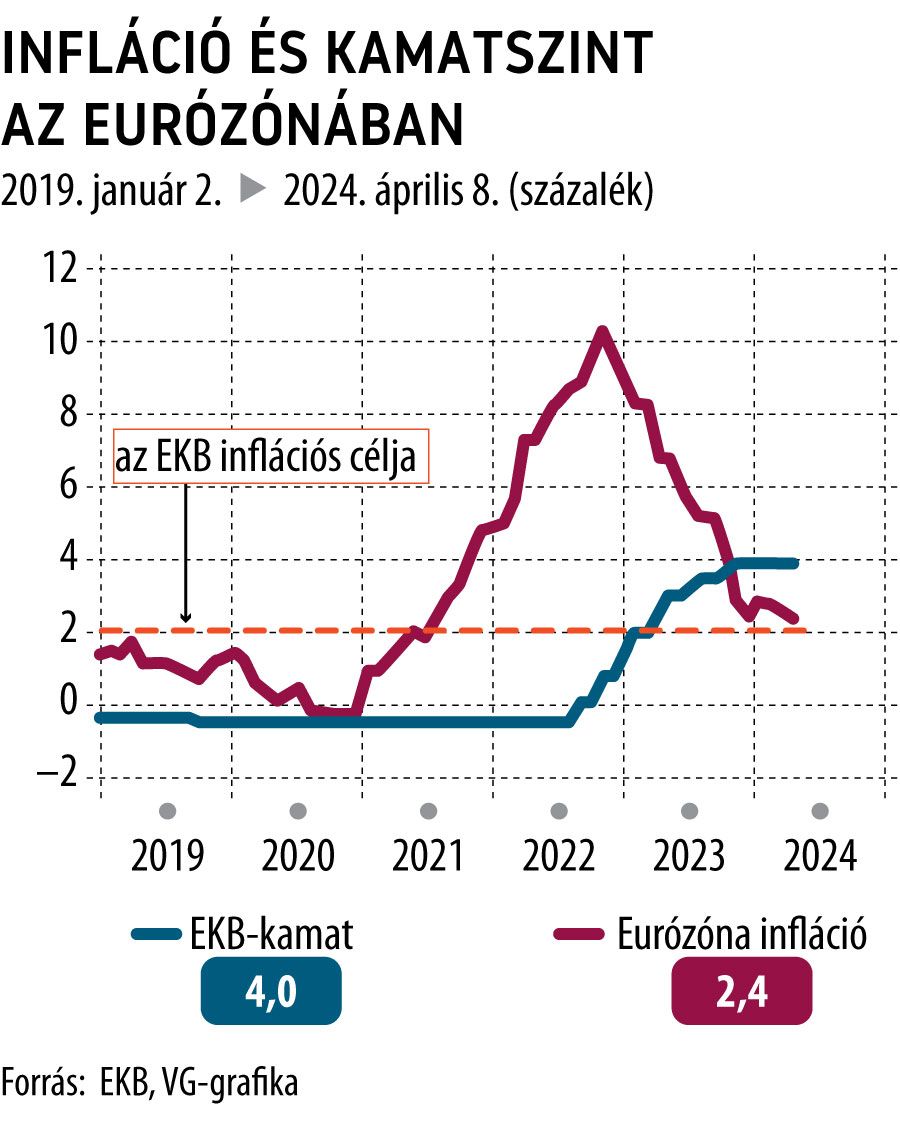

Az euróövezeti infláció márciusban még közelebb került – 2,4 százalékos értékkel – az EKB 2 százalékos célsávjához. Ez elvben lehetővé tenné, hogy az európai jegybank az amerikai Fedet megelőzve megkezdje enyhítési ciklusát.

A piacok annak megerősítését várják, hogy júniusban jön a csökkentés

– mondta a Reutersnek Guy Miller, a Zurich Insurance Group vezető piaci stratégája.

Az öt legfontosabb tényező a jegybanki kamatdöntéssel kapcsolatban a következő.

1. Eldöntött tény a júniusi vágás?

Egy jegybanknál persze semmit nem lehet biztosra venni, de esetünkben meglehetősen valószínű a júniusi kamatcsökkentés. Számos EKB-vezető jelezte már, hogy egyetért a dátummal. Még egy olyan monetáris politikai héja (a szigorú kamatpolitika elkötelezett híve), mint Klaas Knot holland jegybankelnök is azt mondta, hogy júniusra írta be a dátumot, s

még a vezető héjának tekintett osztrák Robert Holzmann is azt nyilatkozta, hogy nem lenne ellenére a dolog.

Frederik Ducrozet, a Pictet Wealth Management makrogazdasági elemzési vezetője szerint az EKB azt szeretné, ha az adatok nagyjából összhangban lennének a várakozásaival ahhoz, hogy csökkentést hajtson végre. Vele szemben a Fed hangsúlyozta, hogy javulást vár a makrogazdasági adatokban. A közgazdász szerint

még ha van is némi felfelé mutató meglepetés egy-egy mutatóban, nem hiszem, hogy ez megakadályozná őket a csökkentésben.

Az egyik potenciális aggodalomra okot adó tényező továbbra is a szolgáltatások inflációja, amely hónapok óta 4 százalék. Ennek hátterében a viszonylag gyors bérnövekedés áll.

2. Mit mond a héten az EKB?

Valószínűleg azt, hogy közeleg a kamatcsökkentés időpontja. A nagy kérdés az, hogy expliciten megemlítik-e a júniust. Ha az EKB az óvatos kommunikációt választja, akkor mondhatja, azt, hogy az adatok a megfelelő irányba mozdulnak a csökkentéshez, vagy jelezheti, hogy a lépés a június előtt látott adatoktól függ.

A múlt héten közzétett adatok szerint az infláció váratlanul 2,4 százalékra csökkent márciusban. Ez bizakodásra ad okot, mint ahogy az is, hogy a jegybank márciusban csökkentette inflációs előrejelzését. Carsten Brzeski, az ING globális makrogazdasági vezetője szerint csütörtökön

„szinte előre bejelenthetik a kamatcsökkentést”.

Az EKB kommunikációjában árgus szemekkel figyelik azt is, hogy a közleményben vagy az ülést követő sajtótájékoztatón elhangzik-e bármi arról, hogy milyen ütemű lesz a monetáris lazítás.

3. Milyen béradatok lennének megfelelők az EKB-nak?

Röviden megfogalmazva: lassulók. Kicsit bővebben: a bértárgyalások alapján kialakult bérnövekedés az elmúlt év negyedik negyedében 4,47 százalékra mérséklődött éves szinten az előző negyedéves 4,69 százalékos rekordról.

Az EKB a béreket emelte ki legnagyobb akadályként a kamatcsökkentési ciklus megkezdése előtt. Az első negyedéves béradatokat májusban publikálják, így ez a legfőbb oka annak, hogy az EKB csütörtökön minden valószínűség szerint kivár.

Úgy gondolom, hogy az első júniusi kamatcsökkentésre akkor is sor kerül, ha a bérek csak mérsékelt javulást mutatnak

– mondta Reinhard Cluse, a UBS európai vezető közgazdásza.

4. Megváltoztathatja-e az EKB álláspontját, ha a Fed a vártnál tovább tartja magasan kamatait?

Valószínűleg nem. Az eurózóna gazdasága sokkal gyengébben muzsikál, mint az amerikai, így az EKB ebben az értelemben rá van kényszerítve arra, hogy élénkítse a gazdaságot még akkor is, ha a Fed nem vág júniusban. A nagyobb kérdés az, hogy mi van akkor, ha a Fed az első lazítási lépés után sokkal kevesebbet vág, mint amennyit a befektetők várnak.

A tőkepiacok már csak nagyon óvatosan árazzák a Fed döntéshozói által előre jelzett három amerikai kamatcsökkentést, sőt, egyes elemzők megkérdőjelezik, hogy egyáltalán lesz-e amerikai kamatcsökkentés idén.

Az ING álláspontja szerint ez utóbbi esetben az EKB is kénytelen lesz beérni két kamatvágással a várt három helyett.

5. Mennyire kell félni az elszabaduló olajáraktól?

Egyelőre nincs nagy baj. A geopolitikai feszültségek és a nagyobb keresletre vonatkozó várakozások öt hónapos csúcsra, 90 dollár fölé emelték a Brent típusú nyersolaj árát. Ez jócskán az EKB 2024-re szóló 79 dolláros hordónkénti előrejelzése felett van. Ugyanakkor a jelenlegi ármozgások az ukrajnai orosz inváziót követően tapasztaltakhoz képest viszonylag szerények, és az ebből eredő inflációs fellendülés is csak átmeneti lehet – mondta Salomon Fiedler, a Berenberg közgazdásza.

Ezek nem befolyásolhatják túlságosan az EKB kamatpályáját, ráadásul a földgáz ára, amely 2022-ben 10 százalék fölé nyomta az inflációt, az év eleje óta csökkent

– tette hozzá.