Szakadnak az árfolyamok a globális kötvénypiacokon, egyelőre nem látni a végét

A világ legnagyobb kötvénypiacai újabb hullámvölgybe kerültek, ahogy egyre világosabbá válik, hogy a nagy jegybankok a vártnál hosszabb ideig tartják magasan irányadó kamataikat.

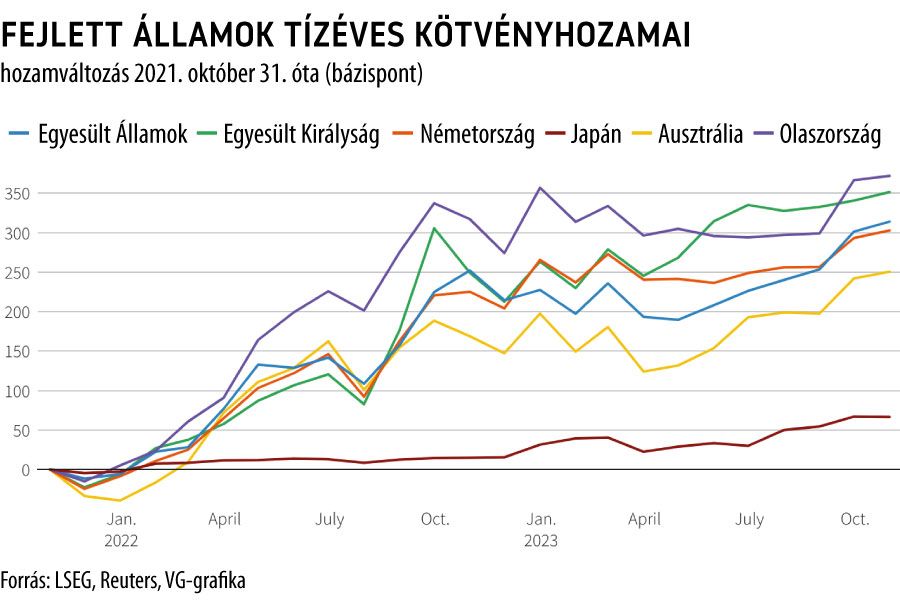

A globális pénzügyi rendszer központjának számító amerikai államkötvény piacon a 10 éves kötvényhozamok 16 éves csúcsra szöktek. Németországban a hozamok a 2011-es euróövezeti adósságválság óta a legmagasabb szintre emelkedtek. Még Japánban is, ahol a hivatalos kamatlábak még mindig 0% alatt vannak, a kötvényhozamok a 2013 óta nem látott szintre emelkedtek.

Mivel a kormányzatok hitelfelvételi költségei – az államkötvények hozama – a jelzálogkamatoktól kezdve a vállalati hitelkamatokig szinte mindent befolyásolnak a tőkepiacokon, bőven van ok az aggodalomra.

Mi áll a hozamemelkedés hátterében?

A piacok egyre inkább számolnak azzal, hogy a kamatlábak magasan maradnak. Mivel az élelmiszer- és energiaárak nélkül számított infláció emelkedett, az amerikai gazdaság pedig ellenállóbb a vártnál a Fed kamatemelési ciklusával szemben, a jegybankok kénytelenek magasan tartani irányadó rátáikat. A piacok most azt árazzák, hogy a Fed a jelenlegi 5,25-5,50 százalékról csak 4,7 százalékra csökkenti a kamatokat, szemben az augusztus végén várt 4,3 százalékkal.

Ez tovább növeli a költségvetési kilátásokkal kapcsolatos aggodalmakat, miután a Fitch augusztusban leminősítette az Egyesült Államok besorolását a magas hiányra hivatkozva. A nagymértékben eladósodott Olaszország például a múlt héten megemelte hiánycélját. A magasabb költségvetési hiányt finanszírozni kell, így megemelkednek a kötvénykibocsátások. Ráadásul a jegybankok is igyekeznek megszabadulni a náluk felhalmozódott kötvényállománytól, így a kínálati oldal hirtelen jelentősen felduzzadt. Ennek az a következménye, hogy az új kibocsátásoknál a vevők több kompenzációt, futamidő-prémiumot követelnek. Mindennek tetejébe sok befektető korábbi kamatcsökkentésre számított, vagyis a kötvényhozamok esésére játszott. Ők különösen érzékenyek az ellenkező irányú mozgásokra.

Milyen súlyos lehet az eladási hullám?

Az amerikai makrogazdasági adatok továbbra is azt mutatják, hogy a gazdaság ellenáll a Fed monetáris szigorának. Hétfőn kedvező hírek láttak napvilágot a feldolgozóipari hangulatáról, ami felhajtott a kötvényhozamokat. Elemzők szerint a 10 éves amerikai kötvény már csak egy ugrásra van az 5 százalékos lélektani határnak számító hozamszinttől, jelenleg 4,7 százalék körüli a hozama.

Simán benne van a pakliban egy 5,5 százalékos hozamszint is.

A Deutsche Bank adatai szerint a 10 éves amerikai kincstárjegyek hozama 2007 óta először emelkedett a 230 éves átlaghozam közelébe. (Ha egy kötvény árfolyama csökken, akkora hozama emelkedik.) A német 10 éves hozam 2,9 százalékos szintje hamarosan elérheti a 3 százalékot, ez egy újabb mérföldkő, figyelembe véve, hogy 2022 elején a hozamok még negatívak voltak. A 10 éves papír hozama 2007 óta először célozza az 5 százalékot, kereskedők szerint simán benne van a pakliban az 5,5 százalék is. Az idén globálisan a kötvények árfolyama 3,5 százalékkal csökkent. Az ICE-Bofa MOVE index, amely az állampapírok árfolyamának volatilitását méri május óta a legmagasabb szinten áll.

A kötvényhozamok meghatározzák a kormányok finanszírozási költségeit, így minél tovább maradnak magasan, annál inkább beépülnek az országok által fizetett kamatköltségekbe. Ez viszont rossz hír, mert a kormányzati finanszírozási szükségletek továbbra is magasak. Európában a lassuló gazdaságok jelentősen korlátozzák majd, hogy a kormányok költségvetési támogatásainak lehetőségeit - kénytelenek lesznek meghúzni a nadrágszíjat. Ugyanakkor

a magasabb hozamszintek jól jönnek a jegybankároknak, a piac emeli a hitelfelvételi költségeket, így a központi bankok munkájának egy részét elvégzi.

A Goldman Sachs által összeállított index szerint az USA-ban a pénzügyi kondíciók egy éve a legszigorúbbak – dolgozik a kötvénypiac.

Mit jelent mindez a globális piacokra nézve?

A hatások széles körűek. A hozamok emelkedése megalapozta a globális államkötvénypiac immár harmadik egymást követő évi veszteségét. A fordulatra játszó befektetők alaposan pórul jártak. A hozamemelkedés egy másik hatása, hogy

elszívja a tőkét a részvénypiacokról, hiszen emelkedik a kockázatmentesen elérhető hozam.

Az S&P 500 index a júliusban elért több mint egyéves csúcshoz képest 7,5 százalékkal csökkent. A részvénypiacokon a figyelem ismét a bankok felé fordulhat, hiszen ezek általában nagy államkötvény portfóliókkal rendelkeznek. Jelen esetben ez tetemes nem realilzált veszteséget jelent – a márciusban robbant bankválság óta a befektetők különösen érzékenyek az ilyesféle tényezőkre. A magasabb amerikai hozamok egyre erősebb dollárt is jelentenek – lévén a tőke a magasabb, kockázatmentes hozamot kínáló papírokba áramlik –, ami nyomást gyakorol más devizákra, különösen a japán jenre.

A 10 éves papír hozama 2007 óta először célozza az 5 százalékot, kereskedők szerint simán benne van a pakliban az 5,5 százalék is. Az idén globálisan a kötvények árfolyama 3,5 százalékkal csökkent. Az ICE-Bofa MOVE index, amely az állampapírok árfolyamának volatilitását méri május óta a legmagasabb szinten áll.

Kell-e aggódniuk a feltörekvő piacoknak?

A válasz határozott igen. A globális hozamemelkedés fokozta a feltörekvő piacokra, különösen a magasabb hozamú, kockázatosabb gazdaságokra nehezedő nyomást. A JPMorgan szerint a biztonságos amerikai állampapírokhoz képest több mint 800 bázispont fölé emelkedett az a felár, amelyet a rossz minősítésű kormányok fizetnek devizaadósságuk után – ez több mint 70 bázispont emelkedést jelent az augusztusi mélyponthoz képest.