Történelmi pillanat küszöbén a japánok: kérdés, hogy hazatér-e az elmenekült tőke

Nem túlzás azt állítani, hogy történelmi változás előtt áll a japán monetáris politika s ezen keresztül az egész japán gazdaság is. A várakozások szerint a japán központi bank, a Bank of Japan (BoJ) kedden véget vet a negatív kamatok időszakának – utolsóként a világ nagy jegybankjai közül –, és megemeli az irányadó rátát. Cikkünkben összefoglaljuk az előzményeket és azt is, hogy mi várható – ki jár jól, ki jár rosszul – a globális befektetési világban.

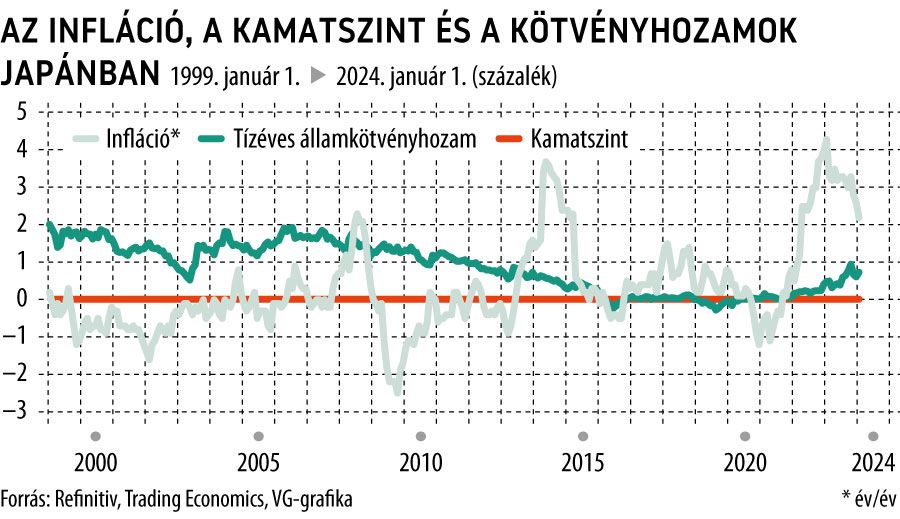

Szinte évtizedes hagyomány már a japánoknál, hogy laza, esetenként ultralaza monetáris politikával igyekeztek életet lehelni a gazdaságba; a népesség elöregedőben van, keveset fogyaszt, a japán gazdaság merev struktúrái akadályozzák az exportot – a nyereségességhez szükség van a gyenge jenre, folyamatos a defláció, a deflációs fenyegetés. Most végre úgy tűnik, hogy fordulóponthoz érkezett a gazdaság az importált infláció erőteljes bérnövekedést kényszerített ki, látótávolságban van a BoJ inflációs célja.

Mi az a negatív kamatláb?

Egyszerűen megfogalmazva: te fizetsz azért, hogy a banknál elhelyezed a pénzed, ami nagyon erős ösztönző arra, hogy inkább költsd el. Ez egy meglehetősen radikális pénzpolitikai eszköz, amelyet a BoJ 2016-ban vezetett be, újabb eszközzel bővítve a defláció, vagyis az árcsökkenés elleni hosszú évtizedek óta folytatott harcot. A cél az volt, hogy a bankokat arra ösztönözzék, hogy pénzeszközeiket hitelezéssel hasznosítsák. A program kiegészült a jegybank agresszív eszközvásárlásaival, a cél az volt, hogy elárasszák pénzzel a gazdaságot.

Bevált a program?

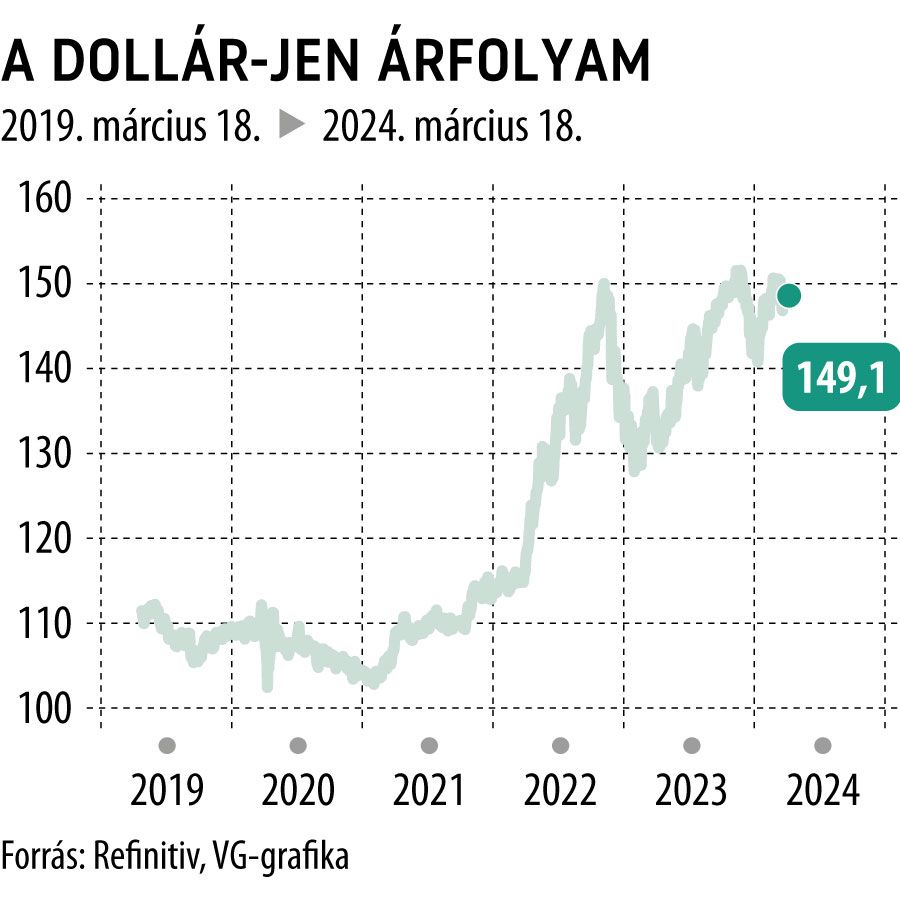

A válasz felemás: Japánban talán segített megakadályozni a mélyebb deflációt. Végső soron azonban a koronavírus-járvány és az orosz–ukrán háború által előidézett kínálati sokk kellett ahhoz, hogy az energia, az alapanyagok és az élelmiszerek importköltségei meredeken emelkedjenek, ami az ország inflációját a központi bank által kitűzött 2 százalékos cél fölé emelte. A BoJ a világ utolsó olyan központi bankja, amely megtartotta a negatív kamatláb-politikát. A negatív kamat csökkentette a bankok jövedelmezőségét, és hozzájárult a jen gyengüléséhez, főleg úgy, hogy a világ nagy jegybankjai kamatemelési ciklusba kezdtek az infláció elleni küzdelem jegyében, csökkentve ezzel a japán deviza relatív vonzerejét. A gyenge jen tovább drágította az importot, aminek az árát a fogyasztók fizették meg, ugyanis a fizetésük nem tudott lépést tartani a megélhetési költségek emelkedésével.

Mi kényszeríti ki a váltást?

A japán vállalatok jelentős béremelésekről állapodtak meg, ami felerősítette azokat a várakozásokat, hogy a magasabb bérek hatására a háztartások végre hajlandók lesznek költekezni. A jegybank pontosan erre várt: végre „valódi”, nem importált inflációs nyomás keletkezett a gazdaságban. A szakszervezetek az elmúlt évtizedek legmagasabb szintű bérnövekedéséről tudtak megállapodni a munkavállalókkal.

Mit jelent a negatív kamatláb megszűnése a japán gazdaság számára?

Ez lehet az első lépés a gazdaság önfenntartó növekedési pályára állítását célzó monetáris ösztönző intézkedések felszámolásában. A csökkenő árak évekig lefelé irányuló ciklusba zárták a gazdaságot, amelyben a vállalatok a versenyképesség érdekében még a nyereségük feláldozása árán is csökkentették költségeiket. Ez a lefelé irányuló spirál visszatartotta őket a beruházástól és a bérek emelésétől, vagyis beruházások híján a jövőjét kezdte el felélni a japán feldolgozóipar.

Most felcsillan a remény, hogy a beruházások, az árak és a bérek végre egyszerre növekednek.

Nyertesek és vesztesek

A kormány és a központi bank bizonyos értelemben veszít, hiszen a magasabb kamatlábak növelik az államadósság kamatterheit, ezzel párhuzamosan a jegybanknál felhalmozódott alacsony kamatozású állampapír-állomány is veszteséget hoz: a magasabb kamatlábak leértékelik a csomagot. Ugyanakkor a bankrendszer a magasabb kamatok mellett nagyobb nyereséget tud realizálni a hitelezési tevékenységből, bár kötvényállományán a hosszú távú kamatok emelkedése miatt veszteséget szenved el. A várható jegybanki kamatemelés miatt veszítenek a jelzáloghitelesek is, hiszen a változó kamatozású konstrukciók miatt emelkednek a törlesztőrészletek – ez lehűti az ingatlanpiacot.

A magasabb kamatok erősítik a jent,

ezen keresztül csökkentik az importköltségeket, az importált élelmiszerek és energia olcsóbbá válik, ami segíti a háztartásokat. A másik oldalról viszont aláássa az exportőrök versenyképességét és erodálja a bevételeiket. A külföldre utazóknak az erős jen segít, míg a beutazó turisták számára Japán még a jelenleginél is drágább lesz.

Mi jön ezután?

Ha a BoJ kedden valóban megemeli irányadó kamatát, a következő nagy kérdés az lesz, hogy meddig tart a kamatemelési ciklus. Ueda Kazuo, a BoJ kormányzója már jelezte, hogy a bank hozzáállása egy ideig még alkalmazkodó marad. A monetáris politikai szlenget magyarra lefordítva ez azt jelenti, hogy nem várhatunk olyan kamatemelési sorozatot, amelyet az elmúlt években az Egyesült Államokban vagy az eurózónában tapasztalhattunk. A BoJ árgus szemekkel figyeli majd, hogy a magasabb kamatszint miként hat a fogyasztásra, nagyon óvatosan, erre való tekintettel szigorít majd.

Megindul-e a tőkerepatriálás?

A hazai pályán lévő, hosszú évekig tartó kamat- és hozamszűke arra kényszerítette a japán befektetőket – főleg az intézményieket–, hogy külföldi eszközökben keressenek magasabb megtérülést. Becslések szerint a globális tőkepiacokra 3 ezermilliárd dollár értékű jen áramlott a hozamvadászat jegyében.

A biztosítók, nyugdíjalapok, bankok és vagyonkezelők 2,4 ezermilliárd dollár értékű külföldi kitettséggel rendelkeznek.

A több (ezer)milliárdos kérdés az, hogy a magasabb japán kamatszint hatására beindul-e a tőke repatriálása. Annak a valószínűsége, hogy tömegesen megindul haza a japán tőke, igen csekély. Becslések szerint a külföldi kihelyezések átlagos hozama 5 százalék körüli, így a befektetők ingerküszöbét aligha üti át, ha a BoJ 10-20 bázisponttal emeli irányadó kamatát. Elemzői várakozások szerint komolyabb tőkerepatriálásra csak akkor lehet számítani, ha a 20 éves japán államkötvények hozamai megközelítik a 2 százalékot, ehhez durván 50 bázispontos emelkedésre lenne szükség a hosszú hozamokban – ez egyelőre a beláthatatlan jövő kategóriájába tartozik.

Mi lesz a carry trade-del?

A jobb híján angol kifejezéssel carry trade-nek nevezett jelenség kedvelt stratégia a tőkepiacokon. A lényeg a következő: keress egy olyan devizát, amelyben nagyon olcsón tudsz eladósodni, tipikusan ilyen a japán jen, hiszen a negatív kamatok időszakában nyilván olcsó a hitel. Ezt fektesd be egy magasabb kamatozású devizába vagy abban denominált eszközbe, például amerikai állampapírba vagy részvénybe. Az így keletkező haszonból aztán kényelmesen fizesd vissza a jenhitel költségeit, a tisztes hasznot pedig vágd zsebre.

A jen évtizedek óta a legkedveltebb carry trade deviza. Az ilyen ügyletek általában rövid távúak, rendkívül jövedelmezők, ugyanakkor fokozottan érzékenyek a kamat- és árfolyamok akár legapróbb változásaira.

Egy 3 hónapos dollár-jen carry trade decemberben éves szinten 7 százalékot hozott, ami most hirtelen lecsökkent 5 százalékra,

mivel a kamatemelési várakozások hatására drágult a jen a zöldhasúval szemben, és emelkedtek a japán hozamok is. A carry volumenét nagyon nehéz megbecsülni. Japán rövid lejáratú külföldi hitelnyújtása összességében 500 milliárd dollár körül mozog, ez nagyjából annyi lehet, mint a fennálló carry trade ügyletek értéke. A UBS számításai szerint az elmúlt két-három évben

a dollár és a jen közötti kamatkülönbség 10 bázispontos változása nagyjából 1 százalékos dollár-jen árfolyam-elmozdulást eredményezett.

Vagyis az nem kérdés, hogy a carry szempontjából a jen kevésbé lesz vonzó, ha kamatot emel a BoJ, a kérdés csak az, hogy milyen várakozások épülnek ki a piacon a további monetáris szigorítással kapcsolatban.