Így állítja össze befektetési portfólióját 2023-ra a legjobb privátbankár

A tavalyi év gyalázatos piaci teljesítménye sok befektetőben mély nyomokat hagyott, az idén azonban nagyon sok minden alakulhat drasztikusan másképp – derült ki az OTP privátbanki befektetési stratégiájának ismertetéséből.

A feltörekvő piacokon a világ legjobb privátbankjának választott OTP Bank elemzői elmondták: az idei év során a gazdasági növekedés további lassulása várható, de vannak olyan befektetések, amik az ilyen körülmények mellett is nyereségesek lehetnek.

Jelentős recessziós kockázatok, normalizálódó infláció, kamathullámzás és erős kötvénypiac jellemezheti az idei esztendőt.

Sándor Dávid, az OTP Bank vezető befektetési stratégája elmondta: az unióban és az Egyesült Államokban egyaránt visszafogott recesszió várható, Kína esetén számolhat optimistább forgatókönyvvel a szakma.

Az infláció Amerikában minden jel szerint túl van a tetőpontján, csökkenő termékárak és megoldódó ellátásilánc-problémák jellemzik a világ legnagyobb gazdaságát. Az eurózónát illetően is gyengülő infláció várható, 3 százalék köré ereszkedhet év vége felé a ráta mind a két piacon. Kockázatok ugyanakkor vannak: Amerikában a feszes munkaerőpiac, Európában pedig a negatív reálkamatok dominálnak, amiknek még lehet ráhatása a pénzromlás alakulására.

A történelmi tapasztalatok azt mutatják, hogy 8 százalék körüli infláció mellett jellemzően 1 évnél hosszabb idő kell a jegybanki célszintek eléréséhez.

Sándor Dávid várakozása szerint a Fed 5 százalék körül fejezheti be az emelést, az EKB pedig időben kicsit csúszva, de szintén hamarosan kamatvágásra válthat, így mind a két piacon az év második felében minden bizonnyal stagnáló, illetve csökkenő kamatszint várható.

Az eszközök közötti megosztásról elmondta: a kötvények piaca különösen izgalmas lehet, várakozásaik szerint felül is teljesíthetik a részvénypiacok hozamát. A rövid és közepes lejáratú kötvényeket részesítik majd előnyben, az amerikai piacot pedig ezen szegmensben az EU-s kötvénypiacnál feljebb súlyozzák. A vállalati kötvények piaca is érdekes lehet, de ezekkel kapcsolatban óvatos állaspontot képvisel az OTP.

Az euró–dollár árfolyam tekintetében már nem a dollárt tartják egyértelműen a jobb választásnak, felülárazottnak ítélik a zöldhasú kurzusát. A forint ugyanakkor jó vétel lehet:

a magyar infláció tetőzését februárra várják 27 százalék körüli szinten, ami év végére 10 százalék köré konszolidálódhat.

Az euróval szemben a 400 forintos árfolyamot tartják reálisnak, a kamatelőny is a hazai fizetőeszköz oldalán áll. A hosszú lejáratú államkötvényeket ugyanakkor a magyar piacon sem ajánlják, az inflációkövető papírok azonban megérhetnek egy kis szeletet a portfólióban.

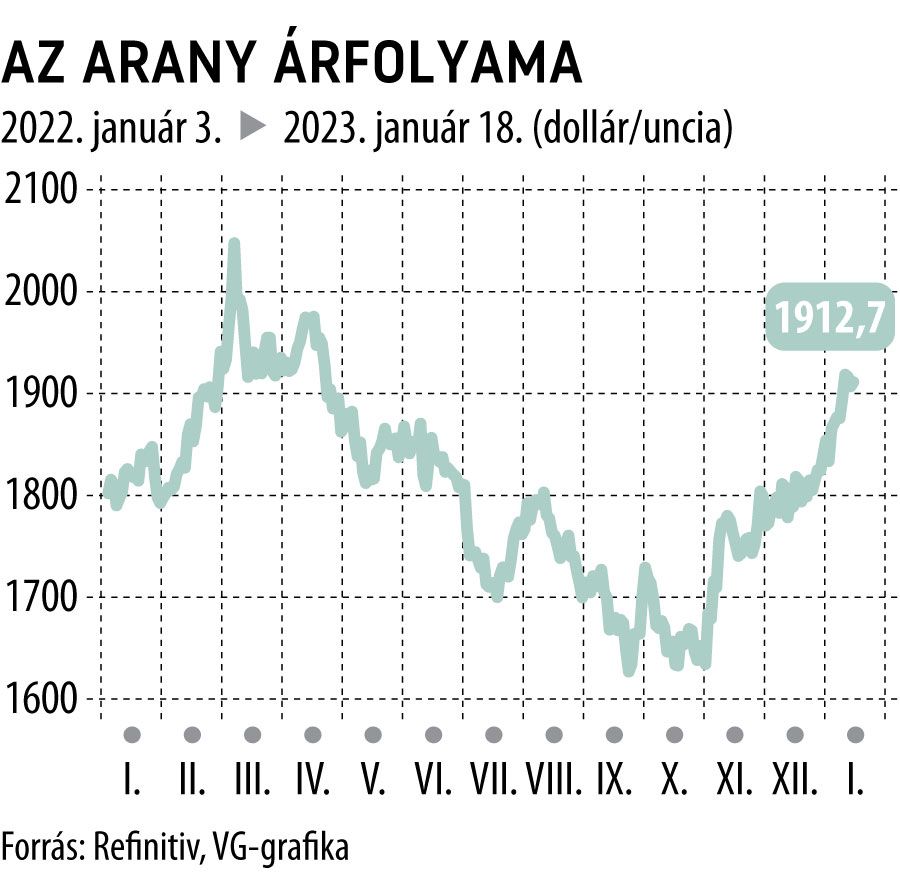

A nyersanyagpiacot tekintve semleges álláspontot vesz fel az OTP, az arany az egyetlen olyan instrumentum, amit vételre is érdemesnek tarthatnak. Ennek oka az intézményi befektetők pesszimizmusa, amelyet a történelmi példák alapján rendszeresen árfolyam-növekedés követ.

A tőkepiacokat tekintve alulsúlyozott pozíció felvételét ajánlják a szakemberek, ennek legfőbb oka a vállalati nyereségvárakozások túlzott optimizmusa. A részvénypiacon a defenzív szektor papírjait ajánlják, ám ezeket is csak nehéz szívvel, mivel a szegmens részvényei jelentősen túl vannak árazva a folyamatos magas keresleti piac miatt.

A recesszió elérkezése hozhat változást a trendekbe, azt követően pedig a kis- és közepes kapitalizációjú cégek papírjai lehetnek az igazi nyertesek.

Regionalitás kérdésében csak a feltörekvő piacokra tekintenek optimizmussal, mivel itt már régóta medvepiaci körülmények uralkodnak, így a piac már beárazta a profitvárakozások érdemi csökkenését, jó belépő pozíciót létrehozva ezáltal. Az európai piacokat semleges szemmel követik, míg az USA-ét tekintve csak alulsúlyozott pozíciókat vesznek fel.

Az amerikai piacot érintő pesszimizmusuk oka az S&P 500 index általuk túlárazottnak vélt kurzusa, amelyet a jelenlegi 4000 pont körüli szintről jelentősen mélyebben várnak stabilizálódni, mégpedig 3000-3500 pont környékén, ami egy 25 százalékos esést is magában foglalhat.

Ajánlott videók