Rükvercbe kapcsolt a dollár – Jól járnak a feltörekvő piacok

Elhervadt a dollár lendülete a világ vezető devizáival szemben, miután a befektetők elkezdték beárazni az amerikai Federal Reserve kamatcsökkentési ciklusának kifutását. Az Európai Központi Bank (EKB) előtt még jókora monetáris szigorítás áll, a Bank of England is nyomja még a gázpedált, és előbb-utóbb a Bank of Japan is rákényszerül, hogy feladja ultralaza kamatpolitikáját.

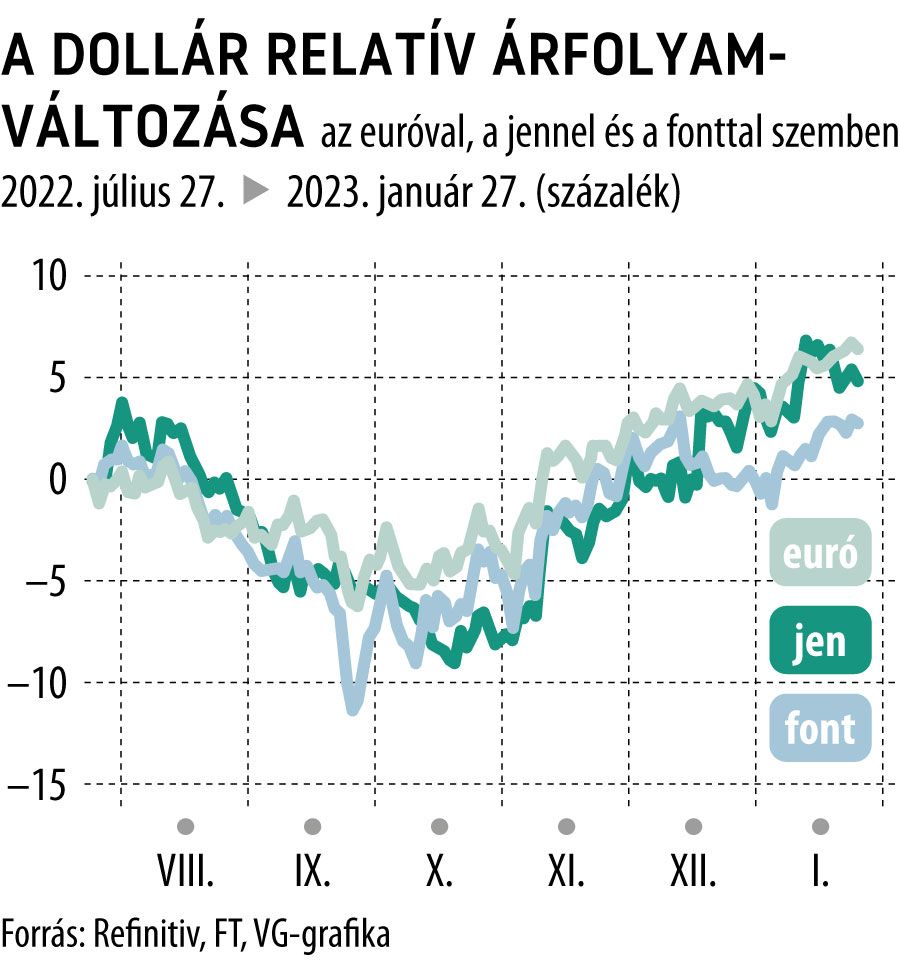

A Fed az elmúlt év első kilenc hónapjában dominálta a piacokat, a befektetők rohantak is a különböző dolláralapú eszközökért. Ahogy azonban a fordulat jelei körvonalazódtak, és lassított az amerikai jegybank a kamatemelési tempón, elkezdett gyengülni a kurzus. A zöldhasú jegyzése januárban átlagosan 1,4 százalékkal mérséklődött hat legnagyobb kereskedelmi partnere devizájával szemben – immár negyedik egymást követő hónapja tart ez a trend.

Már nem a Fed ül a kormánynál, és ez meg is látszik a devizapiacokon

– nyilatkozta a Financial Times című lapnak Mazen Issa, a TD Securities devizastratégája. Amikor a Fed decemberben jelezte, hogy vége a 75 bázispontos kamat-szőnyegbombázásnak „gyakorlatilag átadta a kormányt a többi nagy jegybanknak”. Közülük az EKB van lépéskényszerben, amely, hasonlóan tengerentúli társintézményéhez, jócskán lemaradt kamatemeléseivel az infláció mögött.

A Bloomberg által készített elemzői felmérés szerint a jegybank 3,25 százalékig emeli irányadó kamatát – májusban ezt el is éri –, s ez várakozásaik szerint egész évben marad is. Ezt követően az eurózóna egyre lanyhuló gazdasága 2024 közepétől már 25 bázispontos lazításokra kényszeríti majd Frankfurtot. Az EKB fennállásának legdurvább kamatemelési ciklusa ellenére is mindössze az elemzők egyharmada tart attól, hogy a túl magas kamatszint tartós recesszióba tolja a valutauniót. Az EKB döntéshozóinak következő ülése a jövő héten lesz, nagyon nagy meglepetés lenne, ha nem emelnének 50 bázisponttal, mint ahogy az is, ha ezt nem követné márciusban egy újabb ugyanekkora szigorítás.

A Bank of Japan számára egyelőre nem opció a kamatemelés, viszont nagy kérdés, hogy meddig tudják tartani a 10 éves államkötvény nemrég teljes meglepetésre plusz-mínusz 50 bázispontra kiszélesített hozamsávját. Mindez oda vezetett, hogy a jen és az euró 2022 tavasza óta nem látott szintekre erősödött a dollárral szemben.

A Bank of Englandnél attól tartanak, hogy az országon végigsöprő sztrájkhullám nyomán a munkaadók végül kénytelenek lesznek beadni a derekukat, s a kínálati sokkok miatt elszabadult inflációt a megemelkedő bérek révén egy keresleti sokk is megtámogatja – így az intézmény februári ülésén további 50 bázispontos kamatemelésre kényszerülhet. Jelenleg 3,5 százalék az irányadó kamat, legutóbb december közepén emeltek fél százalékponttal.

Tavaly minden a dollárnak volt alárendelve. A Fed vitte a prímet a kamatemelésekkel, beütött az orosz–ukrán háború, Kínát lefagyasztotta a zéró-Covid-politika

– mondta Alan Ruskin, a Deutsche Bank nemzetközi stratégiáért felelős vezetője.

Az orosz–ukrán háború nyomán még jobban megdrágultak az energiahordozók – például a gáz –, s azok az országok, amelyek erősen kitettek a hagyományosan dollárban elszámolt árupiaci termékeknek, a tetemes cserearányromlás miatt a gatyájukat is kifizették – megnőtt a dollár iránti kereslet, gyengült a saját devizájuk. Az idei tél azonban ebből a szempontból kedvezően alakult eddig, sorra dőltek meg a melegrekordok, lefelé korrigáltak a gázárak.

Az elmúlt időszakban ennek nyomán a cserearányok Európa, Nagy-Britannia és Japán javára fordultak, sokkal jobbak a kilátásaik, mint korábban voltak – vélekedett Shahab Jalinoos, a Credit Suisse globális devizastratégiáért felelős vezetője. A nyersanyagok és az energiahordozók árának mérséklődése számottevően javítja az amerikán kívüli növekedési kilátásokat is.

A Deutsche Bank például e hét kedden emelte meg az eurózóna GDP-jére adott előrejelzését, immár fél százalék növekedésre számítanak az idén, korábban ugyanekkora csökkenést vártak.

„A gáztartalékok magasak, az árak csökkennek, enyhül az infláció. Így a recessziót kivettük a forgatókönyvből, lejjebb hoztuk inflációs várakozásunkat és javulhatnak a külső egyenlegek is” – mondta Mark Wall, a Deutsche Bank közgazdásza.

A feltételek javultak Kínában is, ahol a kormány feladta a zéró-Covid-politikát, s ettől a gazdasági növekedés felpörgését várja a tavalyi tragikus GDP-eredmények után. Ennek azonban kettős hatása lehet, az erősebb gazdasági növekedés megnövelheti a keresletet az alapanyagok – például a réz – iránt, felhajtva ezzel a globális inflációt.

A dollárnak központi szerepe van a globális pénzügyi rendszerben, ami azt jelenti, hogy tavalyi erősödése nyomás alá helyezte a devizákat, főleg a feltörekvő országok esetében.

A dollár a mi pénzünk, viszont a ti problémátok

– idézhetnénk John Connally, Nixon elnök pénzügyminiszter elhíresült, európai pénzügyminiszterek előtt 1971-ben tett kijelentését. A fagyi most visszanyalt, az MSCI által számolt feltörekvő devizapiaci index az idén 2,4 százalékkal erősödött.