A kötvénypiacon és a tőzsdén is teremhet még babér az év végéig

A lassuló gazdasági növekedés mellett és a jegybanki kamatemelési ciklusok végéhez közeledve is találhatnak még hozamokat a befektetők az év utolsó néhány hónapjában. Az Erste negyedik negyedéves globális stratégiájában nagy volatilitás mellett enyhén felfelé kúszó részvényárfolyamokkal számol, de a magas kamatkörnyezetben a jó minőségű kötvények is vonzóak lehetnek.

Csúcson a kamatok, előtérben a kötvények

Az osztrák bankház az Egyesült Államokban a munkaerőpiac további lehűlésére és ezzel párhuzamosan az árnyomás enyhülésére számít, a Fednek így várhatóan idén már nem kell kamatot emelnie. A gazdasági bővülés prognosztizált gyengülése így keresetté teheti az amerikai állampapírokat. Az Európai Központi Bank (EKB) is a kamatemelési ciklusa csúcsára juthatott a két héttel ezelőtti, 25 bázispontos emeléssel, az irányadó ráta csökkenésére azonban 2024 nyara előtt nem számít a pénzintézet, amely a német állampapíroknál is lát vonzó lehetőséget.

Az európai vállalati kötvények piacán az elmúlt időszakban erős teljesítményt szállító olajcégek által kibocsátott hitelpapírok kínálják a legmagasabb kockázati prémiumot, így ezek a befektetések is érdekesek lehetnek az Erste megítélése szerint.

A befektetésre ajánlott hitelminősítéssel rendelkező európai vállalati kötvények szélesebb köréből is érdemes lehet szemezgetni, ezek jelenleg ugyanis jóval magasabb, 4,2 százalékos hozammal kecsegtetnek a páneurópai Stoxx 600 részvényindex 3,5 százalékos osztalékhozamánál is. Erre több mint egy évtizede nem volt példa.

Tőzsdei hullámvasút hozamlehetőségekkel

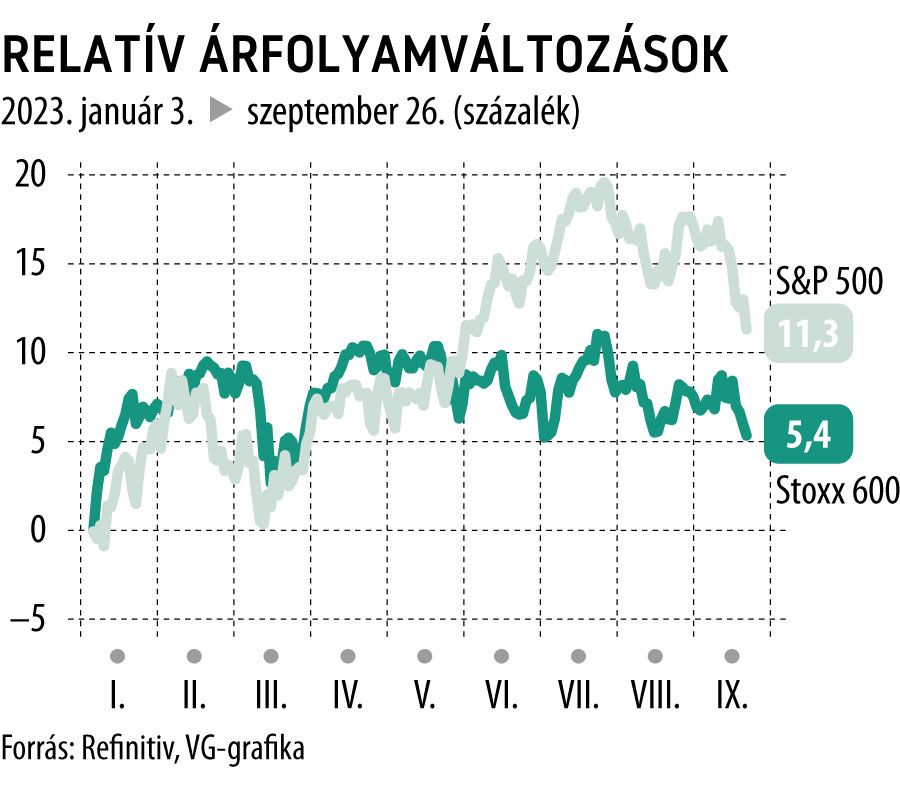

A magasabb hozamkörnyezet és a gyengülő világgazdasági növekedés kulisszái mellett a globális részvénypiacokon nagyobb kilengésekre kell készülniük a befektetőknek 2023 hátralévő részében, a tőzsdei árfolyamokban ezzel együtt szerény, 0–5 százalék közötti mértékben araszolhatnak tovább fölfelé.

A részvénypiacok értékeltsége ugyanis az idei két számjegyű hozamok ellenére valamivel továbbra is a sokéves átlag alatt van, az előremutató, árfolyamra vetített nyereség (P/E) ráta 2023-ban 16,8-as, jövőre pedig valamivel alacsonyabb, 15,7-es értékeltséget jelez.

Az egyes szektorok közül az egészségügyi, a technológiai, valamint az energetikai cégek tartogathatnak még nagyobb hozampotenciált, közülük is az alacsony eladósodottságú, alacsonyabb értékeltségű vállalatok. Ilyeneket nagyobb eséllyel kontinensünkön találhatunk, mivel az európai részvénypiac általában véve jóval olcsóbbnak tűnik az amerikainál, előbbi 13,8-as, utóbbi viszont már 23,5-ös P/E szorzón forognak. Kifejezetten olcsó a kínai részvénypiac is 7,8-as P/E mutatóval, ám ezt a kitartóan gyenge makrogazdasági adatok indokolttá is teszik. Az év végéig fordulatra nem számít már az Erste, a kínai részvényárfolyamok így átlagosan akár további 5 százalékkal is erodálódhatnak.

Szektorszinten negatívak az utolsó három hónapra vonatkozó hozamkilátások az alapvető fogyasztási cikkeket előállító vállalatoknál és az iparcégeknél is, de az alacsonyabb növekedési lehetőségek és a jelentős eladósodottsági mutatók mellett ereszkedő pályára állhat a közműcégek és a távközlési vállalatok árfolyama is.

Ami a távlati kilátásokat illeti, a tőzsdei vállalatok jövőre átlagosan 3,8 százalékos bevétel- és 8,8 százalékos nyereségbővülést érhetnek el az Erste várakozásai szerint.

A legnagyobb hozzájárulása ehhez a technológiai cégeknek lehet, melyek bevételeit és eredményét a mesterséges intelligencia iránti fokozott kereslet is fűtheti. Mellettük a pénzügyi, az egészségügyi, valamint a tartós fogyasztási cikkeket gyártók teljesíthetnek még jól 2024-ben, egyedül az energiaszektor eredmény-hozzájárulása lehet jelentősen kisebb az idén látottól.

Az euró lehet a befutó a drága dollárral szemben

A bankház stratégái úgy vélik, az Egyesült Államok gazdaságának lassulása, valamint az eurózóna gazdaságának mérsékelt fellendülése az eurót erősítheti a mostanra túlértékelt amerikai dollárral és a svájci frankkal szemben. Az euró/dollár keresztárfolyamot 2023 végére az 1,12-es szintre várják, ahonnan a jövő év első felében egészen 1,18-ig szaladhat fel az európai pénz jegyzése. A pozitív amerikai reálhozamok nem kedveznek az arany további ralijának, a nemesfém jegyzése így unciánként 1930–1960 dollár között oldalazhat az év hátralevő részében.