Silicon Valley Bank: górcső alá veszi a felügyelet a pénzüket sikeresen kimenekítő tőkealapokat

Megkezdte vizsgálódását az amerikai tőzsdefelügyelet (Securities and Exchange Commission, SEC) a Silicon Valley Bank végnapjait megelőzően pénzüket sikeresen kimenekítő magántőkealapok körében.

Az SEC a tisztánlátás kedvéért bekérte az érintett magántőkealapok teljes tőkemozgatási történetét, a befektetőkkel való összes kommunikációt, illetve az alapok belső levelezését is, amely március első három hete során keletkezett.

Azt is tudni kívánja a felügyelet, hogy a tőkealapok menedzserei a saját pénzüket előbb menekítették-e ki a bedőlő bankból, mint a befektetőkét.

Azt, hogy a bankpánikot kirobbantó Silicon Valley Bank (SVB) csődjét megelőző tőkekiáramlásban pontosan hány magántőkealap volt érintett, nem tette közzé a felügyelet, de annyit az ügyet közelről ismerő bennfentesek elárultak a Bloombergnek, hogy a vizsgálat főként a kisebb alapokra koncentrál, melyek egyébként is az SEC célkeresztjében vannak egy ideje: a magántőkealapok ugyanis lazább szabályozásoknak kell hogy megfeleljenek, mint a befektetési alapok, ez pedig a hatóságokat a maradéktalan betartatásukra ösztönzi.

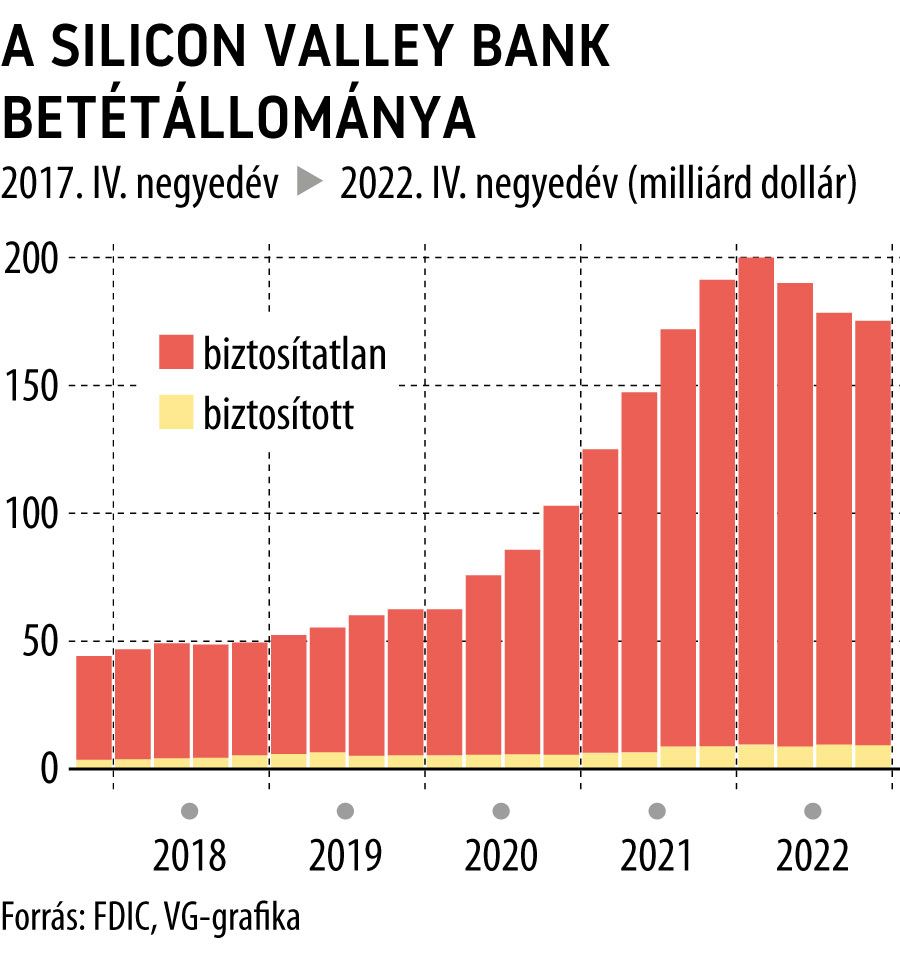

Az SVB és a magántőkealapok kapcsolatának vizsgálata azért is különösen érdekes az SEC számára, mert a bedőlt bank pontosan az ilyen alapok pénzének kezeléséből tett szert bevételének és a csúcson 200 milliárd dollárra rúgó betétállományának legnagyobb részére.

Az SVB ugyanis a startupok kedvenc bankjaként híresült el a Covid-korszak környékén, amikor az alacsony kamatkörnyezetben kifejezetten könnyű volt hitelből finanszírozni a tech szektor történelmi raliját: a kockázatitőke-, illetve a magántőkealapok befektetéseikhez olcsón kaptak hatalmas hiteleket a banktól, ezzel óriási bevételt hozva mind az SVB, mind az alapok számára. A tőkealapok vezetőinek sok esetben magánszámlájuk is volt a banknál.

Csődbe ment az USA egyik legnagyobb bankja – kiderült, hogy a vezetői előtte dollármilliókért adtak túl a törzsrészvényekenA szóban forgó február 27-i napon nem Gregory Becker vezérigazgató volt az egyetlen SVB-vezető, aki nagy mennyiségű részvénytől szabadult meg: a bank pénzügyi vezérigazgató-helyettese, Daniel Beck több mint 575 ezer dollár értékben kötött üzletet ugyanaznap. |

Amy Lynch, az SEC volt vezetője szerint az SVB fénykorában megkerülhetetlen szereplője volt a technológiai szektor ralijának, így érthető, hogy a felügyelet kíváncsi arra, hogy a bank bedőlése miként hatott a raliból profitáló tőkealapok működésére. Fontos azonban kiemelni, hogy az SEC vizsgálódása nem jelenti azt, hogy bármilyen bűncselekmény történt volna, a felmérések csupán tájékozódási pontokat hivatottak létrehozni egy későbbi esetleges büntetőügyhöz.

A magántőkealapok pénzeinek mozgása azért is kulcsfontosságú az SVB bedőlésének történetében, mert a bank pontosan a betétállomány drasztikus csökkenésébe bukott bele: március elején a tőkekivonások hírére a teljes ügyfélkör pánikszerűen a pénzéhez kívánt jutni, ám ezt az SVB – a drasztikusan magas kamatkörnyezet nyomán – elértéktelenedő államkötvény-portfóliója nem tett lehetővé: ezzel pedig útjára indította a teljes pénzügyi rendszert alapjában megrengető likviditási pánikot.

Ajánlott videók