Egy dolog biztos: az idei nem Európa éve lesz – mi lesz így a forinttal?

Az idei évre vonatkozó elemzői várakozások sokaságát látva csak annyi tűnik biztosnak, hogy elképesztően sok a változó a globális piaci egyenletben – vonható le a tanulság az Erste webinárján elhangzottakból, amin a bank szakértőjén túl a Fidelity, a JPMorgan és az Amundi Alapkezelő elemzői vettek részt. A befektetési szakemberek megosztották idei monetáris politikai várakozásaikat, beszéltek a forint, illetve a magyar gazdaság kilátásairól, és a részvény-kötvény csörtében is állást foglaltak.

Fotó: Shutterstock

Amerikai gazdaság: szinte biztos, hogy nem lesz már recesszió

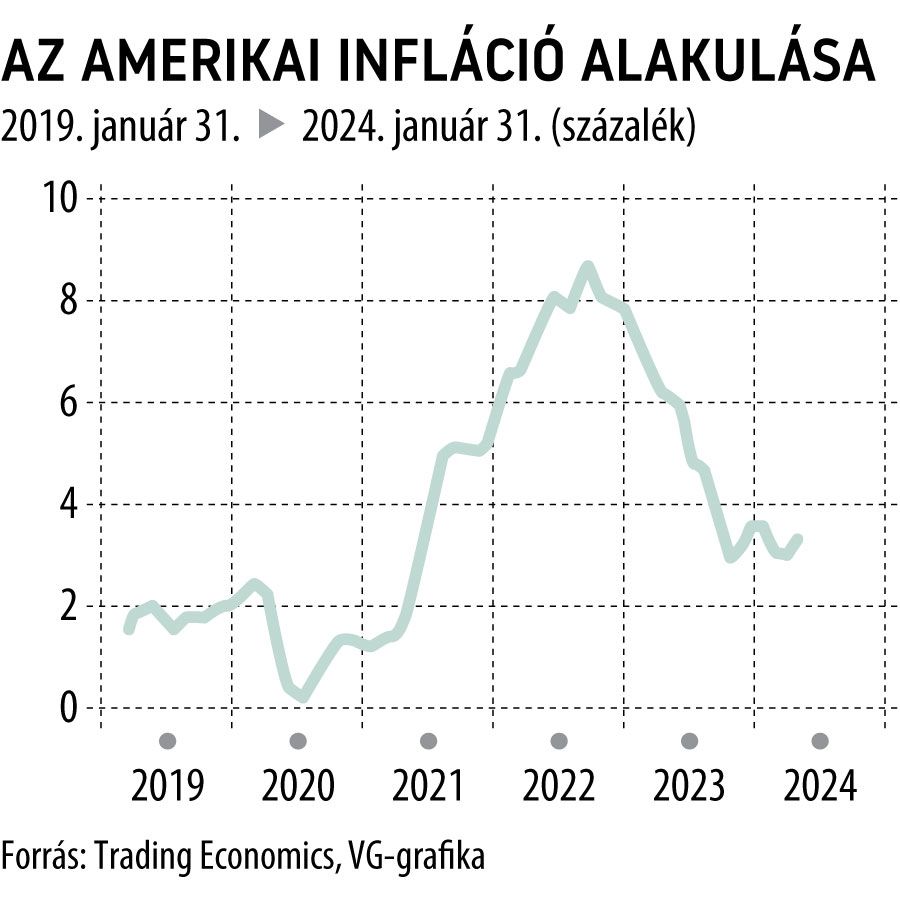

Rebák Attila, az Erste advisory desk vezetője az amerikai gazdaság idei kilátásairól elmondta: a fiskális oldal a közelgő elnökválasztás ellenére minden bizonnyal restriktív lehet az idén, ez a korábbinál lassabb GDP-növekedéshez és csökkenő inflációhoz vezethet – mindezek ellenére a lakossági fogyasztás lassú növekedésnek indulhat, ahogy a reálbérsokk lassan a múlté lesz.

A szakértő szerint a dezinfláció üteme ugyan lassulni fog, de a pénzromlás mértéke jelenlegi előrejelzések szerint 2025-re nagyjából elérheti a Fed 2 százalékos inflációs célját, ezért az amerikai jegybank már a harmadik negyedévtől megkezdheti monetáris lazítási kampányát, az év végére pedig 100 bázisponttal csökkentheti az alapkamatot.

Al-Hilal István, a Fidelity International kelet-közép-európai igazgatója hozzátette: ők ugyan korábban egyáltalán nem hittek a tengerentúli gazdaság puha landolásában, most már mégis ez tűnik a legbiztosabb forgatókönyvnek, a világ legnagyobb gazdasága minden bizonnyal elkerüli a recessziót. Szomodi Balázs, az Amundi third party értékesítési és termékfejlesztési vezetője ugyanakkor figyelmeztetett: az ő előrejelzéseik alapján egyelőre kategorikusan nem kizárható a gazdasági visszaesés esélye, így nem árt résen lenni a befektetőknek.

Európában a nullaközeli növekedés a legvalószínűbb

Rebák Attila, az Erste szakértője szerint az eurózónában az idén a lakossági fogyasztás lehet a gazdaság motorja, a GDP-növekedés azonban csak minimális lehet, ez a negatív trend pedig egész 2025 végéig fenn is maradhat – ebben a kérdésben az elemzők körében viszonylagos egyetértés alakult ki.

Rebák szerint az infláció az idén is tovább mérséklődik, a 2024-es átlag 2,7 százalékon, a 2025-ös pedig 2,1 százalékon állapodhat meg, ezért az EKB már a második negyedévben megkezdheti kamatvágási dömpingjét, ami az idén 100 bázispontos könnyítést jelent majd a piacoknak.

Az elemzők többsége szerint az eurózóna recessziójának esélye kifejezetten csekély – a Fidelity szerint azonban nem kizárható.

Fed vs. EKB: ki kezdi előbb a kamatvágást, és milyen hatással lesz ez a befektetésekre?

Az Erste elemzői szerint az EKB kezdi majd előbb a monetáris lazítást, Lagarde-ék már a második negyedévben nekieshetnek a kölcsönfelvétel költségeinek: a bank mindkét jegybanktól 100 bázispontos enyhítést vár az idén. A Fidelity szerint is az EKB lesz a bátrabb, de a piaci várakozások lendületét túlzónak tartják – szemben a JPMorgannel és az Amundival, akik egyértelműen a Fedtől várják a lazítási ciklus kezdeményezését, az utóbbi a 150 bázispontos Fed-vágást sem tartja kizártnak.

Az Erste szakértői szerint a részvénypiacok tekintetében az európai parkettek a vonzóbbak jelenleg, főként mivel alacsonyabb előremutató P/E mellett forognak a papírok, mint Amerikában – ennek ellenére továbbra is a részvények alulsúlyozását ajánlják a kötvényekkel szemben. Az Amundi szerint az európai részvények közül a value papírokat érdemes venni, amíg a Fed meg nem kezdi kamatvágását, aztán lehet váltani a növekedési részvényekre – viszont ők is a kötvénypiacot részesítik előnyben.

A Fidelity azonban élesen más véleményen van: Al-Hilal István szerint most már megéri kockáztatni részvényoldalon, de nem Európában, mert az ottani lehetőségeket egyelőre nem tartják elég vonzónak. A Fidelity az amerikai és a japán tőzsdéket tartja kifejezetten jónak, Kínával szemben pedig még a sokéves mélységbe szakadt részvénypiaci értékeltségek mellett is pesszimisták.

Forint, magyar gazdaság és a globális devizapiac

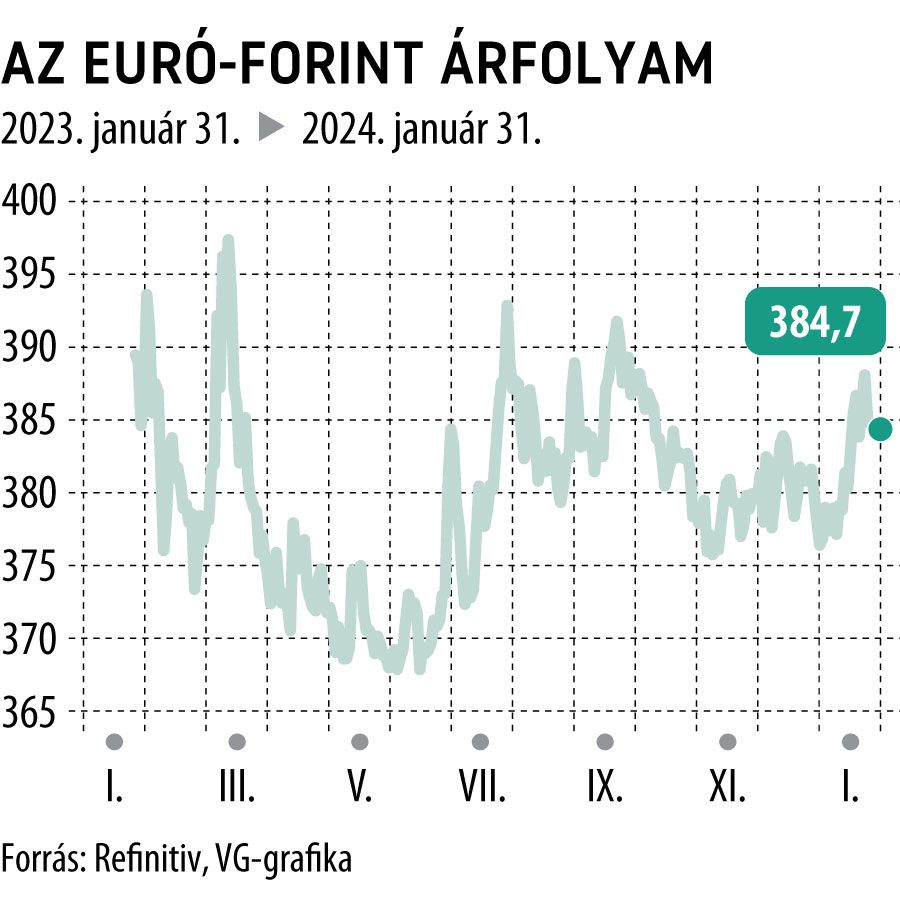

Az Erste elemzői szerint a forint kilátásai kifejezetten jók az idén, az euróval szemben 385 körüli stabilitást, a dollárral szemben pedig lényegi erősödést, 345 alatti év végi célárat valószínűsítenek – a Fidelity ezzel szemben pesszimista a hazai devizával kapcsolatban, főként a dollár-keresztárfolyamon várnak negatív fejleményeket.

Rebák Attila szerint a magyar gazdaság a lakossági fogyasztás és a beruházások növekedése következtében 3 százalék körül bővülhet az idén, az infláció az első negyedévben csökken majd számottevően, aztán már csak lassabban: az idei átlagos pénzromlás 4,2 százalék, a jövő évi pedig már 3 százalék alatti is lehet.

Az euró-dollár relációban az Erste visszafogott, 1,12-ig erősödő európai devizára számít, a Fidelity átfogó dollárpártiságot vesz fel, Juscsák György, a JPMorgan alapkezelő igazgatója pedig az amerikai választások miatt gyengülő zöldhasúra számít.

Juscsák ugyanakkor kiemelte: nem csak az Egyesült Államok, de a világ lakosságának a 40 százaléka az urnákhoz járul majd az idén, így a bizonytalanságok a devizapiacon túl a gazdaságok teljesítményére is kihathatnak.

Mennyire érdemes félni a felfoghatatlan mértékű globális államadóssághegyektől?

Juscsák György, a JPMorgan alapkezelő igazgatója szerint nagyon: a szakértő kiemelte, ha egy ország GDP-arányos államadóssága 100 százalék felé futott a múltban, az az ország általában rövidesen államcsődben találta magát – a helyzet pedig jelenleg már csak azért tartható, mert a világ legtöbb országa hasonló cipőben jár, és mérhetetlen mennyiségben halmozza az adósságokat.

- Az Egyesült Államok GDP-arányos adóssága jelenleg 122,9 százalék,

- az eurózóna átlaga 89,9 százalék,

- a francia mutató 98,1 százalékon,

- a brit mérce pedig 85 százalékon áll.

A globális államadósság jelenleg 97 ezermilliárd dollár.

Juscsák kiemelte: az adóssághalmozás ugyan a fiskális oldal kiadásainak (a Covid-segélyektől a zöldátállás támogatásáig) megugrása nyomán lőtt ki az elmúlt években, azok mértéke már precedens nélküli magasságokba szökött. A szakértő rámutatott:

addig, amíg mindenki csak görgeti maga előtt ezeket, vélhetően nagy baj nem lesz

– de ezt biztosan nem lehet kijelenteni, mert ennek a helyzetnek a kezeléséről nemhogy gyakorlati, de elméleti egyetértés sincs a közgazdászok körében.

Rebák Attila, az Erste elemzője szerint nagy pánikra már csak azért sincs ok most még, mert a legtöbb kormányzat saját devizájában van eladósodva, ezek a helyzetek pedig csak ritkán vezetnek államcsődhöz.

Al-Hilal István, a Fidelity igazgatója szerint pedig szinte semmi ok nincs az aggodalomra ezen a téren, mivel ezek az adóssághegyek már 10-12 éve halmozódnak, nagy gondot pedig azóta sem okoztak, hiszen a gazdaságok már hozzászoktak ezek terhéhez, a korábban törékeny, kisebb piacok pedig már távolról sem olyan sérülékenyek, hogy aggódni kelljen talpon maradásukért – szemben a politikai kockázatokkal, amelyek a szakértő szerint sokkal nagyobb veszélyt jelentenek a világra, mint az adósságok.

Ajánlott videók