Apokalipszist jósol a piacokon egy amerikai államcsőd – az álláspontok nem közelednek, az idő pedig fogy

Beláthatatlan következményekkel járna, ha az Egyesült Államok döntéshozói képtelennek bizonyulnának az adósságplafon megemelésére, és fizetésképtelenné tennék az amerikai kormányzatot.

Joe Biden és a republikánus házelnök, Kevin McCarthy rendszeresen egyeztet, hogy egy mindkét fél számára elfogadható javaslatcsomagot dolgozzanak ki, amelyen keresztül feljebb tudnák tornászni az adósságplafont, további finanszírozási lehetőséget biztosítva ezáltal a kormányzatnak. A tárgyalások haladnak, de az idő fogy, és megállapodás egyelőre nem tűnik közelebbinek, mint egy hónappal ezelőtt. De ez könnyen lehet csalóka látszat, mivel az amerikai politikusok szeretik rendre a végsőkig feszíteni a húrt ezekben a helyzetekben.

Az adósságplafon rendezése ugyanis egy olyan politikai játszma, amelyet egyik oldal sem szeretne elveszíteni – a kérdés csak az, mit hajlandók feláldozni a politikai siker érdekében.

A piacok tehát roppantul nehéz helyzetben vannak: kénytelenek ugyanis egyensúlyozni a politika kiszámíthatatlan útvesztője és a pénzügyi realizmus közti vékony mezsgyén.

A részvénypiacok a veszéllyel szemben teljes közömbösséggel állnak, legalábbis egyelőre: a piaci félelmeket mérő volatilitásindex gyakorlatilag nulla pontja körül mozog, az S&P 500 indexe folyamatosan erősödik, ahogy a piacok forgalma sem esett vissza látványosan, pedig aggodalomra lenne bőven oka a befektetőknek.

A tőzsdéken még semmi sem utal a közelgő világégésreAz elemzők szerint van mitől tartani: ha nem lesz megegyezés az adósságplafonról, és jön az esés, akkor az ajtóstól ront majd a házba. A Wall Streeten ugyanis rámutattak: a legutóbbi, 2011-es adósságplafon-válság – amely az amerikai hitelminősítés leminősítését is magában hordozta – a részvénypiacokon 20 százalékos zuhanást idézett elő, most azonban még ennél is nagyobbak a lefelé mutató kockázatok. |

A Fehér Ház közgazdászai szerint ha a kormányzat fizetésképtelenné válik,

a részvénypiacok értékük 45 százalékát veszthetik el záros határidőn belül, a krach hatása pedig nagyban hasonlítana a 2008-as világégéshez.

Az adósságplafont az amerikai kormányzat már januárban elérte, de a pénzügyminisztérium egyelőre különleges manővereken keresztül még biztosítani tudta az ország fizetőképességét. Ez a lavírozás azonban nem tarthat örökké: ezt a dátumot nevezik X-napnak. Janet Yellen pénzügyminiszter szerint már június 1-jén, azaz a nyár elejére kifogy az amerikai államháztartás a pénzből, és nem lesz képes törleszteni többek közt hiteleit sem.

A dátumot nehéz pontosan belőni, mivel az adóbevételek és a kifizetések nagysága is folyamatosan változik: a Goldman Sachs szerint június 7–9. közt ürül ki az államkassza, a Barclays ezt a dátumot június 4–12. közé teszi, míg a JPMorgan június 7-ről beszél.

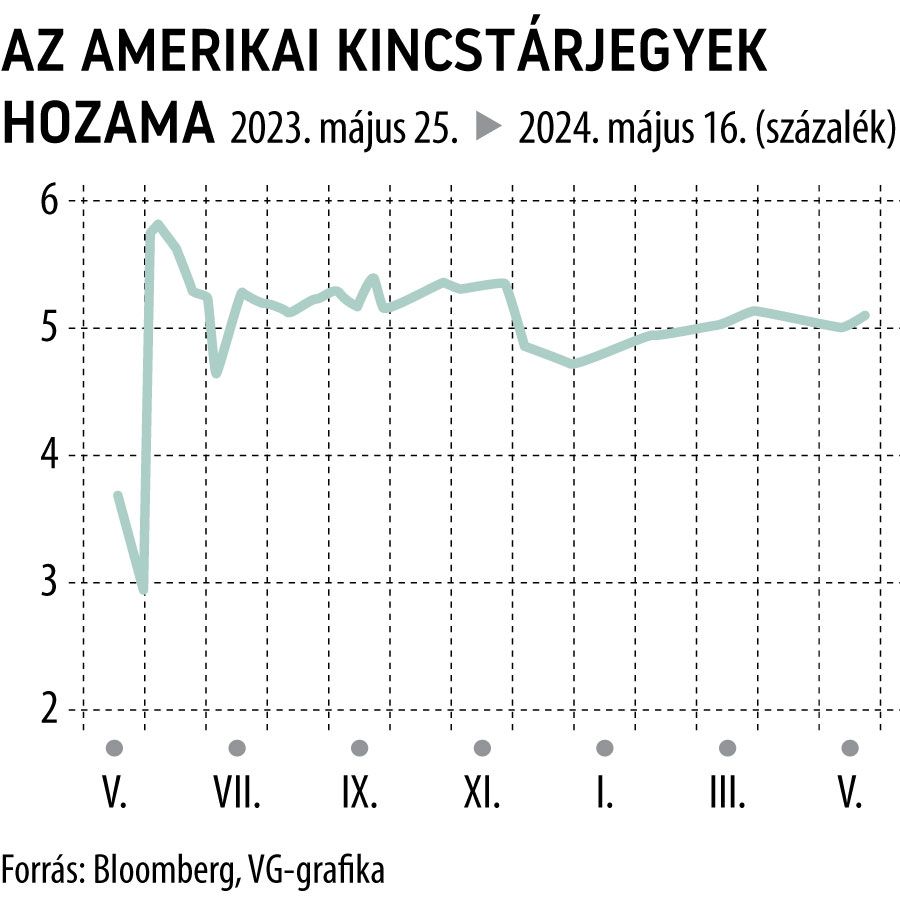

Az államkassza kiürülésének egyik, a pénzügyi rendszer számára fájdalmas vonzata az, hogy a kincstárjegyek, tehát a rövid lejáratú államkötvények hozama a piaci folyamatok következtében jelentősen megemelkedett június elejétől gyakorlatilag decemberig bezárólag, így a befektetőktől való tőkebevonás kiemelten költségessé válik.

Az egy éven belül lejáró kincstárjegyek hozamának alakulásából az is leolvasható, hogy a befektetők még a jelenlegi kríziszónát jelentő júniuson túl sem finanszírozzák nyugodt szívvel a kormányzatot: a hozamok tekintetében szeptemberben és novemberben egyaránt láthatunk megugrásokat, a viszonylagos bizalom pedig csak decemberben tér vissza a jelenlegi adatok szerint.

A rövidhozamok drasztikus emelkedése pedig nem csak az adósságfinanszírozás azonnali költségét növeli meg, de kifejezetten rossz előjeleket hordoz az amerikai gazdaság számára is.

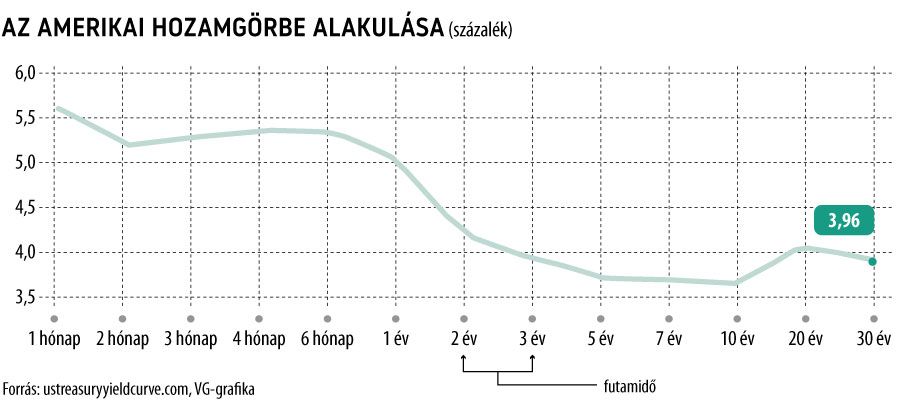

A rövid végén magasabb, hosszabb végén alacsony hozamgörbét a szaknyelv inverz hozamgörbének nevezi, ami a történelmi tapasztalatok szerint rendre recessziót jelez előre az ország gazdasága számára. A hozamgörbe jelenleg mind a tradicionálisan vett értelmében, tehát az egyhavitól a harmincévesig, mind az egyes elemzők által preferált két- és tízéves, mind a háromhavi és tízéves távon inverz, ami elég sötét képet fest a piac kilátásairól.

Az államkötvények nemteljesítése ellenében felvehető biztosítások felára (CDS-swap) is drasztikusan megnövekedett az adósságplafon elérése óta:

az amerikai állampapírokat jelenleg magasabb prémium mellett biztosítják, mint az államcsődtől államcsődig lavírozó Görögország, Mexikó és Brazília kötvényeit.

A Bloomberg elemzői ugyanakkor rámutatnak: az amerikai államkötvénypiacon akkorát szinte lehetetlen bukni, mint a tőzsdéken, hiszen míg a részvényárfolyamok kedvezőtlen alakulása valós és azonnali veszteséget képes generálni a befektetőknek, addig a kincstárjegyek piacán ez szinte elképzelhetetlen, mivel az államkincstár ha átmenetileg fizetésképtelenné válik is, a kintlévő kötvényeket előbb-utóbb szinte biztos, hogy rendes értékükön vissza fogja vásárolni, ahogy az esetlegesen elmaradó kamatfizetéseket is pótolja.

A szakértők szerint ebben a helyzetben nehéz jó befektetést találni, mivel ha már az általánosságban legbiztonságosabbnak tartott eszköz, az államkötvény kifizetése is meginog, akkor valóban nagy a baj.

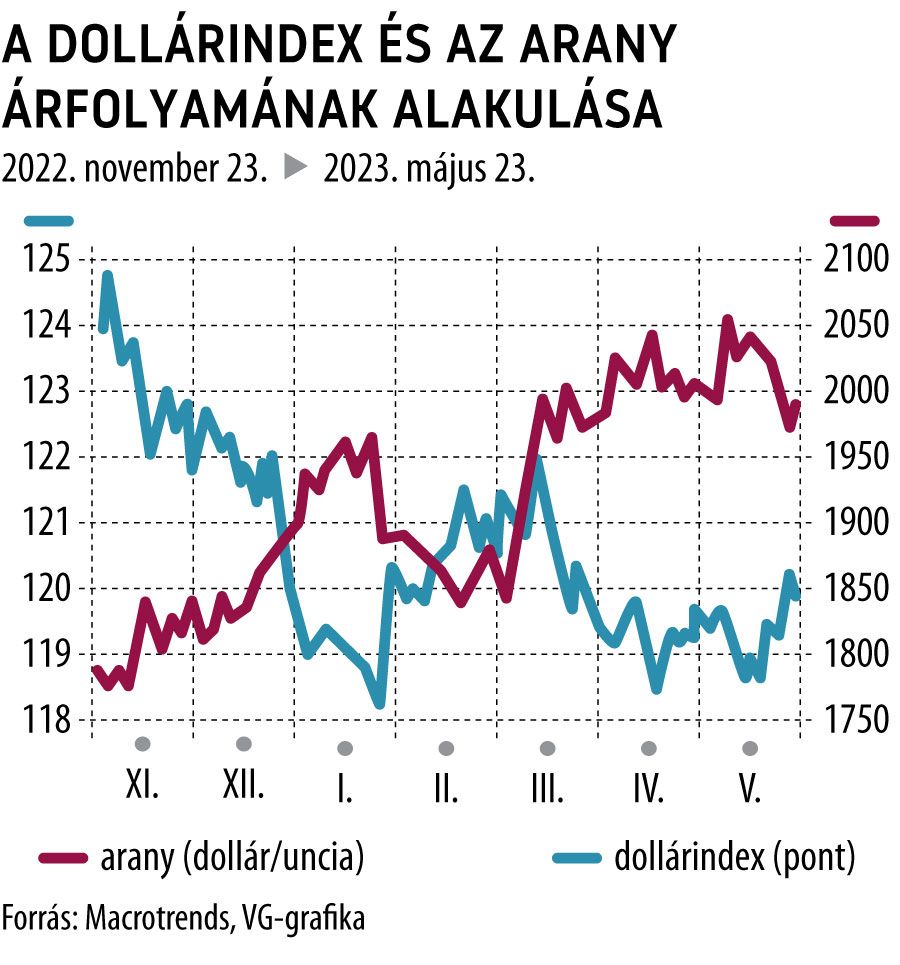

A Bloomberg mérései szerint a befektetők a fizetésképtelenség esetében túlnyomó többségben aranyat vásárolnának, de a bitcoin és a kincstárjegyek is népszerűek lennének.

Az arany vonzereje már csak azért is lehet jelentős, mert az elmúlt hetekben kissé váratlanul emelkedésnek álló dollárárfolyam lefelé kényszerítette a nemesfém jegyzését, így a hosszabb távú piaci értékéhez képest akár már most is diszkonttal lehet hozzájutni.

Az államkötvények befektetők körében vett népszerűsége azok esetleges fizetésképtelensége esetén az utólagos kifizetésükbe vetett hit miatt lehet jelentős, míg a bitcoin a hagyományos pénzügyi rendszertől való függetlensége miatt győzheti meg befektetők tömegeit még annak ellenére is, hogy a kriptoszektor az elmúlt hónapokban látványosan kihűlt.

Biden támadja, Kennedy támogatja: kampánykérdéssé vált a kriptoszektor AmerikábanLátványos ellentét van kialakulóban az amerikai elnökválasztás két demokrata jelöltje közt: Joe Biden és Robert F. Kennedy Jr. legújabban a szavazók fiatalabb generációit egyre inkább megszólító kriptodevizák terén csapott össze. |