Warren Buffett távol tartja magát Tajvantól és a bankoktól, a guru nagy kedvence az Apple

A hét végén rendezték meg a Berkshire Hathaway éves közgyűlését, ahol Warren Buffett és Charlie Munger, a vállalat vezetői órákon keresztül fejtették ki véleményüket befektetési, életvezetési, politikai és gazdasági kérdésekben egyaránt.

Fotó: Getty Images

Az Apple a legjobb

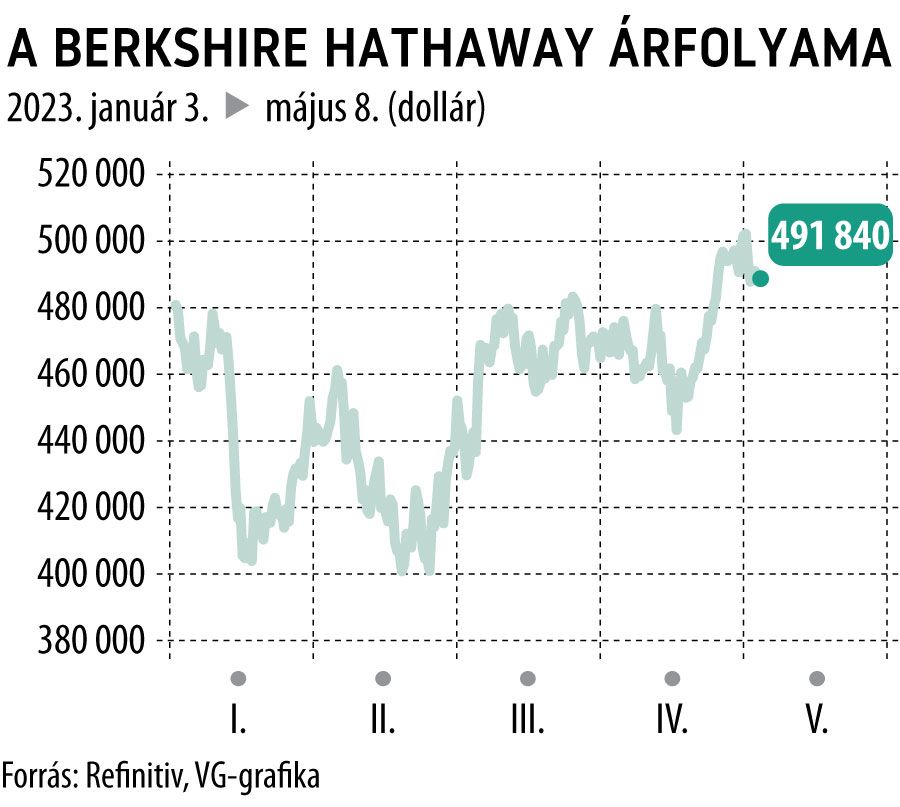

A közgyűlést megelőzően a Berkshire közzétette első negyedéves jelentését, melyből kiderült: a konglomerátum az első három hónap alatt 35,5 milliárd dolláros nyereségre tett szert, melynek legnagyobb motorja az Apple részvényeinek erősödése volt. Az almás készülékek gyártójáról Buffett elmondta: az Apple a legjobb vállalat a Berkshire portfóliójában,

A Berkshire az Apple teljes részvényállományának 5,6 százalékát birtokolja, ez mai árfolyamon 151 milliárd dollárt és a konglomerátum 328 milliárdos portfóliójának 46 százalékát jelenti.

Buffett cége 24 377 dolláros egy részvényre jutó bevételre tett szert, üzemi eredménye 13 százalékkal, 8,07 milliárd dollárra nőtt az első negyedév során. A pénzügyi adatok javulását a Geico biztosítási cég szárnyalása is elősegítette, mely hat egymást követő veszteséges negyedév után nyereséges lett, 68 százalékkal 703 millió dollárra növelve a bevételét.

A Berkshire készpénzállománya 2 milliárd dollárral, 130 milliárd dollárra emelkedett – a vállalat ugyanis eladott 13,3 milliárd dollárnyi részvényt, melyek helyét nem vették át teljes egészében más papírok. A pénzzé tett részvények között található a Chevron olajipari óriás is: a konglomerátum részesedése 28 százalékkal, 21,6 milliárd dollárra csökkent. A pozíció megvágása mögött a vállalat kurzusának 9 százalékos ereszkedése állhat.

A BNSF vasúti cégük nyeresége 9 százalékkal, 1,25 milliárd dollárra, míg az energiaipari leányuk profitja 46 százalékkal csökkent.

A bankszektor jövője

A Berkshire közgyűlésein hagyományosan is hosszúra nyúló részvényesi és újságírói kérdések sora az idén sem okozott csalódást – Buffett és jobbkeze, Charlie Munger órákon keresztül beszélgetett a jelenlévőkkel.

Az amerikai bankszektor helyzetét érintő kérdésekre Buffett elmondta: a Berkshire kifejezetten óvatos a szegmensbe irányuló befektetésekkel kapcsolatban. Kiemelte: távolmaradásuk okai közt a betéteseket érintő rossz kormányzati kommunikáció és a bankszektor jelenlegi szabályozása által kiváltott, torz bankári célok állnak.

A First Republic például fix kamatozású, nagy összegű, ugyanakkor nem garantált jelzáloghiteleket folyósított egészen bedőléséig,

ez pedig felfoghatatlanul veszélyes tevékenység, főleg a jelenlegi piaci környezetben. A Berkshire csak a Bank of America részvényeit tartja jelenleg portfóliójában a szektorból.

Buffett ugyanakkor kiemelte, ő személy szerint nem aggódik a regionális bankok jövőjét illetően. A világ hatodik leggazdagabb embere elmondta:

Rendelkezem valamennyi személyes vagyonnal, ami minden bizonnyal meghaladja a betétbiztosítási alap felső határát – ennek ellenére a mai napig egy regionális bankban tartom a pénzem, és a legkisebb mértékben sem aggódom érte.

Tajvan, utódlás és Elon Musk

A Berkshire tavaly több mint négymilliárd dollárt fektetett a tajvani TSMC csipgyártó cégbe, ám pozícióját három hónapon belül gyakorlatilag felszámolta. Ezzel kapcsolatban Buffett elmondta: akármennyire jó cégnek tartja is a TSMC-t, a jelenlegi geopolitikai helyzetet látva sokkal biztosabb befektetésnek érzi a japán terjeszkedést, mint a tajvanit. A Berkshire nemrég öt japán cégben 7,4 százalékra emelte a részesedését, köztük a Mitsubishi autógyártó vállalatban is.

Ezek a japán cégek szerinte tőkeerősek, átláthatók, erős osztalékot fizetnek, és rendszeresen vásárolják vissza a részvényeiket, így jó befektetési célpontok.

A kínai–amerikai feszültségekről Charlie Munger, Buffett jobbkeze elmondta: mindkét fél „egyformán hibás, egyformán hülye” a kialakult helyzetben. Szerinte kölcsönös érdek lenne a két ország közti szabadkereskedelem felpörgetése, ennek érdekében pedig mielőbb rendezni kellene az ellentéteket.

A közgyűlésen kiemelt figyelmet kapott az utódlás kérdése is a vállalat vezetését tekintve: Buffett ugyanis 92, míg Munger 99 éves, így már jó ideje foglalkoztatja a részvényeseket, hogy ki követi majd őket a trónon. Buffett két éve már utalt rá, mostanra azonban egyértelművé tette, hogy

a vállalat alelnöke, Greg Abel vezeti majd a Berkshire-t a két befektetőlegenda visszavonulását követően.

Abel jelenleg a Berkshire biztosítási üzletágon kívüli működéséért felelős alelnökként dolgozik a vállalatnál.

Abelt korábban több kritika is érte, amiért visszahúzódóan viselkedik a publikum előtt, és kerüli a rivaldafényt – merőben különbözve a nagydumás Buffett stílusától. A kritikákra válaszul azonban Abel is megjelent egy időre a pódiumon Buffették mellett, pozitív médiavisszhangot generálva ezzel.

Újságírói kérdésekre Elon Muskról is ejtett pár szót a két befektetőlegenda:

Buffették szerint Musk egy brilliáns ember, aki ugyan más vezetési stílust és jövőképet képvisel, mint ők, mégis megvalósítja elképesztően extrém céljait.

Munger szerint Musk szereti a lehetetlent célként kitűzni, viszont ő és Buffett sokkal inkább a könnyű utat választják – így nem is buknak el olyan sokszor, mint a Tesla atyja.

Adósságplafon és életvezetési tanácsok

Az amerikai közéletet sakkban tartó, adósságplafon körüli politikai csatározások kapcsán Buffet kifejtette: nem tartja elképzelhetőnek, hogy az Egyesült Államok vezetése engedje, hogy nemfizetővé váljon az ország – ez a globális pénzügyi rendszer megremegését idézné elő.

Az adósságplafon rendezése az amerikaiak inflációs gondjait is megoldhatnáA Fednek a magas infláció és az ennek megoldására előállított történelmi kamatkörnyezet miatt megremegő bankszektor, míg a kongresszusnak és Bidennek a rohamosan közelgő, az adósságplafon elérése nyomán elképzelhetővé váló kormányzati fizetésképtelenség nyomja a vállát. Mindezen problémát azonban akár egyetlen kardcsapással meg lehetne oldani, ezt pedig fiskális szigorításnak hívják. |

Az átmeneti nehézségek ellenére Buffett fontosnak tartotta kiemelni: az amerikai társadalom továbbra is „elképesztő”, és ez a továbbiakban is így fog maradni. Hozzátette:

ha választhatna, hol szülessen újra, Amerikát választaná.

Az egész naposra nyúló közgyűlés során Buffett életvezetési kérdésekre is válaszolt. Arra a kérdésre, miszerint hogy lehet elkerülni a nagy hibákat mind a magánéletben, mind a befektetések terén, Buffett azt mondta:

Írd meg előre a gyászjelentésed, aztán éld úgy az életed, hogy az igazzá váljon.